11月28日,国务院金融稳定发展委员会召开第十次会议,研究防范化解重大金融风险攻坚战进展和下一步思路举措等问题,部署近期金融改革开放重点工作。

会议强调,下一步要坚持既定方针政策,调整优化思路和举措,平衡好稳增长和防风险的关系,加大逆周期调节力度,注重在改革发展中化解风险,多渠道增强商业银行特别是中小银行资本实力,完善防范、化解和处置风险的长效机制,保持金融体系稳健运行,维护经济社会大局稳定。

据统计,这是金融委连续四次会议提出支持银行多渠道补充资本,连续三次会议“点名”中小银行资本补充,金融委对银行资本水平的关注到了前所未有的高度。

金融委之所以特别关注中小银行。首先是中小银行作为基础金融体系的重要组成单元,资金体量虽然不大,却更接近市场一线,经营比较灵活,但劣势是资金实力相比国有四大行较弱,也即资金输出能力、抗风险能力均有短板。

近年来,我国正力推金融行业转型,如银行应将更多信贷资金投入到实体经济领域,尤其是在经济一旦出现抵御下行压力的关键时刻,更需要信贷及时为实体经济“输血”。而这就需要包括中小银行在内的银行体系加大信贷资金投放,而这需要有充足的资金支撑。

但从目前情况来看,尽管近年来银行业发行资本补充工具“热火朝天”,但发行主体依旧是国有大行、股份制银行,城商行、农商行等中小银行外源性资本补充能力相对较弱。有粗略统计显示,今年以来,商业银行资本补充债券(含永续债、二级资本债)发行量近万亿元,但城商行、农商行融资规模不足10%。

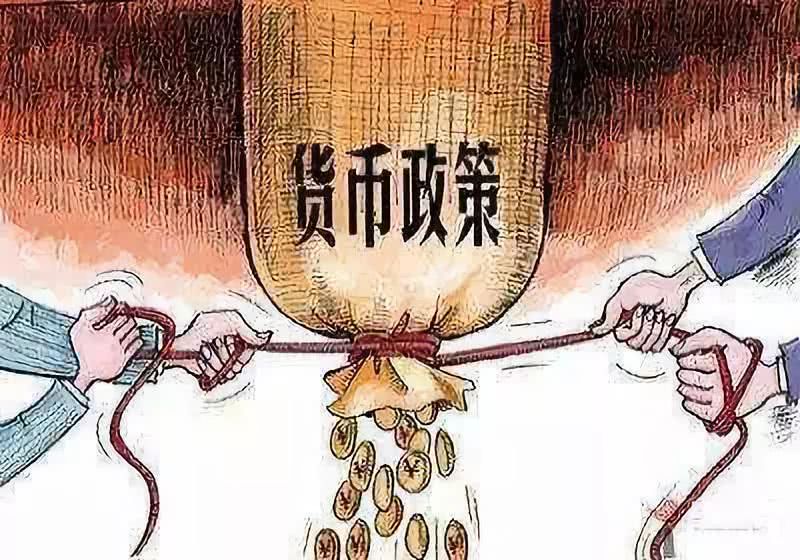

显然,目前国有大行与商业银行、中小银行之间在资本补充上的不均衡态势必须加以改变,尤其是要让业务场景更贴近中小微企业的中小银行获得更多资金,改善其资金基本面,从而形成更高效的货币传导效应,尽快让资金加速注入实体经济领域。

今年以来国家多次出台举措增强商业银行尤其是中小行资金实力,就是为了打好金融“底座”,更好服务实体经济。今年6月,在对当日到期的2000亿元MLF等量续做的基础上,央行对中小银行开展增量操作,总操作量2400亿元,同时开展14天期逆回购操作400亿元,满足中长期流动性需求;让中小银行有充裕资金投放市场。

我们也要看到,中小银行在满足中小企业融资需求的同时,也必须做好风险防御举措,在市场有效流动性与金融安全之间达成平衡,商业银行尤其是中小银行通过多渠道资金补充,在应对突发风险时也就有了更多的可调控资源。

本次金融委会议多次提及“改革”二字,也就意味着,适度加大中小企业资金实力是一方面,另一方面,通过探索建立完善的中小银行市场化退出机制,如推动银行间收购兼并等方式,有利于优化银行业结构。

央行《报告》也指出,下一步要积极探索以存款保险为平台,建立市场化法治化的金融机构退出机制。可以说,管理层探索建立金融机构主体依法自主退出机制和多层次退出路径。实现中小银行的优胜劣汰,让经营良好的中小银行获得更多资金支持,这才符合金融改革创新、为经济发展提供重要助力的目标。