央行日前公布了《中国金融稳定报告》(下称“报告”),披露了多项保险业发展核心数据,值得险企与投资者关注。

“金融1号院”(微信搜索“金融1号院”,关注公号)现根据保险深度及密度、险资投资运用情况、人身险发展情况、财险发展情况、行业偿付能力情况等重点维度进行了梳理。

引人注意的是,该报告提到,保险公司盈利能力分化加剧。在财产险公司和人身险公司中,按保费排名,前10大公司净利润占比均超过本行业的100%,亏损公司数量占比分别为40.9%和41.1%。

保险密度和深度与国际水平仍有距离

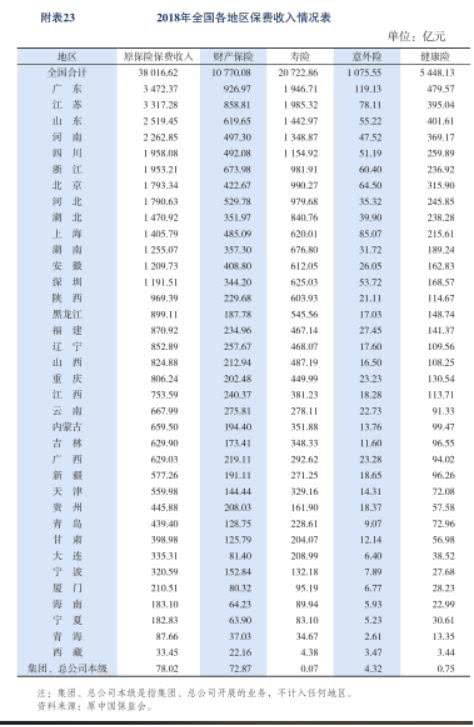

去年,保险行业资产增速放缓,保险密度和保险深度落后于国际水平。截至2018年末,保险业总资产达18.33万亿元,同比增长9.45%,增速较2017年末下降1.35个百分点。

2018年,财产险公司总资产2.35万亿元,同比下降5.92%;人身险公司总资产14.61万亿元,同比增长10.55%;再保险公司总资产3 649.79亿元,同比增长15.87%;资产管理公司总资产557.34亿元,同比增长13.41%。

2018年保险密度和保险深度分别为2 724元和4.22%,较上年分别增加93元和减少0.2个百分点,与同期682美元和6.09%的世界平均水平相比,仍存在较大差距。

险资面临再投资风险和新增资金配置难题

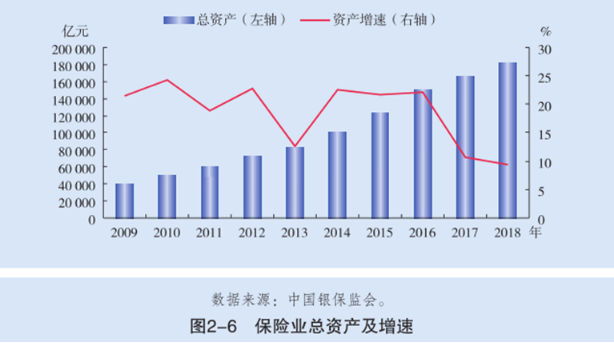

资金配置更趋稳健,投资收益有所下滑。截至2018年末,保险业资金运用余额为16.41万亿元,较年初增长9.97%。

其中,债券、股票和证券投资基金、其他投资(主要是另类投资)占比下降,银行存款投资占比有所上升主要受2018年股票市场下跌等因素影响,保险投资收益降至6 859亿元,同比下降17.88%;平均投资收益率4.33%,同比下降1.44个百分点。随着债券投资的预期收益率下行,保险资金面临再投资风险和新增资金配置难问题。

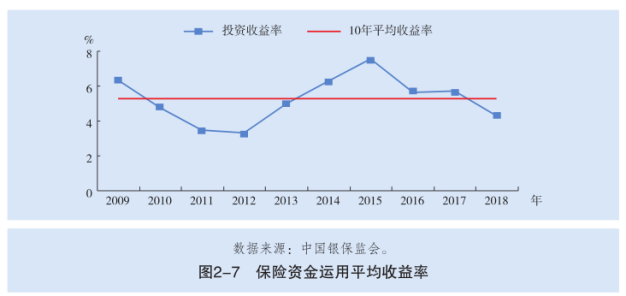

财产险公司费用率高企推升综合成本

从财险业发展情况来看,财产险公司保费增速放缓,非车险增长较快。

2018年,在新车销量增速下降和商业车险改革导致单均保费下降的背景下,车险业务增速下滑,保费仅增长4.16%,占财产险总保费的比重降至66.64%,较2017年末下降4.71个百分点。

2018年非车险业务增长较快,增速达29.84%,其中保证保险和健康险增速最快,同比分别增长70.09%和44.39%,但因其占比较低,对整体增速拉动有限。全年财产险公司保费收入1.18万亿元,同比增长11.52%,增幅较上年下降2.24个百分点。

财产险公司费用率高企推升综合成本,经营利润下降。商业车险改革措施改变了消费者驾驶习惯和理赔习惯,从而降低了车险赔付率,但随着车险竞争加剧,部分财产险公司将赔付端节省的资金投至销售环节,从而导致费用率增加。

2018年财产险公司综合费用率攀升至40.74%,较上年上升1.18个百分点,综合成本率达到100.13%,承保亏损13.59亿元,为2011年以来首次承保亏损。承保亏损叠加投资收益下滑,财产险公司全年税前利润仅为473.2亿元,同比下降26.02%。

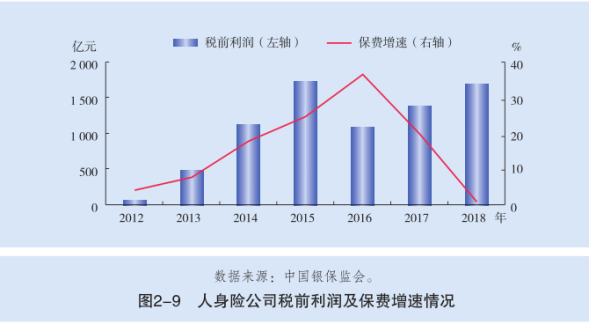

人身险2018年净资产收益率达11.43%

从人身险公司发展情况来看,人身险公司保费增速大幅下滑,流动性管理难度加大。

受监管政策趋严、人身险公司主动转型等因素影响,2018年人身险产品销售增速大幅放缓,全年人身险公司保费收入仅同比增长0.85%,增速比上年减少19.2个百分点。

人身险公司退保压力继续攀升,2018年全年退保率6.83%,较上年上升0.31个百分点。保费增长缓慢,退保率上升,流动性管理难度加大。

人身险公司准备金减提,盈利实现增长。2018年,由于国债750天移动平均收益率逐步上升,人身险公司据此更新折现率假设,因而计提的准备金规模减少,释放利润。

在投资收益同比下降17.05%的情况下,人身险公司2018年仍实现税前利润1 697.68亿元,同比增长22.07%。净资产收益率达11.43%,比上年增加1.84个百分点。

行业偿付能力总体充足

行业偿付能力总体充足,公司治理水平需进一步提升。截至2018年末,保险公司综合偿付能力充足率和核心偿付能力充足率分别为242%、231%。

从风险综合评级看,2018年,低风险的A类公司和B类公司分别为104家和69家,偿付能力充足率不达标,或者偿付能力充足率虽然达标但风险较高的C类公司和D类公司均为2家。

银保监会保险法人机构公司治理现场评估结果显示,2018年优质类公司占全部50家抽样公司的比例为8%,较上年下降17.67个百分点,重点关注类公司占比有所上升,较上年增加2个百分点。

部分保险公司存在股东股权关系不透明不规范、股东行为不合规不审慎、董事会履职有效性不足等问题。少数保险公司关联交易制度“有名无实”,管理粗放,存在利益输送问题。还有的公司盲目扩张,内部管理难以和发展速度匹配。

保险公司盈利能力分化加剧

市场集中度上升,中小保险公司盈利能力较弱。

2018年,前5大财产险公司保费市场份额和财产险赫芬达尔指数 a 分别为73.53%和0.172,较上年微升0.08个百分点和0.001。

在人身险市场,按保险保费计算,前5大人身险公司保费市场份额和人身险赫芬达尔指数分别为55.84%和0.092,比上年上升3.61个百分点和0.011;按规模保费 a 计算,前5大人身险公司规模保费市场份额和人身险赫芬达尔指数分别为53.0%和0.079,比上年上升1.99个百分点和0.003。

保险公司盈利能力分化加剧,大公司盈利水平较高,中小保险公司因治理不完善、基础投入不足、创新力较弱、缺乏自主渠道、产品同质化程度较高等问题,增长乏力,获利空间不断受到挤压。在财产险公司和人身险公司中,按保费排名,前10大公司净利润占比均超过本行业的100%,亏损公司数量占比分别为40.9%和41.1%。也就是说,由于部分险企亏损,保险行业净利排名前十的险企合计净利超过全行业合计净利润。

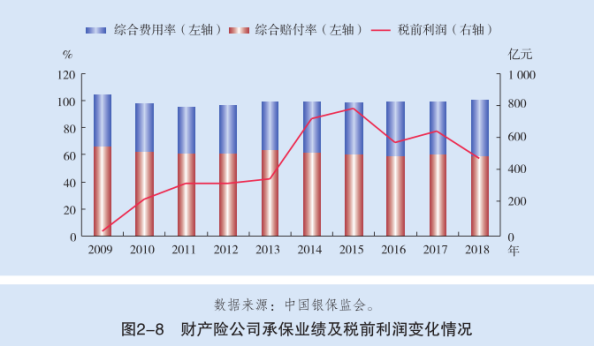

附: