近日,新三板保险中介公司华成保险代理股份有限公司(以下简称“华成保险”,834775)在一日之内连发五份公告,均与公司股份回购有关。华成保险表示,为促进公司提高公司自有资金的使用效率、维护投资者权益等,拟以自有资金回购不超过6300万股股权,回购股份将注销,注册资本同步缩减。业内人士向蓝鲸保险介绍称,华成保险早期为在新三板吸引投资者,投入较高注册资本,在目前费用支出较大而募资有限的情况下,减资以提升资金利用率。

值得关注的是,近年来,在股东资源下,主要依托车险代理业务的华成保险正在加快增设分支机构,丰富电销、网销、营销员等多业务渠道,但调整期间,受车险报行合一、成本投入增加等因素影响,近两年华成保险营收、利润明显缩减。而在其加码的寿险业务方面,则存在队伍培育支出加大等问题,重重困难,均摆在华成保险面前。

华成保险拟回购6300万股,回购金额不超过8064万元

具体来看华成保险此次股份回购动作。日前,华成保险披露股份回购方案,表示拟以自有资金进行股份回购,回购的股份将依法予以注销并相应减少公司注册资本。

具体为华成保险拟以1.28元/股的价格面向全体股东回购不超过6300万股的公司股份,对应出资总金额将不超过8064万元,回购股份实施期限不超过12个月。1.28元的定价,是华成保险结合目前其财务状况、经营状况以及经审计的2018年年报数据,归属于挂牌公司股东的每股净资产1.27元进行定价。

当前,华成保险总股本为12016.35万股,此次回购股份对应占公司总股本的52.43%。若回购资金上限总额全部使用完毕,华成保险总股本将降至于5716.35万股。

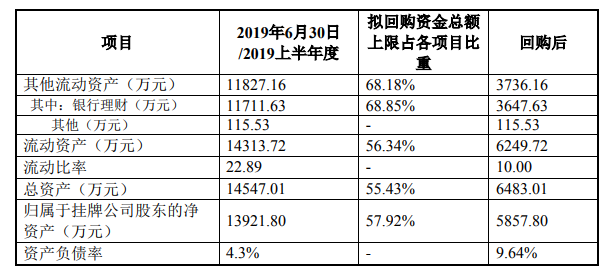

本次回购资金主要来源于华成保险其他流动资产中的银行理财。据2019年半年报信息显示,截止2019年6月30日,华成保险总资产为1.45亿元,归属于挂牌公司股东的净资产为1.39亿元,资产负债率4.30%,其中流动资产为1.43亿元,占总资产比重为98.40%,流动比率为22.89。

那么,此次回购资金支出后,是否会对华成保险资金流动性造成影响?“假设本次回购资金总额上限8064万元全部使用完毕,华成保险其他流动资产将降至3736万元,下降比例68.18%,流动比率将由22.89降为10”,华成保险解释道,“流动性虽有所降低,但由于回购的资金来源均为其他流动资产中即将到期的银行理财,属于闲置资金利用,因此对日常经营流动性无重大影响。其次,华成保险属于轻资产企业,对资金的占用率不高,回购后仍有近4000万元的银行理财资金存留”。

资产负债方面,实施回购程序,华成保险的资产负债率将由4.3%升至9.64%。“公司资产负债率虽有提升,但仍处于市场较低水平,不会对公司整体偿债能力造成重大影响”,对此,华成保险指出,资产负债率的适当提高,反而可使公司更有效地发挥财务杠杆效应,以增强未来的资本利润率。

华成保险强调,此次股份回购面向全体股东,不存在潜在回购对象,也未与特定股东就回购股份事宜进行事先沟通,亦不存在回购导致“明股实债“的情况。目前华成保险股东为苏州华成集团有限公司,持股比例97%,蒋立健持股3%,

值得关注的是,上述减少注册资举措与华成保险此前的频繁增加注册资本形成较大反差。蓝鲸保险梳理发现,华成保险的股东分别于2015年6月和12月对华成保险进行增资,注册资本由原来的300万元提升至6000万元;此后,2016年初至2017年底,华成保险通过向股东送红股的方式,三度增资,注册资本增加至1.2亿元。

“华成保险早期投入较多注册资本,考量可能主要在于沉淀资本金,在新三板吸引投资者,但效果并不好”,保险业内人士王立刚向蓝鲸保险介绍道,“目前业内减资现象并不多见,主要因为多数保险中介机构在注资时以满足监管要求为限,很少会在注册资本上投入过多”。

营收萎缩业绩下滑,华成保险车、寿险双布局战略仍存桎梏

对于减少注册资本,华成保险表示,“目的是为了提高公司自有资金的使用效率、维护投资者权益及对公司未来发展前景的信心和公司价值的认可”。

“企业减少注册资本,多数是因为经营不善,费用支出过大所致”,王立刚向蓝鲸保险分析指出,“企业的注册资本金在使用范围、用途上存在一定的约束,监管目前对于全国性保险中介机构注册资本金的要求是5000万,且需是实缴资本,华成保险减资后仍然满足监管要求,而减资的部分则可以应用到经营支出中”。

那么,华成保险与资金紧密相关的保险业务、业绩发展情况如何?

回溯来看,继2017年、2018年相继拿下全国性保险代理牌照和互联网保险经营牌照后,华成保险布局工作任务,“公司将结合两大业务经营资质,分别在机构设立及业务新模式、新渠道的两步走战略上走向全国”。

此后,华成保险加快设立分支机构,2017年、2018年分别设立3家、9家分支机构,2019年仅在上半年即新增设立了9家分支机构。同时将以省级机构向市级机构逐步渗入,着重以寿险业务的运营模式,着力布局全国,拓宽分公司运营网点;通过关联业务、电销、网销等多渠道开展财险、寿险代理业务。

纵览华成保险近几年发展轨迹,各项工作齐头推进,但华成保险业绩并未向好发展,近两年,华成保险营收和扣非净利润出现明显萎缩。

2015年,华成保险营收为2224.8万元,至2017年已迅速增长至1.37亿元,同比增幅高达105.26%;2018年,华成保险营收与2017年基本持平,涨幅也仅有0.42%;2019年上半年,营收为4875.76万元,同比缩减47.21%。

华成保险解释称:“主要因为公司业务量下滑及保费费率核算政策下调,带来业务保费的减少,同时因车险报行合一的市场自律政策调整,保险公司结算手续费佣金比例下调,导致营收出现降幅”。

盈利方面,华成保险扣非净利润由2014年的39.1万元迅速增长至2017年的3479.39万元;2018年,扣非净利润降至1668.98万元,同比下滑52.03%;2019年上半年,扣非净利润仅有85.03万元,业绩规模较2018年同期缩减九成。

对此,华成保险指出,“利润下降主要因为市场行情调整,收入在下滑的同时人力成本及分支机构开设成本投入增加,导致报告期内净利润下滑”。

此外,业务结构失衡给华成保险带来经营风险并未消失,华成保险依托大股东旗下的多家汽车销售服务公司办理保险业务,且主要为车险代理服务,以此获得保险公司相应的佣金收入。

在多份年报中,华成保险反复提及相关问题,“公司营收存在对关联方较为依赖的经营风险”。在可得数据中,蓝鲸保险发现,2015年,华成保险通过关联业务获得的收入占总营收比例高达 86.54%。

在业务结构优化之中,华成保险还在同步发展寿险业务,2015年年12月,华成保险与信泰人寿、同方全球人寿进行合作,拟推进寿险业务布局。