互联网已经不是第一次从银行的眼皮底下抢生意了。

当余额宝抢活期存款的生意时,银行没有说话。

当花呗、白条抢信用卡的生意时,银行也没有说话。

当借呗、微粒贷开始抢个人消费贷款的生意时,银行终于坐不住了。

是的,他们比以往任何时候都更想借钱给你花。

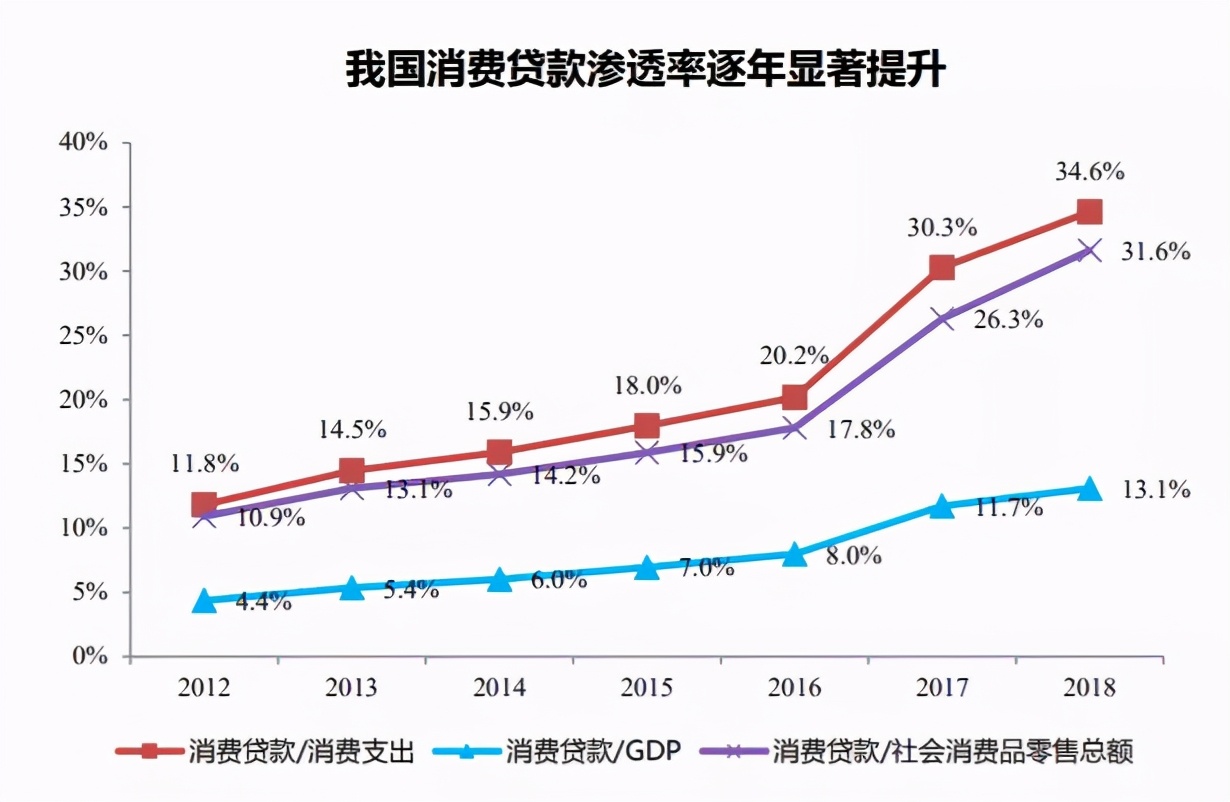

眼看着中国的消费金融市场越做越大,狭义消费贷款(不算房贷)占社会消费品零售总额的比例水涨船高,而且会越来越高(2019年中国是36%,美国是67%)。

来源:中国金融消费年度报告2019

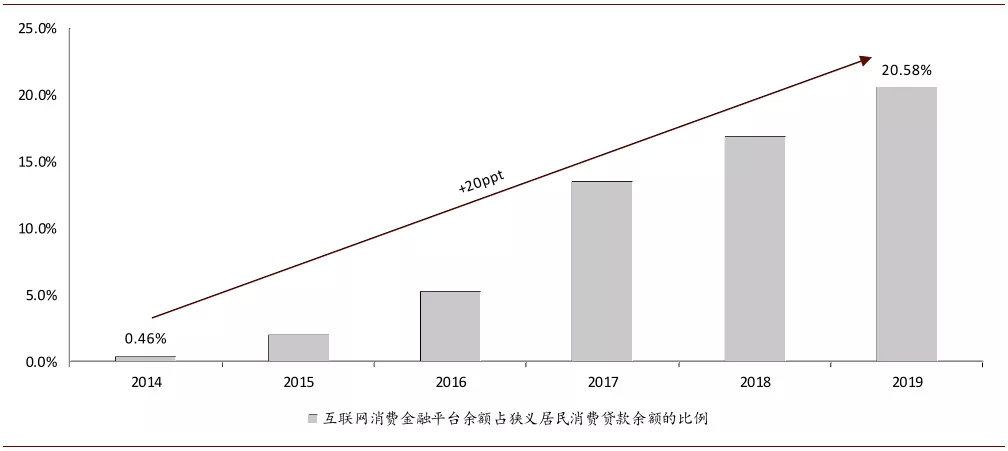

然而蛋糕被互联网金融平台一口一口吃掉。

互联网消费金融平台余额占狭义居民消费贷款余额的比例,来源:中金公司

银行的个人业务,仍然主要固守“房贷”的战场,四大行75%以上的个人贷款都是房贷。但在“房住不炒”的管控压力下,这方面增长空间有限。相比之下,消费成为推动经济增长的主引擎,前景广阔。

如何才能抢占互联网消费贷款这块新天地呢?尤其是在疫情之后,消费复苏,机会正好。

银行为此想出了各种奇招,其一就是对个人信贷“促销打折”。

6月,第一财经就曾报道,有多家银行下调了个人消费贷利率,有些甚至低于同期限的LPR(贷款市场报价利率,是金融机构对其最优客户执行的贷款利率,一般房贷以此为基准)。

折扣力度有多大呢,比如建行的一款产品,过去年化利率高达7.2%,如今降到了4.35%,招行的一款产品,从10%降到了6%。

互联网个人信贷产品的贷款利率普遍偏高,银行有降价的空间和财力。

双十一期间,又有银行新增了玩法。

比如中国农业银行某支行,推出了一款叫做“记者e贷”的信用贷款项目,顾名思义,只有当地的媒体从业人员能够享受。

除了锁定“职业”,标价也很美丽。这款记者e贷的年利率比一般个人贷款低,在双十一活动期间还能优惠,最低到了3.85%。业内人士表示,这个价格实属“亏本价甩卖”。

此消息在媒体圈小火了一阵,媒体老师们纷纷调侃:银行终于发现我们贫困,要借钱给我们了。

实际上,而早在媒体圈享受职业光环之前,教师、医护等职业也已经被银行独家定制过贷款产品。

这些职业贷们,根据不同职业特点来制定风控策略,比一般的个人信贷,申请更快,成本更低。

不过,相较于互联网产品广撒网、更“开放”的拉客方式,银行在这方面依然保守,在职业贷上就有充分体现。

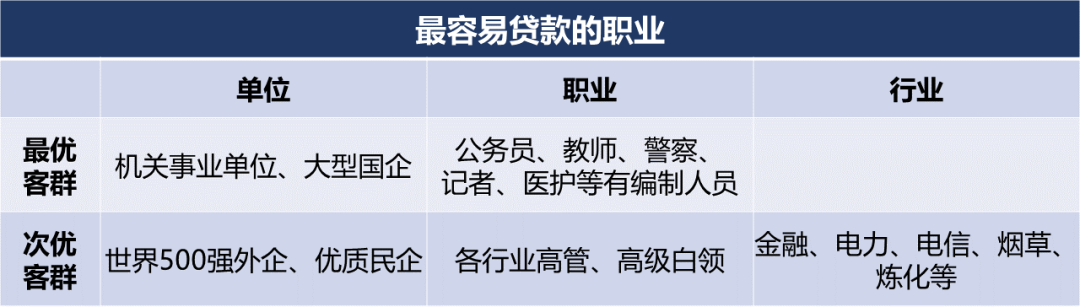

银行在信用贷款的审核中,“职业”一直以来都是一项非常重要的审核参考指标。有些职业特别受银行“欢迎”,而有些职业却很难向银行贷款。

因此,所谓的“职业贷”,也不过就是银行选择了那些本就在信贷审核中比较受青睐的职业做文章。此外,刚才提到的几款降价贷款产品,用户使用也有门槛,比如只能单位集体申请,比如在该银行办的其他业务越多,利率越优惠。

产品是新的,但做法却依然很传统、很银行。

这就与互联网公司利用一些日常消费数据,如网购数据、出行数据等作为参考大不相同,可以说虽然大家都在同一个领域争夺用户,但“看人的眼光”完全不同。

于是问题也就来了:

① 为什么银行要发力个人信贷,这背后还有哪些深层原因?

② 银行的“选人眼光”是否太保守?是不是在大数据风控方面的仍不自信?

接下来,小巴就请出一些银行从业人员和风控方面的专家,解答以上两个疑问,听听他们对我们个人借贷的一些建议吧。

另外,叮嘱大家一句,借贷有风险,尤其无论哪种借贷,都对征信影响不小,希望大家了解完相关知识后,量力而行。

再叮嘱一句,根据银保监会7月发布的《商业银行互联网贷款管理暂行办法》,贷款资金不得用于股票、债券、期货、金融衍生产品和资产管理产品等投资,大家也别动“贷款炒股”的心思。

以前银行在个人贷款部分,除了按揭这类经营性贷款以外,对消费贷款不是很重视。

这些年蚂蚁金服这些民间借贷机构比较火热,银行也意识到,个人贷款除了按揭以外,还有很大一块消费贷款的市场,潜力非常大。

于是银行各家银行目前都在做个人消费贷款的项目。至于说这些职业贷款的名号,“记者e贷”还是什么“天使贷”,是银行为了起到营销宣传的效果而另起的名字。其实银行针对优质客户的个人消费贷款,很早就开始做了。

银行对职业的评价,其实是有一套完整的信用评分系统的。比如综合考量这个客户的知识水平、从业年限、单位情况等等,相对来说是客观的。而且个人记录都可以上征信查到,是比较透明的。

所以我认为银行对行业或者职业有偏见不太准确。主要是因为银行综合评估了它的风险系数,风险越低,对它来说就越优质。

比如以往最优质的客户,是教师、公务员这类。但这些职业的信贷市场已经饱和了,那银行也需要市场延伸。所以又出现给记者的贷款,因为记者对银行来说也还是一个不错的职业。

为什么会出现记者e贷这样的职业贷?可能有四个方面的原因。

一、操作便捷性考虑,银行贷款项目的精细划分。

银行本来内部管理,就有对职业的划分,比较优质的职业本来就有比较好的利率。现在只是把这种利率放在明面上而已。分出去以后,相同职业贷款的风险把控比较统一,银行就比较好操作。

二、有锚定的大宗合作企业,为了批量贷款,获得稳定客源。

银行之间会存在竞争。推出职业贷,会在和单位的对接上,显得比较有优势,比较专业。可以拿这个贷款品种直接和单位谈,然后做批量贷款。

比如和大型国企去合作,谈判的时候说,我有针对你们国企的大众岗位,做了一个特殊的贷款,你们员工可以批量贷款。而且批量的话,贷款利率就更加优惠,这样对信贷员、对国企和员工都是有好处的。

三、在与大企业合作中,也可能产生配套产品。

活动给的贷款利率,是很低的,银行甚至会出现利率倒挂。所以猜测有可能有相关配套产品,比如贷款的同时,要办理信用卡;也可能是某支行和企业有长期合作,比如工资代发的配套等。

四、企业形象建设。

对一些社会形象比较积极的职业开放针对性贷款,比如护士、教师、记者之类的,考虑它们劳动报酬和稳定性是其次,更重要的是,可以建立企业形象,让人感觉这家银行有社会责任感。

另一个问题,银行贷款对职业的考量,其实是有依据的。公务员、老师等胜在有稳定的现金流,所以即使收入没有企业老板高,但还是贷款的最优客户。而且如果你的职业挂靠在比较大的单位,这些单位易于和大银行达成集团合作。

要补充的一点是,银行对于职业的风险把控体系是统一的,但是信贷员在实际操作中,会有一定的弹性。一个是因为不同信贷员对风险点的把控有差异,特别是对一些高净值人群,家庭关系在审核中,有时比职业更重要。

银行在信贷的风险审核上,依然把职业作为重要依据,是否没有跟上大数据风控的脚步?不是这样理解的。

各家银行,特别是四大国有银行,也建立了各自的大数据风控模型,但它起到的是辅助性作用。银行信贷审核起决定作用的还是央行征信报告。

举个例子,比如说你大数据公共维度体现的征信情况非常好,但是你在央行中心的体系中,你有五六次逾期且未还,那么你整体的表现在贷款里面可能还是不够。

因为“风险性”对银行来说是重中之重。银行是做不到不依据任何央行征信报告,独立通过大数据风控去开展对一个人的信用评级。那么在个人的征信体系之中,职业是一个很重要的选项。

但是在具体审核中,大数据风控也起到一些作用,让银行信贷审核更加完善。

比如很重要的一点是影响了黑白名单机制。你在网上贷款,有逃债记录,被大数据模型捕捉到,那就会上银行的黑名单。有时候你觉得自己的个人信息符合银行贷款要求,但银行拒贷,有可能就是银行利用大数据对你网上的行为进行过筛查。

当然新兴的互联网借贷,他们对于信用的审核也不绝对是以大数据为主,有很多时候也要借助央行征信。除非是像支付宝花呗,它能够依据一个大数据中心,查到一个人所有的交易记录,数据价值比较大。

而即便部分网络借贷在审核机制上,相比银行会更灵活一些,它能够发放的额度也会非常小。

所以在整个借贷市场的分层体系中,银行服务的还是最优质的客户,他们以传统的职业、资产等强金融的属性划分,风险最小,发放的利率最低;而网络信托服务的人风险较高,利息承担也要更高。

这两者的客群是互为补充的。