作为美股首家公布第三季度财报的大型银行,摩根大通第三季度净利润较去年下降17%,原因是经济前景恶化抑制了并购交易,并促使该行增加了信贷损失准备金。然而,该季度每股收益和营收都超过了分析师的预期。

10月14日美股盘前,摩根大通发布2022年三季度业绩。财报显示:

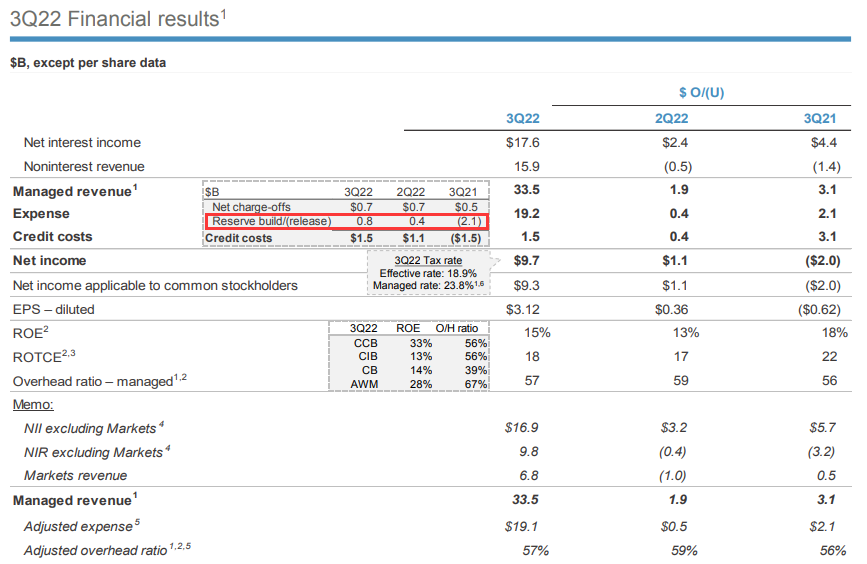

第三季度净利润下降16.7%,至97.4亿美元,去年同期为111.9亿美元;

每股收益为3.12美元,比华尔街分析师预期的2.92美元高0.2美元,去年同期为每股3.74美元。

第三季度营收为327.2亿美元,高于去年同期的296.5亿美元;

调整后的营收为334.9亿美元,较上年同期的304.4亿美元增长10%,好于分析师预估的323.5亿美元。

其中,净利息收入增长34%,至176亿美元,扣除市场部门的净利息收入增长51%,至169亿美元。

不过,该行预留了8.08亿美元的净信贷损失准备金,侵蚀了最新一季的净利润。相比之下,去年同期该行释放了21亿美元的信贷损失准备金,令利润大增。

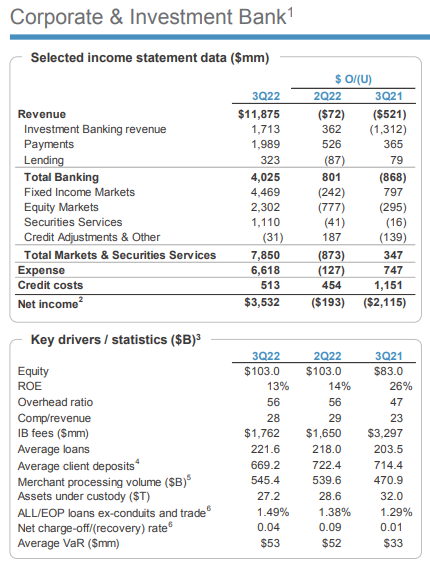

此外,投资银行业务收入下滑43%,至17亿美元。证券投资交易净亏损9.59亿美元,导致净利润减少7.29亿美元。

董事长兼CEO杰米·戴蒙( Jamie Dimon)对第三季度财务业绩发表评论称:

“摩根大通的各项业务表现稳健,净利润97亿美元,营收327亿美元,ROTCE(普通股权益回报率)为18%,CET1资本充足率为12.5%。”

消息公布后,摩根大通股价周五盘前上涨2.31%。

净利息收入增添亮点,投行业务收入保持低迷

美联储积极的加息步伐为第三季度净利息收入增添亮点。

由于利率上升,摩根大通第三季度净利息收入增长34%,至176亿美元,扣除市场部门的净利息收入增长51%,至169亿美元。

与此同时,该行净息差从第二季度的1.8%上升至2.09%。

净利息收入为该行所收取贷款利息与支付的存款利息之间的差额,净息差指的是银行净利息收入和银行全部生息资产的比值。

不过,美联储快速加息引发了更广泛的担忧,即借贷成本上升将削弱消费者和企业的偿债能力。

对经济前景的悲观导致企业处于观望状态,美股并购活动大幅减少,导致该行来自并购和IPO的承销和咨询收入大幅下降,与去年创纪录的涨幅形成鲜明对比。

财报显示,该行规模最大的业务之一投资银行业务的收入下降了43%,至17亿美元。

而去年同期,该行投行业务收入为30.3亿美元,同比增长45%;咨询业务同比几乎翻了三倍。

信贷损失准备金大幅上升,摩根大通CEO:“我们面临巨大的逆风”

由于美联储加息引发了对经济衰退的担忧,该行预留了8.08亿美元的净信贷损失准备金,使得利润承压。

CEO戴蒙在一份声明中表示:

“在美国,消费者继续消费,资产负债表稳健,就业机会充足,企业保持健康。”

但他补充说:

“然而,我们面临巨大的逆风——顽固的高通胀导致全球利率上升,量化紧缩的影响不确定,乌克兰冲突增加了地缘政治风险,以及加剧了石油供应和价格的脆弱状态。”

此前,戴蒙一周内两次发出警告,表示美国可能会在未来6到9个月内陷入经济衰退,标普500指数很有可能非常轻松地从当前水平再跌20%,而与之前的动荡相比,下一个20%将会痛苦得多。