当地时间1日,为期两天的美联储11月货币政策会议将在华盛顿正式拉开帷幕。

美国经济面临重大考验,近年来最激进的紧缩政策在打压消费需求的同时,也带来了衰退的风险。考虑到近期美联储释出的放缓加息信号,市场正密切关注其下一步行动的线索。

政策松动能否变为现实

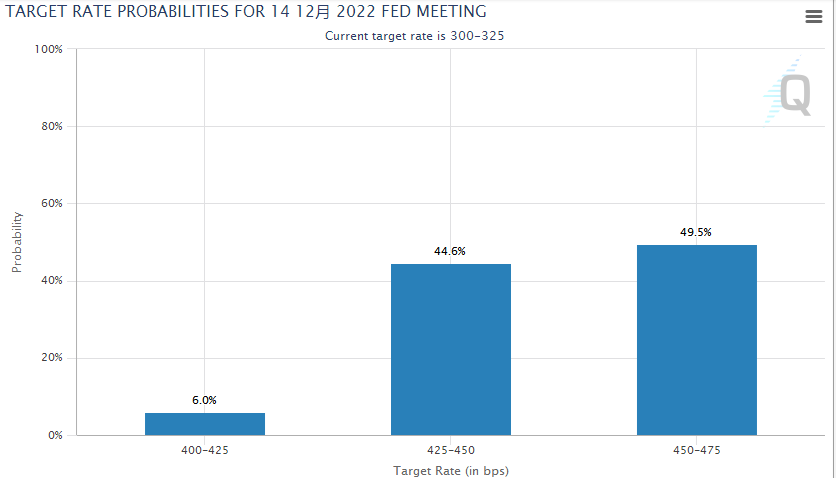

目前,芝商所(CME)利率观察工具(FedWatch)显示,周三(2日)会议后宣布加息75基点的概率为85%,12月加息75基点的概率为49%。

牛津经济研究院高级经济学家施瓦茨(Bob Schwartz)在接受第一财经记者采访时表示,可以看到一些官员提到了需要评估加息对经济和通胀的影响,这次会议的焦点在于鲍威尔能否就12月加息和2023年货币政策的走向发出进一步信号。他倾向于美联储将在12月加息50个基点,由于通胀放缓的路径可能很缓慢,预计2024年之前不会降息。

一些机构的观点相对谨慎。野村认为,FOMC似乎尚未就12月加息的首选规模达成共识,这限制了鲍威尔提供指引的能力。美联储主席将重申政策决定将取决于数据,包括两份非农就业报告,最重要的是,还有最新的通胀数据。巴克莱则发布报告称,美联储将保留12月政策的选择权,等待通胀和紧缩风险的更多信息。

第一财经记者汇总发现,美联储内部有关货币政策的看法存在重大分歧。比如,旧金山联储主席戴利(Mary Daly)表示,需要开始讨论减慢加息速度,以避免使经济陷入“非受迫性低迷”。堪萨斯联储主席乔治(Ethan George)认为,货币政策需要转入限制性区间,而力度仍然有待观察。鉴于最近的金融市场波动以及加息需要时间影响经济,美联储行动不能太过匆忙。

不赞成转向的观点也不在少数。美联储理事鲍曼(Michelle Bowman)认为,希望在降低加息速度之前,寻找通胀正在下降的迹象。圣路易斯联储主席布拉德(James Bullard)表示,希望将政策利率提高到一个水平,能够对通胀施加有意义的下行压力。如果通胀数据不配合,美联储可能会被迫提高利率到5%。

因此,美联储本月会议可能将继续重申与通胀的斗争决心,但在如何引导利率避免经济陷入困境的问题上委员们将展开激烈辩论,目前尚不清楚两天的时间是否足以解决这些分歧。

事实上,在本月会议的缄默期前两天,在本月会议的缄默期前两天,市场仍然预期美联储将在年内剩余两次会议上分别加息75个基点。随后,被誉为“新美联储通讯社”的记者刊出一篇关于美联储12月可能放缓激进政策的报道持续发酵,中长期美债收益率在触及年内高位后纷纷见顶回落。

对于美联储而言,物价压力依然棘手,作为美联储最关注的通胀指标,9月美国个人消费物价指数(PCE)同比增长6.2%,与8月持平,是其长期目标的3倍。去除食品和能源的核心PCE增速则升至5.1%,为今年3月以来的新高。

如何评价衰退风险

作为衰退的重要参考信号,上周3月/10年期美债收益率再次出现倒挂,加剧了外界的担忧。在此之前,另一条重要收益率曲线——2/10年期美债反转已经持续了近五个月时间。考虑到两条收益率曲线历史上对危机的极高预测成功率,外界正愈发关注美联储将如何回应外界对经济的担忧。

施瓦茨告诉第一财经,现在的紧缩周期是上世纪80年代以来最激进的,而货币政策对经济的影响往往具有滞后性。迄今为止,经济还不太可能感受到这些举措的全部影响。摇摇欲坠的房地产市场首当其冲,因为抵押贷款利率已经是20多年来的最高水平,未来几个月其他行业将面临更多困难。他认为,明年上半年衰退的可能性正在增大,美联储需要面对这种现实的危险。

美联储主席鲍威尔在9月议息会议后的新闻发布会上表示,对抗通胀的目标没有改变,将坚持到任务完成,未来需要在一段时期内将联邦基金利率维持在具有限制性的水平。不过季度展望显示,联邦公开市场委员会(FOMC)将美国今年的经济增速下调至0.2%,在随后的官员表态中,经济问题已经被频频提及。

作为美国经济的发动机,虽然消费者面对通胀压力依然在维持着支出,但危险信号开始显现。美国商务部上周表示,消费者支出增速从上一季度的2.0%放缓至1.4%,创近两年新低,消费购买力继续以3%的速度回落。与此同时,根据美国经济分析局(BEA)的数据,9月份的个人储蓄率下降至3.1%,处于近14年来的最低水平。随着美国家庭逐渐耗尽疫情政府财政补贴,越来越多的衰退言论使他们更加谨慎。

财报季中,不少企业已经在财报中提及了需求端低迷的情况,物价压力开始冲击非必需消费的选择。“考虑到消费者对经济的持续不安,任何收入或财富的持续走弱都可能导致支出进一步缩水,从而加剧其他衰退风险。”密歇根大学月度消费者调查报告指出。

施瓦茨表示,美国经济能否持续发展取决于消费者,这是主要的增长动力,“与资本支出不同,个人消费依然保持活力。但是,迅速消失的储蓄缓冲正在削弱未来支出的潜力,通货膨胀加剧正在给家庭预算带来越来越大的损失。”

消费端的影响已经在商业活动中开始显现。标普全球美国10月综合采购经理人指数PMI降至47.3,创下2020年5月以来的新低。标普全球首席商业经济学家威廉姆森(Chris Williamson)此前表示,10月份美国经济下滑势头显著,第四季度经济收缩风险增加。

各地区制造业疲软呈现扩散态势,东部的费城联储和纽约联储10月制造业指数跌入负值,新订单指数持续萎缩,超过半数的受访者对未来6个月前景持悲观态度。堪萨斯城联储的调查显示,中西部制造业活动水平也跌至两年半新低,产量、出货量全线回落,计算机、电子、原材料等行业持续低迷。

接下来就业市场的松动迹象或将来临,本周美国将公布10月非农就业报告,预计新增岗位将降至20万,创年内新低。近期越来越多的科技企业冻结和缩小招聘计划的消息愈发引人关注。美国参议院银行委员会主席布朗(Sherrod Brown)上周敦促美联储主席鲍威尔谨慎地收紧货币政策,以免已经饱受高通胀之苦的数百万美国人失去工作。“我们必须避免让劳动力市场被激进的货币行动的后果所压垮。”信中称。