11月2日上午,央行行长易纲在香港金融管理局“国际金融领袖投资峰会”上接受访谈。

易纲提到,中国经济总体延续恢复发展态势,将坚持实施稳健的货币政策,加大对实体经济的支持力度。他强调,人民币汇率将继续在合理均衡水平上保持基本稳定等。

图源/央行网站截图

央行易纲最新发声!信息量巨大

易纲在峰会上与香港金管局总裁余伟文对谈表示,中国经济尽管面临一些挑战和下行压力,但总体延续恢复发展态势。

中国第三季度GDP同比增长3.9%,增速较第二季度上升了3.5个百分点。就业方面,9月调查失业率为5.5%,就业形势稳定。此外,通胀亦保持在较低水平,9月CPI同比增长2.8%,PPI同比增长0.9%,主要是得益于粮食丰收、煤炭和电力供应稳定。

谈经济形势:中国经济潜在增长率将保持在合理区间

易纲指出,中国经济的潜在增长率将保持在合理区间,“中国拥有超大规模市场,城镇化率仍有较大提升空间,中等收入阶层消费需求稳步增长。中国拥有世界上最大的工程师和技工队伍,已建成门类齐全的现代工业体系和高质量的基础设施网络。中国科技创新蓬勃发展,供给侧结构性改革不断深化,将持续增强经济增长动能。”

谈货币政策:坚持实施稳健的货币政策

货币政策方面,易纲表示中国坚持实施稳健的货币政策,加大对实体经济的支持力度。9月末,广义货币M2同比增长超过12%,社会融资规模和人民币贷款同比增速分别在10.5%和11%左右。

易纲指出,“我们通过结构性货币政策工具,加大对普惠小微、乡村振兴和绿色发展等领域的支持力度”,同时亦致力于支持设备更新改造和基础设施投资,“这些会在今年第四季度的数据中有所显现”。

谈人民币汇率:人民币币值和购买力将保持稳定

谈及人民币汇率走势,易纲表示:“我们将坚持市场在汇率形成中的决定性作用,人民币汇率将继续在合理均衡水平上保持基本稳定,人民币币值和购买力将保持稳定。”

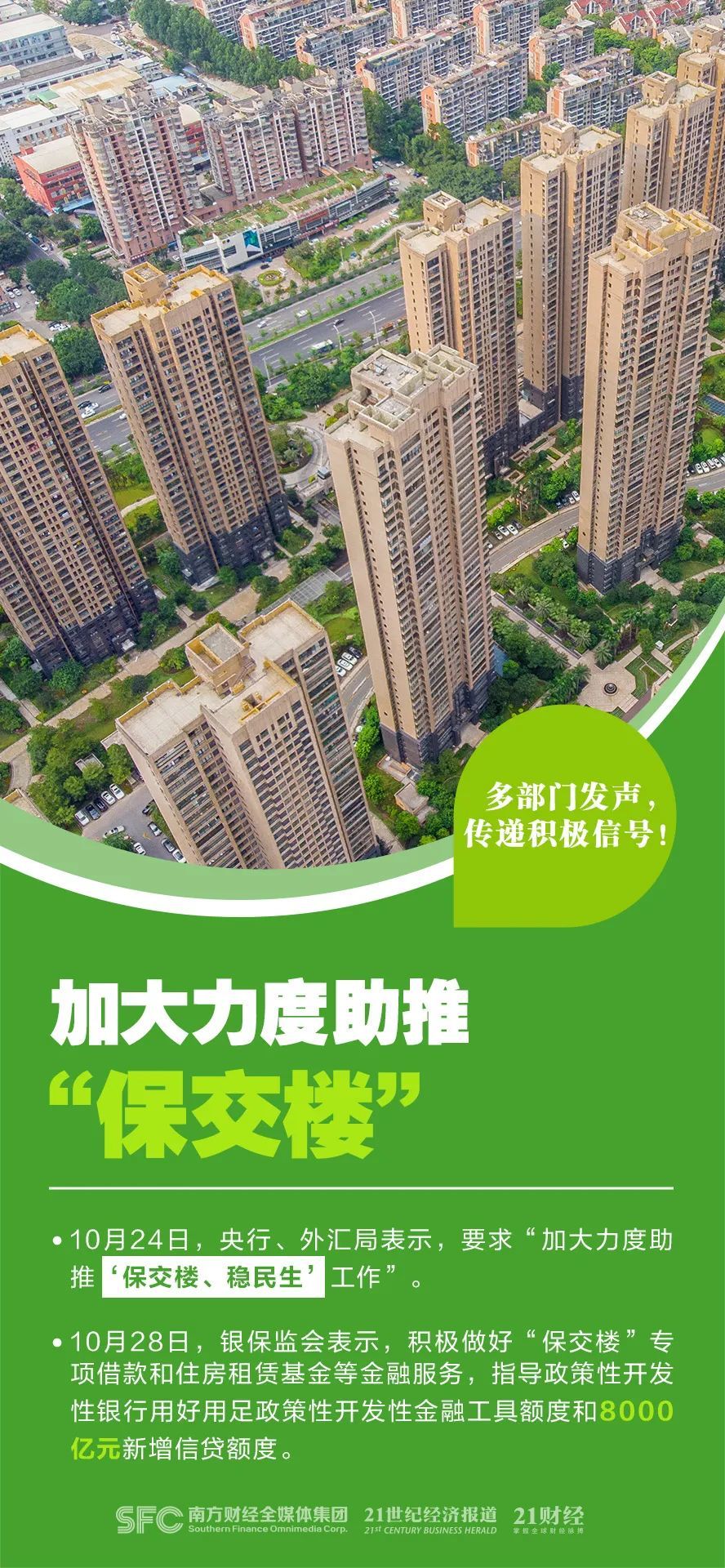

谈房地产市场:相信能保持平稳健康发展

就市场关注的中国房地产市场,易纲指出,各城市政府在稳定当地房地产市场中发挥着重要作用。人民银行降低了个人住房贷款利率和首付比例,并鼓励银行通过“保交楼”专项借款支持已售住房的建设交付,支持刚性和改善性住房需求。

央行近期宣布,自2022年10月1日起,下调首套个人住房公积金贷款利率0.15个百分点,5年以下(含5年)和5年以上利率分别调整为2.6%和3.1%。

中国银行保险监督管理委员会副主席肖远企表示,内地房地产在经济中扮演重要角色。目前银行业数据显示,内房占整体借贷水平的26%,属于可接受水平,目前已经转稳。

此外,易纲指出,香港仍是重要的国际金融中心,是连接内地和国际市场的重要桥梁。香港与内地在金融市场的联通、“一带一路”投融资、金融科技和绿色金融等领域拥有巨大合作潜力。

易纲:“自救”应成为当前和今后应对金融风险的主要方式

人民银行行长易纲在《党的二十大报告辅导读本》中发表文章《建设现代中央银行制度》。

易纲指出,未来我国经济潜在增速有望维持在合理区间,要管好货币总闸门,实施正常的货币政策。完善以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度。推进构建多层次资本市场,健全资本市场功能,提高直接融资比重。构建绿色金融“五大支柱” 分步建设强制性的信息披露制度。扩大金融业高水平开放,在多边债务重组中坚决维护我国海外债权利益。

未来我国经济潜在增速有望维持在合理区间

易纲在文章中指出,未来,我国经济潜在增速有望维持在合理区间,有条件尽量长时间保持正常的货币政策,保持正的利率,保持正常的、斜率向上的收益率曲线形态。

管好货币总闸门,实施正常的货币政策

易纲在文章中指出,建设现代中央银行制度,要完善货币政策体系,维护币值稳定和经济增长。

高杠杆是宏观金融脆弱性的总根源,中央银行要管好货币总闸门。实施正常的货币政策,简单来说,是指主要通过利率的调整可以有效调节货币政策的情况。正常的货币政策不仅有利于促进居民储蓄和收入合理增长,也有利于提高人民币资产的全球竞争力。

完善以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度

易纲在文章中指出,健全货币政策调控机制。健全基础货币投放机制和货币供应调控机制,强化流动性、资本和利率约束的长效机制。发挥货币政策的总量和结构双重功能,精准加大对国民经济重点领域和薄弱环节的支持力度。

建立市场化利率形成和传导机制,均衡利率由资金市场供求关系决定,中央银行确定政策利率要符合经济规律。完善以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,有效管理和引导市场预期。

推进构建多层次资本市场,健全资本市场功能,提高直接融资比重

易纲在文章中指出,当前,在加快构建新发展格局的背景下,需要进一步深化金融供给侧结构性改革,持续优化金融产品和金融服务,大力发展普惠金融、绿色金融、科技金融,推进构建多层次资本市场,健全资本市场功能,提高直接融资比重,加强金融基础设施建设。

“自救”应成为当前和今后应对金融风险的主要方式

易纲在文章中指出,落实金融机构及股东的主体责任,提升金融机构的稳健性。大规模的“他救”是特定历史时期的特殊安排。“自救”应成为当前和今后应对金融风险的主要方式。当前,我国社会主义市场经济体制已经全面确立,金融机构及股东作为市场主体,应当承担自主经营、自负盈亏、“自救”风险的主体责任。

金融机构要建立市场化资本补充机制,按照监管规则计提拨备,加大不良资产处置力度,塑造金融机构健康的资产负债表。健全激励约束机制,尊重金融机构自主经营权,减少对金融机构经营活动的行政干预。推动资不抵债的机构有序市场化退出,通过股权清零、大额债权打折承担损失。

把好金融机构准入关,有效加强对股东监管,防止内部人控制

易纲在文章中指出,加强和完善现代金融监管,强化金融稳定保障体系,守住不发生系统性风险底线。依法将各类金融活动全部纳入监管。

一是把好金融机构准入关,有效加强对股东监管,防止内部人控制。

二是按照“管合法更要管非法”原或则,加强对非法金融活动的认定和处置,保护金融消费者权益。

三是加强监管执法,丰富执法手段,强化与纪检监察、司法、审计等部门协作。

四是加快监管科技和大数据平台建设,推动数据标准统一和监管共享。

五是强化监管问责,查处失职渎职和腐败行为。六是统筹协调中央和地方金融管理,确保全国一盘棋,监管无死角。

如果允许财政直接向央行透支,靠印票子满足财政支出需求,最终将引发恶性通胀

易纲在文章中指出,实行中央银行独立的财务预算管理制度。“财政的钱”与“央行的钱”存在本质区别。如果允许财政直接向央行透支,靠印票子满足财政支出需求,最终将引发恶性通胀,财政也不可持续并产生债务危机。

要根据中国人民银行法有关规定,实行中央银行独立的财务预算管理制度,对人民银行承担金融稳定和改革成本应当年计提拨备,按程序尽快核销,并充实中央银行的准备金和资本,实现央行资产负债表的健康可持续,进而保障人民银行依法履职,实现币值稳定和金融稳定,并以此促进充分就业和经济增长。

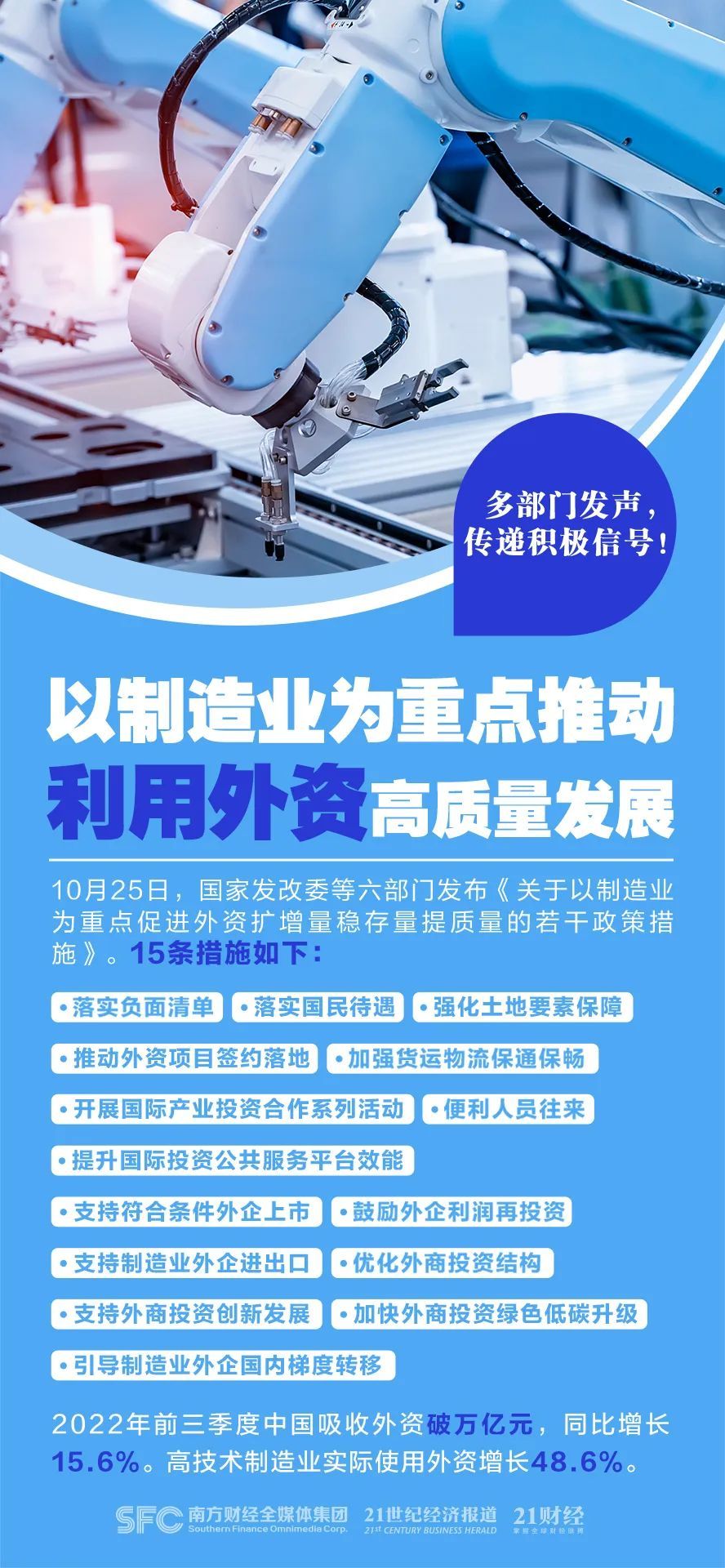

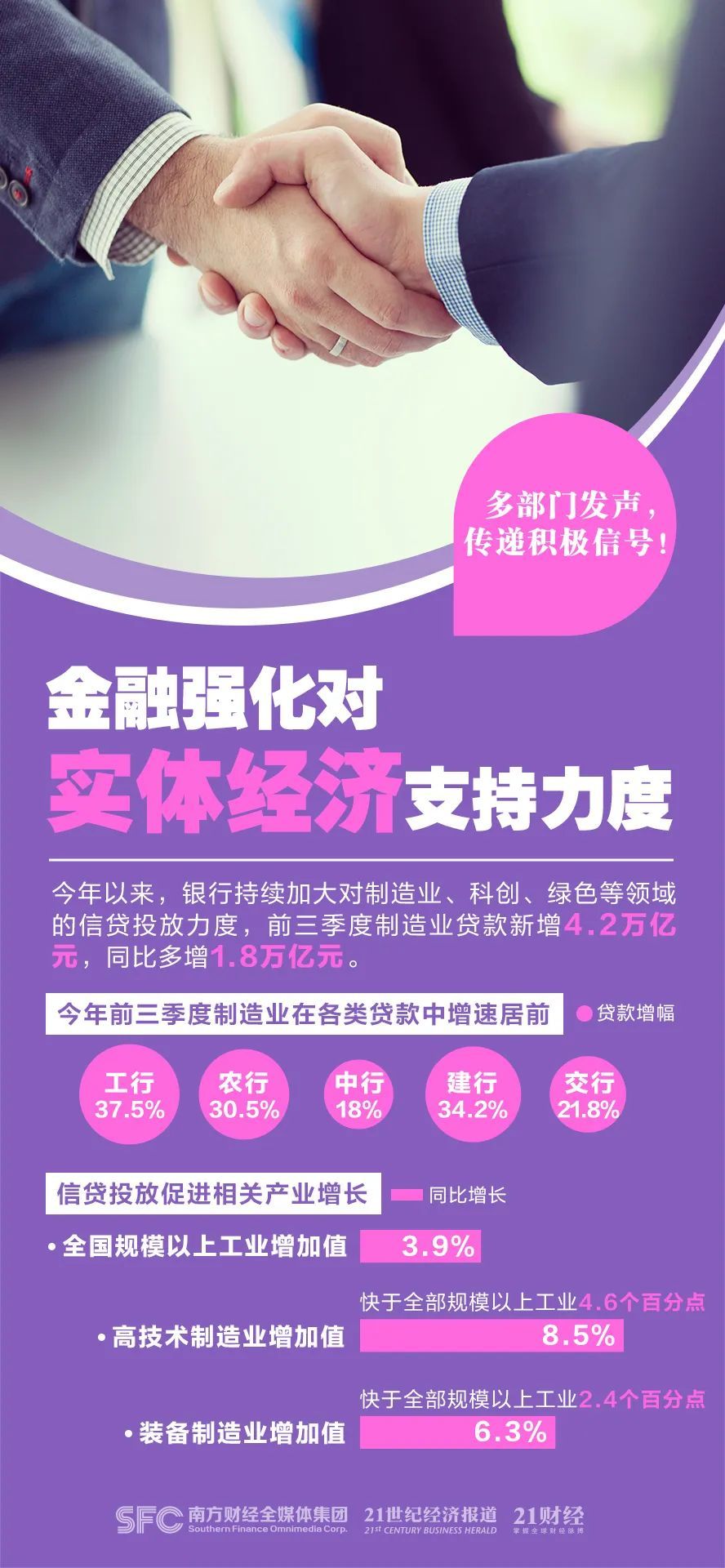

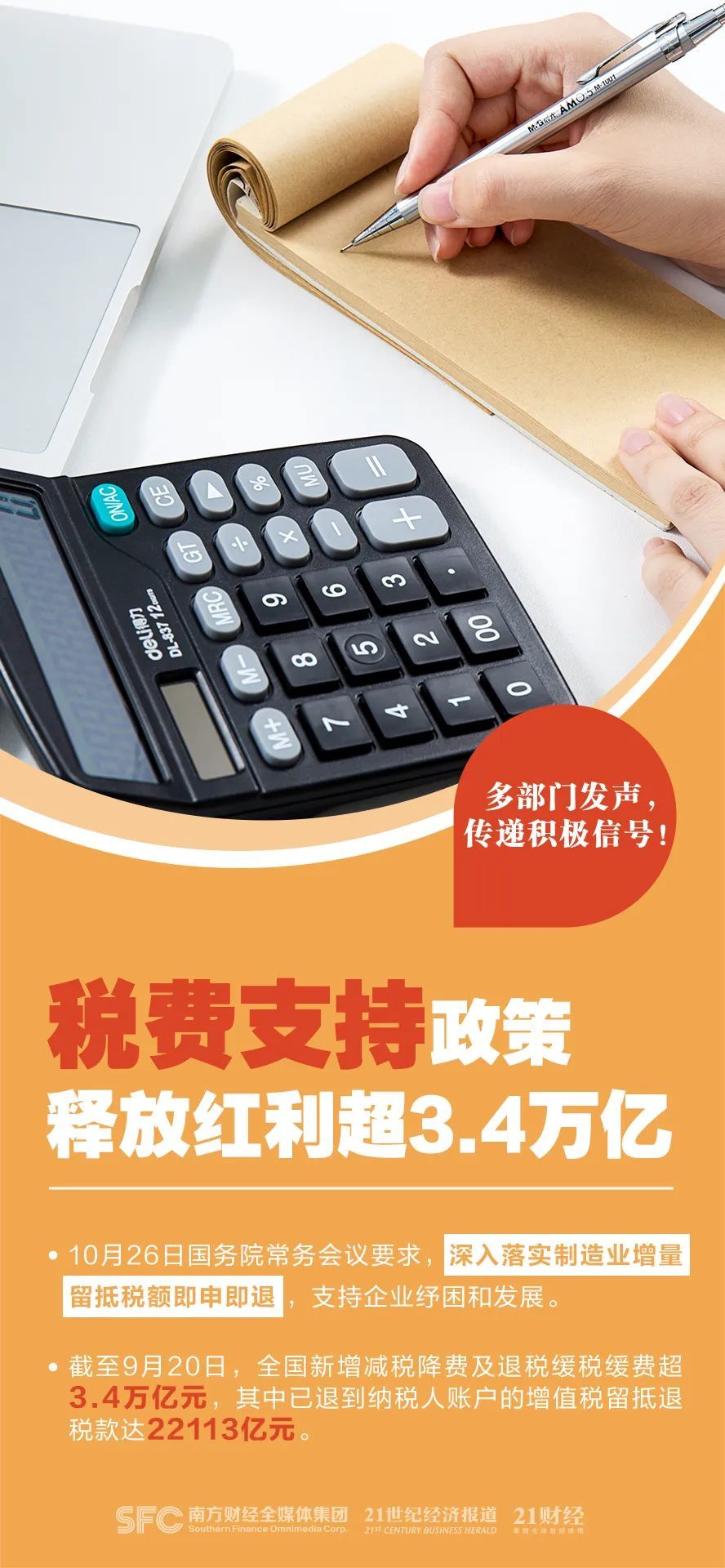

近期监管密集发声,传递积极信号

近日,国家发改委、央行、外汇局、银保监会、证监会等部门集体发声,向市场传递着积极信号。