小卖家真的能在Temu赚到钱吗?”

“新手做Temu三个月,日出5000单,每月30%~40%的增长率。”

“Temu开店8天,上架7个产品,只卖了一单,我有点慌。”

拼多多旗下跨境电商平台Temu一路狂飙,也吸引了不少淘金者涌入。

继去年9月登陆北美市场后,今年3月13日,Temu又开通了澳洲、新西兰站点,后续还将马不停蹄得布局欧洲市场。

Temu在应用市场霸榜也成了常态。

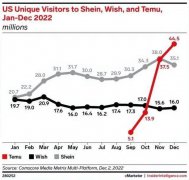

Temu已经成了苹果App Store上下载最多的免费应用程序之一;截至2月23日,Temu在App+Store购物榜、Google+Play购物榜中分别霸榜69天、114天;去年11-12月,Temu的独立访客量达4100万,超过了耕耘10多年的SHEIN,也将美国老牌零售商Kroger甩在了后面。

GMV增速也很惊人,YipitData数据显示,Temu的GMV从去年9月的300万美元,增长到今年1月的1.92亿美元——短短5个月,GMV翻了64倍。

无疑,这对跨境电商卖家来说,是一个巨大风口。狂飙之下,Temu卖家吃到肉了吗?

《财经故事荟》采访了几位Temu卖家和跨境电商从业者,发现这是一个极其分化的世界:有人月销几百万单,净利润50%,觉得Temu省心又滋润,也有人亏了几百万,黯然退出,怨平台无情;还有很多人小试牛刀,月销几百到几千单不等,一单利润不到一块钱,心存小富即安的满足。

透过这些个体的不同经历,我们得以窥见Temu的游戏规则,这套规则有点“霸道”,却是支撑Temu狂飙的重要力量,而对卖家来说,规则之下,唯有适者才能生存。

低价规则:“无情”但“有效”

在Temu之前,被拿来当作出海标杆的常常是Shein,现在,跨越Shein,也是Temu的阶段性目标之一。

据彭博社报道,上个月Temu为其北美市场制定了一个惊人目标——今年9月1日前,至少有一天的GMV,要超过成立了14年的SHEIN。

而眼下,Temu的GMV还不到SHEIN的十分之一,据36氪报道,2022年上半年,SHEIN的GMV突破了160亿美元,而YipitData数据显示,Temu今年1月GMV为1.92亿美元——尚处天壤之别。

不过,Temu已经让SHEIN感到威胁了。SHEIN的估值下跌,被认为是Temu带来的威胁所致。在美国地方法院,SHEIN夜通过诉讼对Temu发起了狙击战。

助力Temu狂飙的动力,在于其找到了性价比的精准切口。目前,美国性价比电商赛道缺少领头羊,市场份额占比41%的亚马逊,在中高端赛道竞争优势明显,而Temu则以“低价”的鲜明特点,抓住性价比赛道的机会。

浙江证券在其今年1月发布的《拼多多:Temu有望抓住美国电商性价比赛道机遇》中曾做过比较,Temu上服饰鞋履单品价格低于SHEIN 30%以上,家居百货价格低于亚马逊40%以上,部分价格甚至低了一倍以上;客单均价方面,Temu约为25美元,SHEIN约为75美元。

定位决定了游戏规则——“低价”,虽然“无情”但是有效。

当下,Temu采用类自营模式的强把控机制,商家只是Temu的供货商,没有产品前端定价权,据部分卖家爆料,为了低价定位,Temu要求供货价至少比1688的同款,便宜10%-20% 。

不只如此,Temu还采用价格赛马机制,同款产品谁的报价低用谁的,很多卖家都经历过被压价的痛苦。

今年2月开始尝试Temu的90后卖家小桃透露,“Temu买手真的很了解市场,能把价格压得很低,我有10%左右的产品会被压到进货价以下,只能拒绝不卖,剩下的利润也压得很薄,一件不超过一块钱左右。”

85后卖家玉米也有类似经历。她在1688一元多进货的宠物小牙刷,寄到Temu仓库的运费平均单件两三毛,平台承担其中一半,玉米初次提报的供货价3.5元,买手直接建议1.9元,一单只赚几毛钱,玉米自然不肯,讨价还价三次后,最终2.4元通过,一单只赚一元多。

即便初次核价通过也不保险,后续如果有新卖家提供更低的同款产品,他们仍面临降价或被挤兑出去的两难选择。

此外,Temu又用“动销机制”进一步保障了低价策略。

据蓝海亿观报道,去年12月,Temu小二曾要求商家,14天无动销或者30天动销低于30件、销售额低于90美金的滞销产品,或者降价,或者下架链接,退出供货;

不只价格,还有质量严控,比如“买家投诉产品问题,罚款卖家5倍供货价”、“产品被查有安全风险,一单罚款1万元”等政策。