1、 成本对比:钠电降本速度或快于锂价回落速度

1.1、 锂矿供给释放具有不确定性

锂矿供给释放的不确定性仍为供给增量带来了挑战。现今世界上开采应用最 多的锂矿物是锂辉石、锂云母和盐湖卤水等。

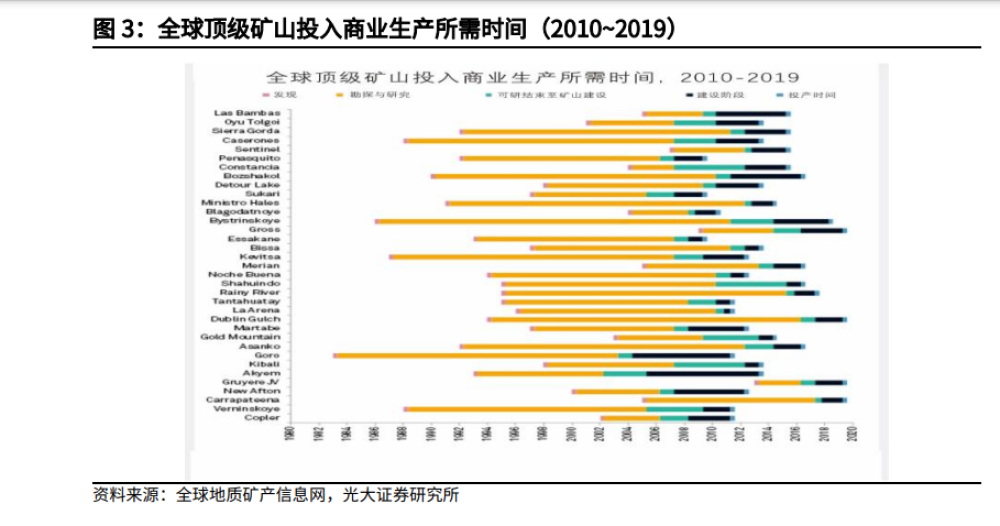

新矿山建设周期长,全球顶级矿山从发现到投产的所需时间平均为 16.9 年。 从最初发现到投入生产,每座矿山的交付周期各不相同,这取决于多种因素,包 括产品与矿山类型、地理位置、政府以及社区需求。在全球最大的 35 个矿山从 发现到投产的平均所需时间为 16.9 年,其中最短的为 6 年,最长的为 32 年。 全球 35 个顶级矿山的勘探与研究平均所需时间为 12.5 年,几乎占到总投入 时间的四分之三。在这一阶段投入时间最长的矿山,通常都经历了多次所有权变 更和研究修正。普遍来说,顶级矿山在可行性研究完成后的 1.8 年进入矿山建设 阶段。理想状况下,可行性研究完成后不久便可开始建设;但对于一些矿山来说, 建设之前还需要 3~5 年时间,部分是因为希望在建设之前继续增加储量,又或 者面临开采许可、执照、资金与社区抗议等问题。

根据我们的统计,2022 年全球范围内均出现新项目投产延期:

(1)盐湖提锂难点

海外盐湖虽然禀赋优异,简单的盐田摊晒工艺即可实现规模化量产,但仍存 在基础设施受限、政府审批过程冗长的问题。如 Allkem 旗下阿根廷 Olaroz 二 期项目,其规划工业级碳酸锂产能 2.5 万吨/年,但由于关键管道、电气设备和 能源受限,项目预计由 2022 年 12 月投产延期至 23 年 Q2 投产。

对比各个盐湖的组分可以发现,国内主要盐湖的初始锂浓度大都在 0.05% 以内,最低可达到 0.003%;而智利 Atacama 盐湖初始锂浓度可达到 0.157%, 是国内盐湖的 3-50 倍不等。另一个核心的指标是镁锂比。盐湖卤水中的各种离 子(如镁离子、钙离子、钾离子和钠离子)与锂离子共存,通常富含镁离子。从 盐湖卤水中提取高纯锂产品,必须将锂与其它共存离子分离。世界上绝大多数卤 水资源的特点是镁锂比高,从高镁锂比卤水中提取锂一直是一个世界性的难题。 智利 Atacama 盐湖镁锂比仅为 6.1,国内盐湖的镁锂比普遍在 40-135 之间,最 高的甚至超过 1500,因而锂提取难度较大。 此外,当前盐湖提锂仍是提完钾之后的副产品,因此碳酸锂产能很大程度上 受到老卤产量的制约。原卤提锂一方面对吸附剂要求更高,另一方面新盐湖资源 主要位于如西藏等地区,存在海拔高自然环境恶劣、基础设施薄弱等问题。

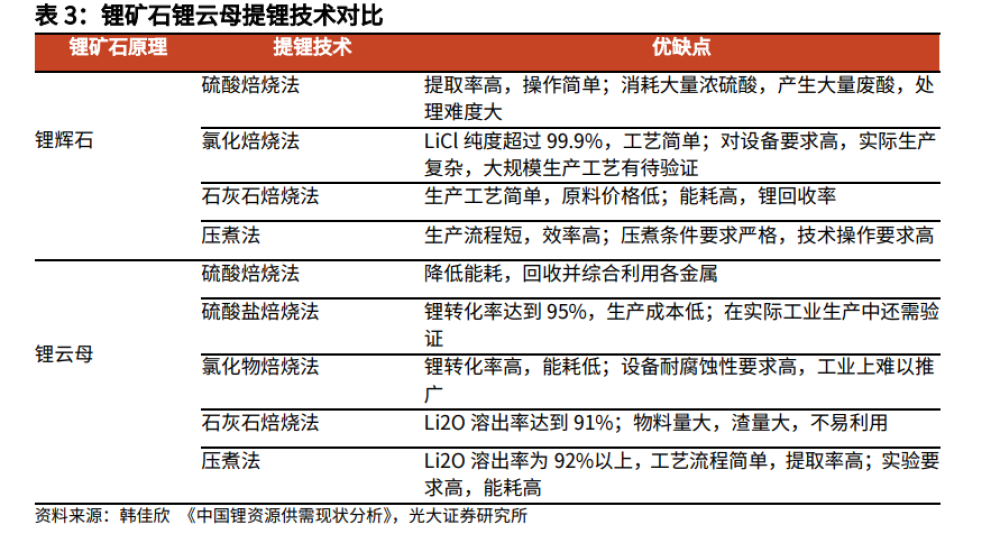

(2)锂辉石及锂云母难点

“澳洲矿山+中国冶炼”的矿石提锂模式已相对成熟,但国内部分矿山进展 仍较为缓慢,以锂矿石甲基卡为例,其自 1965 年-1972 年均处于地质队勘查阶 段,从 05 年 24 万吨采选产能获得环评到 2010 年竣工环保验收,历时 5 年多的 时间。其 105 万吨原矿开采产能自 2013 年 5 月获得采矿许可,经历产线技改以 及停产事件,直到 2019 年才启动复产,历时 6 年时间。同时计划建设的鸳鸯坝 250 万吨/年锂精矿项目目前处于环评阶段。

从海外澳洲各大矿山披露的数据看,澳洲当地也存在劳动力短缺和疫情因素 影响,Mt Marion 和 Cattlin 矿山实际产量均低于先前 2022 财年产量指引。

云母提锂主要受限于“废渣”和环保问题,云母提锂平均每生产一吨碳酸锂 会产生约 180 吨废渣(含选矿过程中的钾钠长石),未来千万吨级别的废渣需 要大面积的尾矿库或者充足的下游陶瓷和建材来消纳。另外环保问题也存在一定 制约,根据 SMM2022 年 12 月 5 日报道,江西省发现锦江水源水质异常,生态 环境部门对上下游地区开展调查工作,其中主要调查地区为上高、高安、宜丰等 地。对应的碳酸锂冶炼企业永兴、天成锂业、领能锂业也一度停产。

(3)海外地缘政治影响锂矿供给

由于澳洲劳动力短缺、疫情以及海外地缘政治等因素,全球锂资源供给释放 节奏放缓。美国 IRA 法案将美国新能源车税收抵免延续至 2032 年,但法案对于 供应链本土化要求趋于严格——规定电动汽车必须在北美组装制造,电池材料和 关键矿产必须来自美国或与美国有 FTA 自贸协定的国家,才有资格获得税收补 贴。对于使用来自“受关注国家”(中国、俄罗斯等)的电池部件和电池材料的 电动汽车,法案规定不可获得税收抵免,这对于国内锂矿企业供应的积极性有一 定的冲击。 而在阿根廷、玻利维亚和智利三国交界处,由于地质构造运动形成了一块盐 湖密集分布的三角形地区,这里是全球锂资源最丰富的地区,所以这一地区也被 称为“锂三角”地区。这三个国家如今正在草拟文件,希望在锂矿价值波动的情 况下达成“价格协议”,建立锂矿的价格联盟。 2022 年 11 月 2 日,加拿大工业部要求中矿(香港)稀有金属资源有限公司、 盛泽锂业国际有限公司以及藏格矿业投资(成都)有限公司等三家中国公司剥离 其在加拿大关键矿产公司的投资。地缘政治波动进一步加剧了锂矿供需错配的矛 盾。此外,欧盟、墨西哥、澳大利亚等地均有不同程度的限制锂矿产出政策的出 台。

1.2、 2023 年全球锂供需仍为紧平衡,锂价有望高位震 荡

根据我们的测算,2025 年全球锂资源供给将达到 193.4 万吨碳酸锂当量 (LCE),2021 年-2025 年 CAGR38.0%。预计 2023 年较 2022 年产量增加 37.7 万吨 LCE。2023 年主要供给增量仍来自南美盐湖和澳洲矿山,分别占整体增量 的 34.4%和 21.7%。南美盐湖以 SQM 为例宣布了较为激进的扩产计划,计划 2022 年底投产 18 万吨碳酸锂以及 3 万吨氢氧化锂的产能,2023 年扩产至 21 万吨碳酸锂和 4 万吨氢氧化锂产能;此外非洲矿山、国内资源均有增量。

受益于各国政策的推进,我们预测 2025 年全球电动车销量有望突破 2500 万辆,对应电动车渗透率 27%。综合考虑电动车、储能、3C 电子消费以及传统 工业下游的需求,预计 2025 年全球锂需求量为 182.6 万吨 LCE,2021 年-2025 年 CAGR37.6%。

我们预计 2022 年为锂资源供应最为紧张的一年,2023 年处于紧平衡,随 着全球范围新增产能的不断释放,2024 年后锂行业有望重新回归供需平衡。碳 酸锂价格自 2021 年以来高位运行一度突破 60 万元/吨大关,高位锂价将倒逼电 池厂商寻求成本更低、更自主可控的新型电化学体系,钠电池就是可选方案之一。