主要内容如下:原标题:单季利润48个亿!猪背上的牧原股份2019净利预增10倍,今年一季度增幅会更恐怖……

来源:21世纪经济报道

周期股一旦起来,其魅力可秒杀一切防御类型或者稳定增长类型的股票,其“弹性之大、速度之快”令稳定增长或消费类型股票显得“丑陋无比”……

正如广发基金刘明月2014年的一篇旧文所提到的那样,2019年的猪肉股便是如此。

1月14日晚间,牧原股份公告,预计2019年全年归母净利润60亿元至64亿元,同比增长1053.38%–1130.28%。

若取预告利润中位数62亿元,以及前三季度净利润折算,相当于2019年四季度牧原股份单季净利润高达48.13亿元。

分季度来看,2019年一、二、三季度,牧原股份净利润分别为-5.41亿元、3.85亿元、15.43亿元。

换言之,四季度单季净利润,已经超过了前三季度的利润总和,对此本报报道《上市猪企2019全年“利润”锁定:四季度超前三季度总和5000亿俱乐部临估值困惑》已有预判。

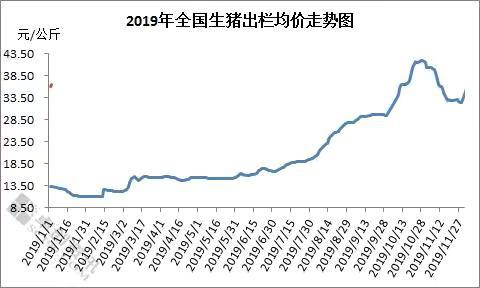

其中关键在于,2019年四季度生猪价格虽有回落,但是整体维持在次高位,使得牧原股份11月、12月出栏均价达到30.3元和30.52元。

这是促使牧原股份2019年四季度利润“爆量”的最主要因素,其他如销量的提升、出栏体重的增长为次要因素。

另外,由于此次牧原股份预告净利润规模达62亿元,高于此前卖方一致性预测的49.8亿元,公司当前估值得到一定幅度降低。

据测算,按照62亿元净利润计算,牧原股份2019年EPS为2.78元,对应14日收盘价90.81元,估值为32倍,稍低于此前卖方机构预判的40倍。

需要指出的是,由于当前生猪价格仍然维持在相对高位,以及上半年行业供需关系难以见到明显好转、牧原股份今年上半年的利润同比增幅,会比此次业绩预告更为恐怖。

而这一利润同比大幅增长的趋势,预计维持到二季度末问题不大。

2020年三季度,才是真正考验牧原股份及诸多猪肉股的关键节点。按照业内预测,彼时国内生猪出栏量会出现较为明显的增长。

“北方地区是从2019年3月份开始复产,按照二元后备母猪的长成、怀孕和商品猪的出栏周期计算,预计在一年四个月到一年半左右,所以出栏出现较为明显提升的时间点是今年的7月至8月。”卓创资讯生猪行业分析师张莉莉近期向记者表示。

只是,牧原股份的股价能否支撑到今年7、8月还是未知。目前,能够锁定的无非是行业和公司盈利趋势的基本面变量,二级市场的变量,随机性太强……

本文文章转载自新浪新闻