半导体测试可以按生产流程可以分为三类:验证测试、晶圆测试测试、封装检测。由于晶圆生产附加值极高,因此半导体检测设备在半导体产业中的地位日益凸显。

在测试设备中,测试机用于检测芯片功能和性能,技术壁垒高,尤其是客户对于集成电路测试在测试功能模块、测试精度、响应速度、应用程序定制化、平台可延展性以及测试数据的存储、采集和分析等方面提出愈来愈高的要求。

半导体产业链中的“全科医院”的测试厂,面临着怎样的机遇。

01 国内“地大物博”

2019年我国半导体检测设备市场规模约为147亿元,2020年我国半导体检测设备市场规模已经达到了176亿元,随着我国半导体产业的不断发展,我国半导体检测设备市场规模有望接近400亿元。

量/检测设备是半导体制造重要的质量检查工艺设备,价值量占比较高,2019年销售额在半导体设备中占比达到11%,仅次于薄膜沉积、光刻和刻蚀设备,远高于清洗、涂胶显影、CMP等环节。预计2023年中国大陆量/检测设备市场规模将达到326亿元,市场需求较为广阔。

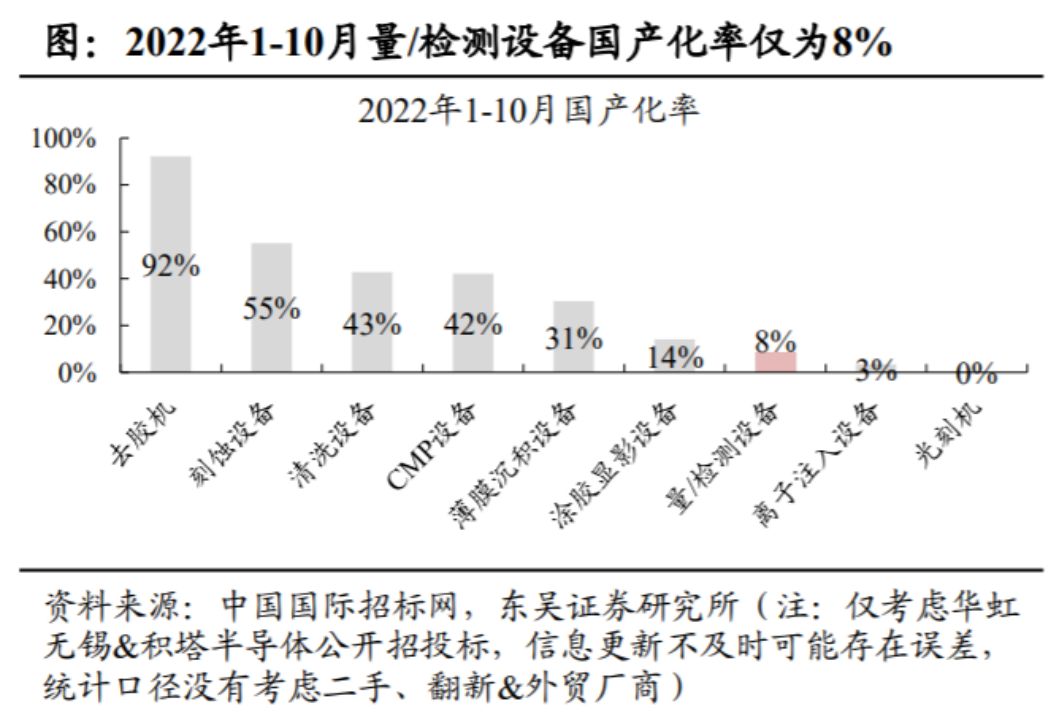

全球范围内来看,KLA在半导体量/检测设备领域一家独大,2020年在全球市场份额高达51%,尤其是在晶圆形貌检测、无图形晶圆检测、有图形晶圆检测领域,KLA全球市场份额更是分别高达85%、78%、72%。中科飞测、上海精测、睿励科学、东方晶源等本土厂商虽已经实现一定突破,但量/检测设备仍是前道国产化率最低的环节之一。若以批量公开招标的华虹无锡和积塔半导体为统计标本,2022年1-10月份2家晶圆厂量/检测设备国产化率仅为8%,远低于去胶机、刻蚀设备、薄膜沉积设备等环节。展望未来,在美国制裁升级背景下,KLA在中国大陆市场的业务开展受阻,本土晶圆厂加速国产设备导入,量/检测设备有望迎来国产替代最佳窗口期。

美国对中国半导体产业制裁升级,引发市场恐慌,核心体现在:1)对128层及以上3DNAND芯片、18nm半间距及以下DRAM内存芯片、14nm以下逻辑芯片相关设备进一步管控。考虑到本土28nm以下逻辑芯片扩产需求较少,市场担忧主要聚焦在2024年后存储扩产预期。2)在没有获得美国政府许可情况下,美国国籍公民禁止在中国从事芯片开发或制造工作,包括美国设备的售后服务人员,引发市场对于本土半导体设备企业美籍高管&技术人员担忧。

02 高度垄断的市场

检测设备贯穿每一步骤的过程工艺控制,全球市场空间超百亿美元。如果量检测设备不取得突破,我国半导体设备仍有被卡脖子之虞。美国KLA(科磊)在量检测领域市占率高达 52%,是国产替代道路上的最大阻力之一。

全球半导体量测设备KLA一家独大,市场份额50.8%。KLA在全球5大半导体设备企业(AMAT、LAM、ASML、TEL)中,表现出了相对更稳定的成长性和更高的盈利能力。它的核心竞争力是值得国内厂商借鉴的。科磊产品线贯穿前道工艺过程控制全流程。从产品线来看,公司下游应用于晶圆、光罩制造、半导体、封装、PCB 和 LED 等工业技术领域,产品贯穿前道工艺过程控制全流程,包括Surfscan 无图案晶圆缺陷检测系统、eDR7xxx 电子束晶圆缺陷检测系统、eSL10 图案晶圆检测、39xx 系列超分辨率宽光谱等离子图案晶圆缺陷检测系统、29xx 宽光谱等离子图案晶圆缺陷检测系统、Puma 激光扫描图案晶圆缺陷检测系统、Teron 光罩缺陷检测系统、Archer套刻量测系统等,并在缺陷检测领域市占率较高。