国产替代,征途漫漫

人类恐惧机器,始于第一次工业革命。

因为机器的生产力远高于个人,引发了技术恐惧症、技术决定论、工具对人的替代等一系列思潮。尤其随着工业生产对整个世界的全面改造,这些思潮也深深嵌入各种议题。

这一时期,工人们对机器的“替代恐惧”,成为社会最突出的焦虑。

但时代变了,随着工业化程度不断加深,人口结构和人力成本改变,劳动力短缺逐渐替代劳动力过剩,成为制造业国家面临的主要矛盾。

人与机器的关系,也出现了新的故事。

01

不论是解决劳动力短缺,还是想降低人力成本,用机器人投入生产,成为制造业必然的选择。

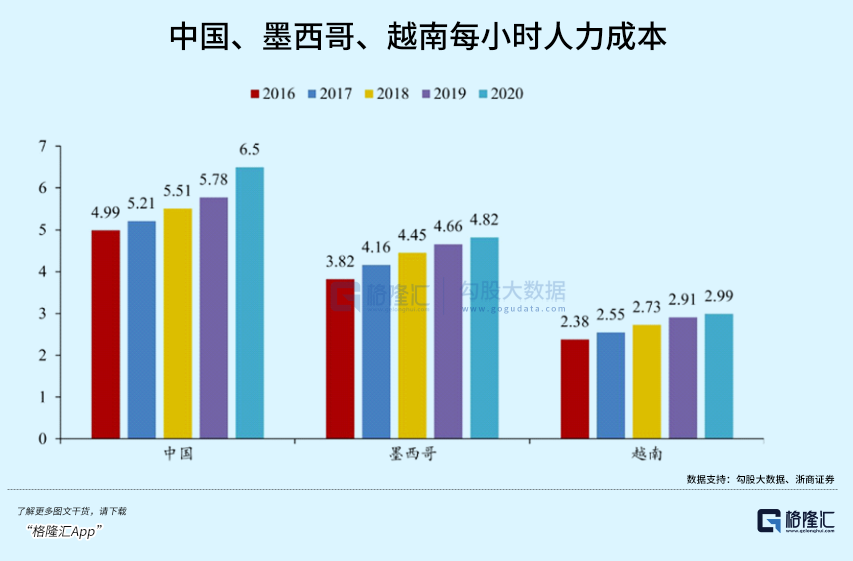

首先是人口红利见顶,15-60岁劳动人口所占比例,几乎每年以0.5%的速度下降,老龄化社会正加速到来。加上现在年轻人几乎都不愿从事流水线工作,劳动成本逐年上升。

而工业生产的特质,决定了提薪招工只可能是权宜之计,制造业的利润空间,不可能支撑工人薪资持续上涨,这也是最近全球制造业向人力成本更低地区转移的内在逻辑。

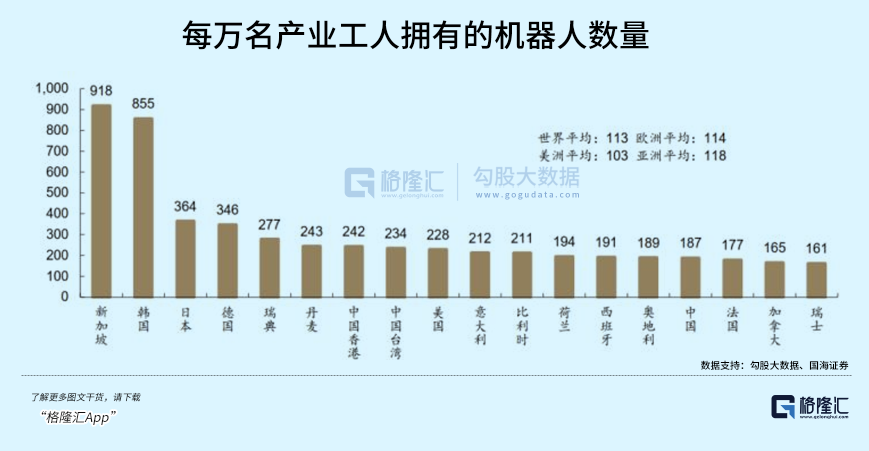

其次,我们虽然号称世界工厂,但与其他制造业发达市场相比,自动化程度不算太高,即工业机器人的密度,仍有很大提升空间。

不过,咱们的市场够大。

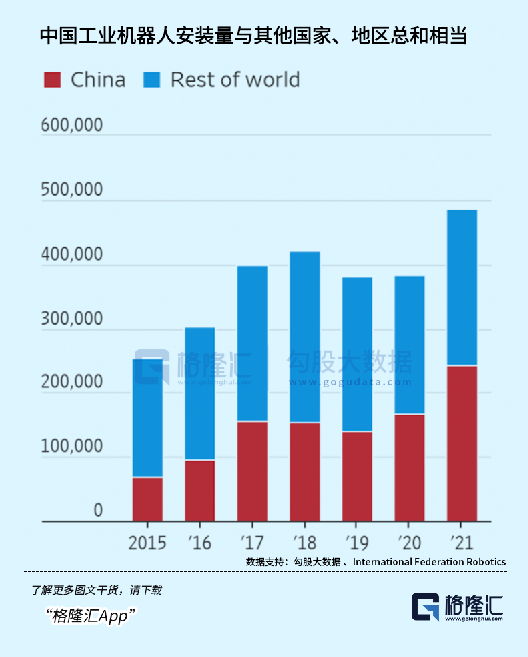

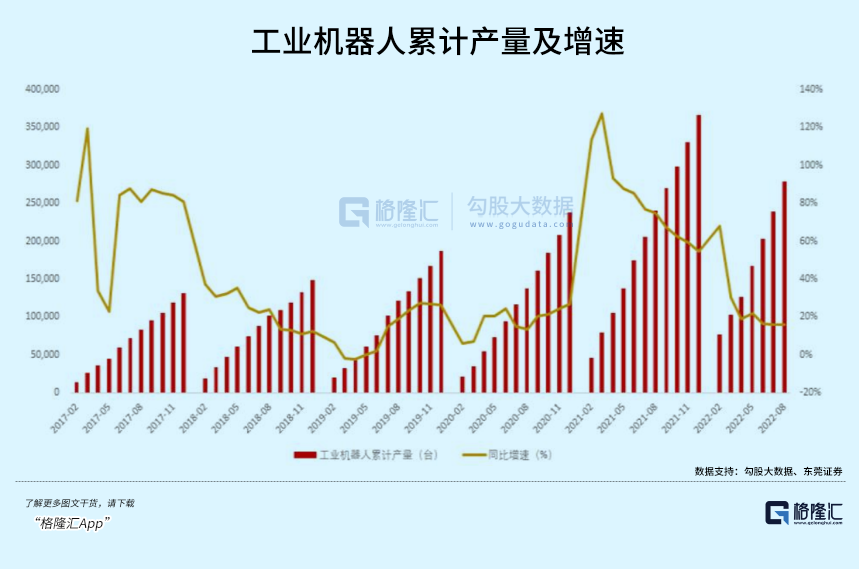

总体来看,中国是全球最大的工业机器人市场,且增速远超行业平均水平。据IFR统计,2021年中国工业机器人安装量达24.3万台,几乎与世界其他地区的总和相当。

IFR预计到明年,我国工业机器人市场规模将突破100亿美元。

然而,从最近几年的情况来看,国内的工业机器人市场,几乎仍处于起步阶段的混乱与迷茫期。每家公司都觉得自己该抓住潮流,发展工业机器人,但具体到选择切入点时,多数人又难以抉择。

之所以有这样的问题,是因为大多数企业并不具备工业机器人方面的经验与核心技术,只是因为我们的市场需要机器人,才形成了一个市场倒逼产品的现状。

工业机器人不像人形机器人,结构比较简单,但核心部件的技术壁垒非常高。

其工作原理,简单来说,即模仿控制决策能力、思维方式和各种肢体动作。

为了达到这一目标,可以通过四种方式:

自主控制:要求机器人在复杂的非结构环境中,具备自主决策和识别环境的能力,即具备人类的某些智能行为。

遥控控制:由专人无线或有线遥控,在人类难以驻留的危险场所完成特定任务。如化学污染环境、军用、防爆排险机器人等。

可编程控制:实现根据机器人的工作任务和运动轨迹,编制控制程序,再将程序输入到控制器,机器人按照程序规定动作一步一步完成。若任务变更,只需修改或重新编写控制程序,较为灵活方便。

示教再现:通过人手把手或示教盒两种方式,交到机器人如何动作,控制器将过程记录下来,机器人根据记录周而复始地重复动作。

目前,大多数工业机器人都是按照后两种方式工作的。

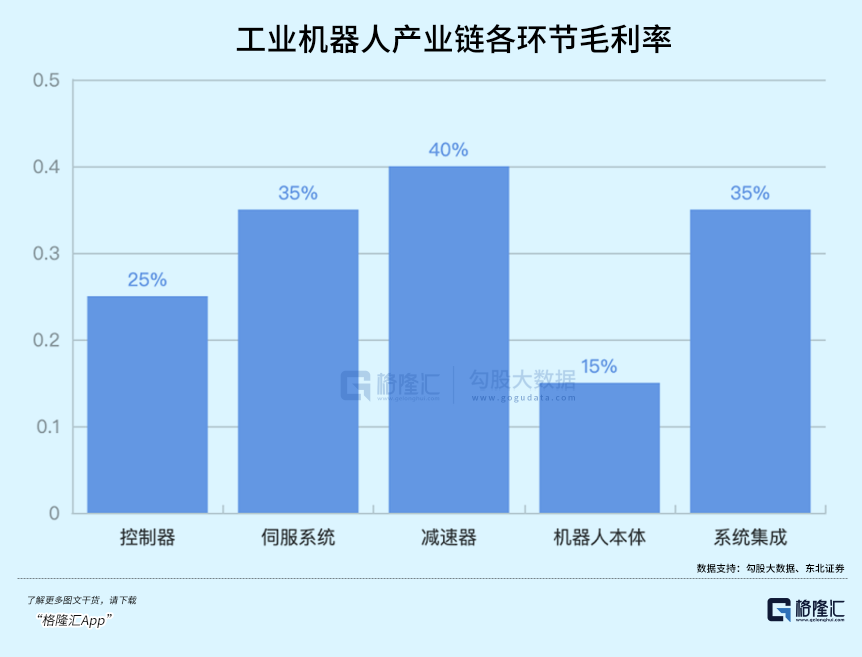

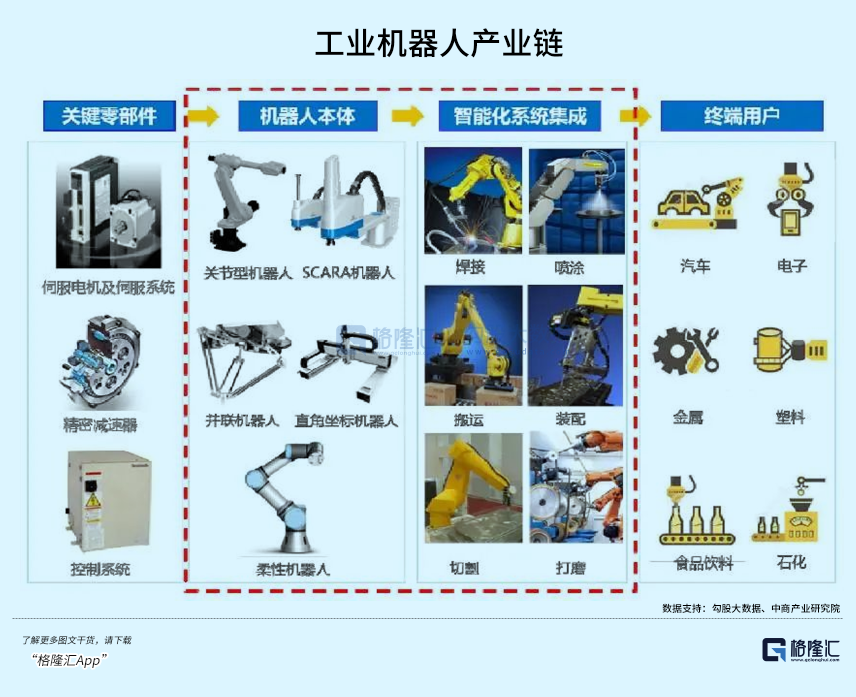

其核心零部件有三块,减速器、伺服电机和控制器,成本占比约70%。

这些上游核心零部件,都属于做出来容易,做好却难的产品——这是工业品与消费品的本质区别。

其中,减速器占比最大。但全球减速器市场,基本被日本哈默纳科和纳博特垄断。

又分为RV减速器和谐波减速器。

RV减速机负载大、刚性强、结构复杂,价格当然也更贵,通常安装在机器人较大的关节处。目前主要生产企业为日本的纳博特,国内替代公司有两个,中大力德、双环传动。

谐波减速机结构相对简单些,不过精密度更高,主要应用在灵活细小的关节处。两相比较,投资谐波减速机目前来说更有吸引力。

在工业机器人中,谐波减速器的成本占比为30%-35%,全球超过50%的份额在日本哈默纳科手中。

不过,在近几年的追赶下,国内绿的谐波也占有20%-30%市场份额,A股中还有国贸股份也涉足此领域。

再加之,目前减速器的市场供需缺口仍比较大,国产替代弯道超车的机会并不小。

但无论如何,目前,国内生产工业机器人的厂家,除了少数几家真正掌握技术的公司,减速器可能买纳博,伺服可能买三洋,控制器可能买KEBA,获益自己制造的或许只有铸件。

铸件是不赚钱的。

简而言之,如果不把关键零部件国产化,生产工业机器人的企业,也就很难赚到钱。

02

有关工业机器人的分类,国际上并无统一标准,一般按应用领域、结构、自由度、控制方式、负载重量等粗略划分。

整个产业链,由本体生产企业、零部件生产企业、代理商、系统集成商和终端用户共同构成。

市场份额上。

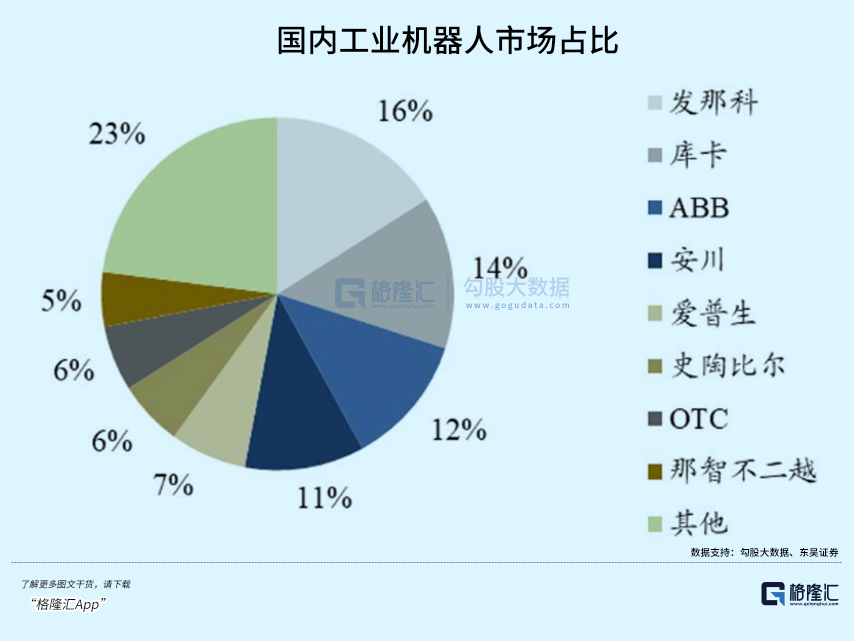

日本发那科及安川电机、瑞士ABB及德国库卡(已被美的收购),合称“四大家族”。这个神奇的组合,霸占了中国工业机器人一半以上的市场,并占全球约50%的份额,是主流的工业机器人供应商。

主要集中在日本、欧洲,彼方市场具备技术沉淀和先发优势。德国体现在本体零部件、原材料和系统集成方面;日本则体现在伺服电机、减速器等关键零部件上。

这四大工业机器人企业,业务大多起步于70年代,拥有数十年的技术积累。除了库卡,其他三家都是从研究运动控制开始,然后再进入机器人业务。

来源:浙商证券

首先,咱们要承认一个基本事实,包括四大家族在内的众多国外知名厂商,在自动化的技术沉淀和研发水平上,比国内高出很多。

尽管我们在某些应用领域,已经实现了部分进口替代、打破垄断,但产业链核心元器件、整体技术水平,依然存在客观差距。

综合来看,国产硬件的参数,比如可扩展模块、通讯协议、程序容量等,与国际主流品牌的差异并不大。但在可靠性、实用性、控制精度和处理速度等方面,依然有很大的提升空间。

而这些指标性能提升的关键,并不在于科技水平,依赖的是深度工艺积累。

以发那科为例,从数控系统起家,然后进入伺服电机领域,最后才聚焦工业机器人。从1956年富士道的计算机控制部门,到1974年生产首台工业机器人,整整积累了18年!

这就是国产元器件目前缺乏竞争力的主要原因。不是咱们造不出来性能好的机器,只是我们的经验尚浅,而用落后的工艺水平去造,成本高得离谱,产能也非常有限。

在机床行业的读者,对这一点想必感触颇深。

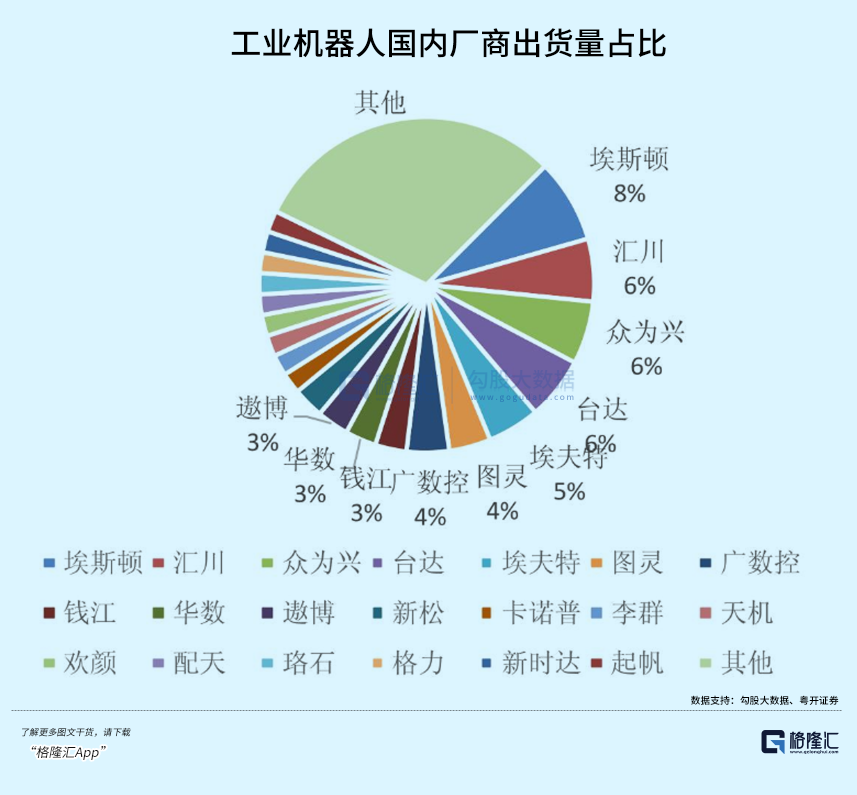

国内市场,市占率前四位则分别为埃斯顿(8%)、汇川技术(6%)、众为兴(6%)和台达(6%)。

其中,只有埃斯顿的发展路径,与发那科类似。

埃斯顿公司,也是在伺服电机以及数控系统等领域,积累了多年技术经验,给工业机器人打下良好基础。

从发展历程看,自1993年成立,整整花了20年才突破伺服系统、数控系统等核心件技术,到2013年才最终推出工业机器人。

真正的高手,都善于修炼内功,一家好公司更是如此。

看四大家族的毛利率,库卡只有20%-25%,ABB和安川稳定在30%左右,只有发那科在35%以上。

究其缘由,一方面自然是核心零部件布局是否全面,另一方面则是对研发的投入,机器人毕竟是靠技术来驱动的。

发那科的研发投入占比为10.1%,而库卡和ABB、安川的研发投入占比分别为5.03%、4.28%、4.62%,自然竞争不过前者。

回到国内厂商,在核心零部件上,布局最全面的是埃夫特、汇川技术、埃斯顿;研发投入方面,则是汇川技术和埃斯顿显著领先其他同行。

从这两点来看,在国内工业机器人领域,最具备技术实力的就是这两家。

其中,汇川的营收结构比较复杂,主要向各行业提供自动化技术,工业机器人只是其中很小的一部分。

从今年上半年的数据看,工业机器人的营收为2.664亿元,仅占总营收的2.56%。

埃斯顿走的则是发那科路子,不断往工业机器人聚焦,且越来越集中。

总结来看,不论是国内龙头埃斯顿,还是全球龙头发那科,在真正进入工业机器人绫御前,都有着近20年的技术积累,才带来核心零部件的自主掌控力。

与同行们比较,优势十分明显,而这些都是大量研发投入带来的。

所以,想成为真正的机器人公司,门槛可真不低。

此外,和手机、汽车不一样,看看说明书谁都会用。工业机器人如果缺少系统集成过程,几乎完全用不起。所以在工业机器人行业,不仅要聚焦在如何制造,更要专注如何方便高效使用这些机器人。

所以,在工业机器人产业链中,除了零部件,还有非常重要的一环——系统集成。

这一块也是最有想象力的。

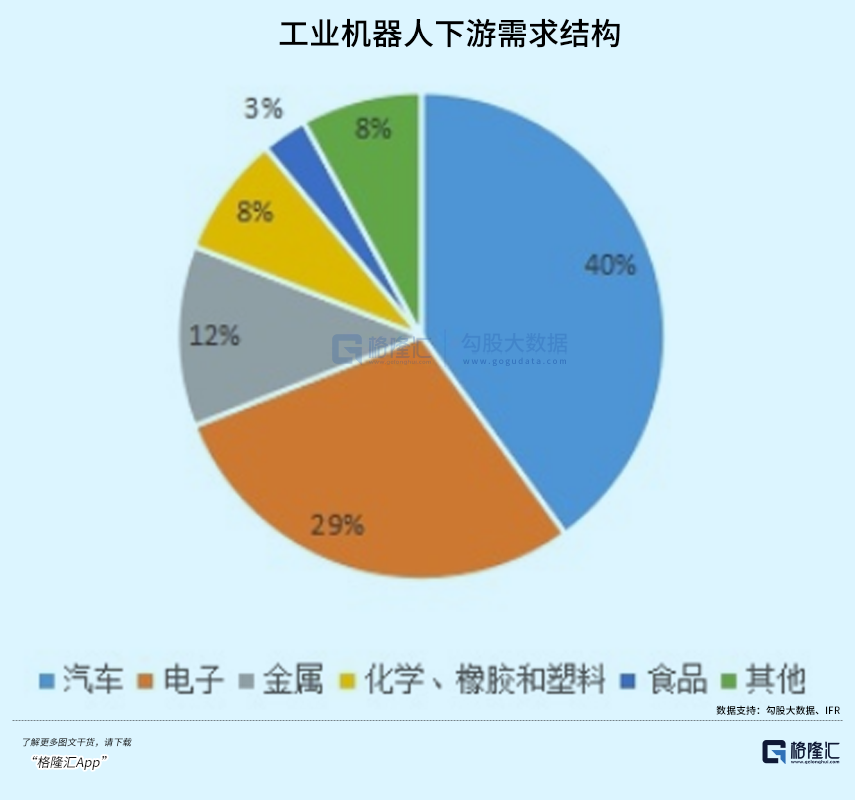

工业机器人,早期主要服务于汽车工业。

不过近些年,随着“智能制造”这一词汇频繁出现,工业机器人开始渗透进食品制造、化工、金属加工等各行各业,成为智能制造最具代表性的设备之一。

不过截止到今年,中国50%以上的工业机器人仍应用于汽车制造业,其中大半为焊接机器人;在发达国家,汽车工业机器人也占机器人总保有量的53%以上。

未来,工业机器人或许能跳出“工业”的范畴,得到进一步利用,打开更广阔的市场空间。

03

展望未来,对机器人的需求是多面的。在制造工业由于多数工业产品的商品寿命逐渐缩短,品种需求加多,这就促使产品的生产就要从传统的单一品种成批大量生产逐步向多品种小批量柔性生产过渡。

这是一个“中国制造”向“中国智造”转型的时代。

若抛开人力成本因素,让机器人代替人去做重复性的工作,才有更多人才进入新行业,个人的生产价值才会提高,最终才能推动科技进步。

此时此刻,产业链里的每一家公司,或是还蜷缩在某个角落里的小团队乃至个人,都可能是未来的主角。