在所有上市银行中,招商银行就像一个积极进取、锋芒毕露、颇有个性的好学生。虽与班里的前几名不在同一梯队,但在老师和同学们眼中是妥妥的“潜力股”,假以时日,极有冲击第一梯队排位的可能。

3月20日晚间,招商银行发布的2019年十分靓丽的财报也充分印证了这一点。

数据显示,招商银行总资产达7.42万亿元,同比增长9.95%;营业收入2697.03亿元,同比增长8.51%;实现归属于股东净利润928.67亿元,同比增长15.28%。如果换算成每天的营收和利润,相当于日均营收7.39亿元,日赚2.54亿元。

从2018年开始,招商银行在营收和净利润方面打败百年交行,排在其前面的是净利润千亿规模的工农中建,2018年净利润分别为2987.23亿元、2556.26亿元、2026.31亿元、1924.35亿元。招商银行若继续保持15%左右的净利润增速的话,有望在2020年进入净利润千亿俱乐部,但与四大行的差距仍然较大。

6711亿元信用卡贷款受共债风险拖累

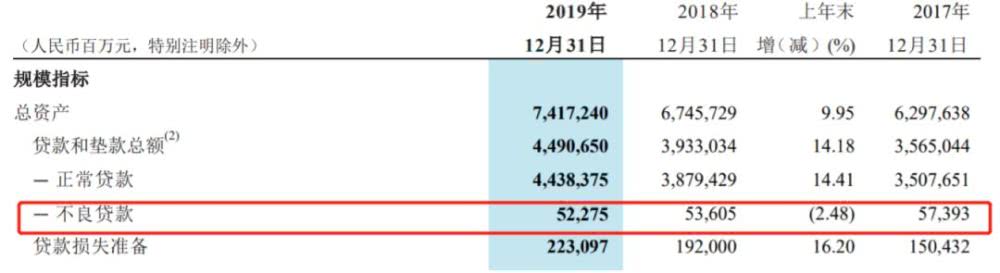

除了净利润,资产质量的优化也是招商银行引以为傲的地方。

2019年招商银行不良贷款继续实现余额与占比双降,不良贷款总额522.75亿元,同比减少13.30亿元;不良贷款率1.16%,同比下降0.20个百分点。

特别是为招商银行赢得“零售之王”称号的零售贷款业务规模和质量均有所提升。2019年,招商银行零售贷款总额为2.36万亿元,占比上升1.52个百分点至52.61%;不良额171.86亿元,同比增加13.39亿元;不良率0.73%,较上年末下降0.06个百分点。

富凯财经查阅招商银行近年来的财报发现,2017年至2019年其零售贷款的总体不良率呈现下降态势,分别为0.89%、0.79%、0.73%。

但上进的优秀生也有“偏科”的烦恼。

在零售贷款中,招商银行小微贷款和个人住房贷款的不良率均下降,但占总贷款数量约15%(6710.99亿元)的信用卡贷款不良率同比上升0.24个百分点至1.35%。2017年和2018年招商银行的信用卡贷款不良率均为1.11%、1.11%,2019年不良率升高主要是受共债风险等外部因素影响。

据了解,共债风险是因为“共债人士”或“多头借贷者”在多个平台上同时存在债务,而债务额度超过其本身的还债能力造成的。

具国泰君安的研究报告,由于P2P平台在2018年接连暴雷,引发金融市场零售业务资产质量下滑。因为银行信用卡套现为共债人提供了低成本的资金来源,使银行成为共债风险风险链条中的一环。

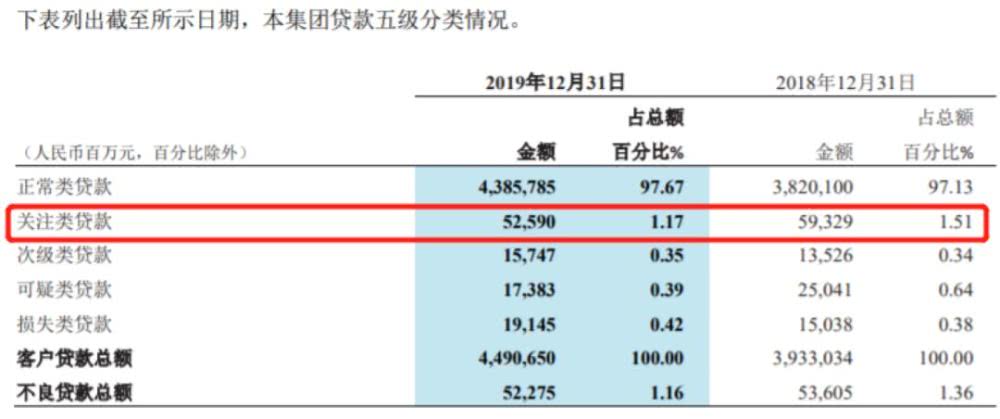

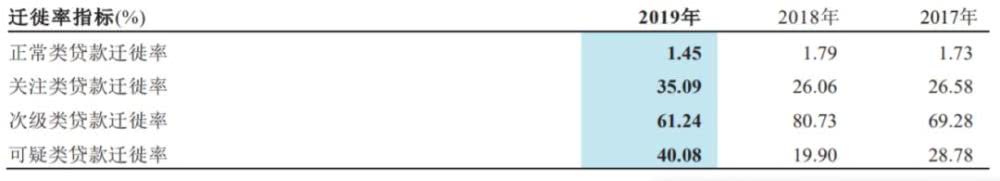

关注类贷款迁徙率增至35.09%

剖看招商银行资产质量这张漂亮的成绩单,其五级贷款分类中,关注类贷款和不良贷款的余额和占比均下降。其中,关注类贷款额525.90亿元,同比减少 67.39亿元,关注贷款率1.17%,同比下降0.34个百分点。

但值得注意的是,其关注类贷款的迁徙率较2017年和2018年明显上升,从26%增至35.09%。

关注类贷款迁徙率与不良率呈正相关关系,关注类贷款迁徙率升高意味着后续不良贷款生成的速度将加快,资产质量或承压。

数据显示,工农中建2018年关注类贷款的迁徙率均处于较低水平,分别为14.8%、11.68%、16.03%和11.96%。若招商银行想进一步缩小与四大行的差距,在关注类贷款迁徙率的控制上也需下点功夫。

不良贷款拨备覆盖率高达426.78% ,利润有进一步释放可能

计提贷款损失准备金一直以来都是商业银行弥补未来贷款损失的重要手段,也是其平滑周期、调节利润的重要手段。

2019年招商银行贷款损失准备余额2230.97亿元,同比增加310.97亿元;不良贷款拨备覆盖率426.78%,比2018年的358.18%大幅增加了68.6个百分点;贷款拨备率4.97%,同比提高0.09个百分点。这意味着,招商银行未来有更大空间调节利润。

2019年9月26日,财政部下发《金融企业财务规则(征求意见稿)》指出,银行拨备覆盖率基本标准为150%,对于超过监管要求2倍以上,应视为存在隐藏利润的倾向,要对超额计提部分还原成未分配利润进行分配。

若今后招商银行维持当前522.75亿元的不良贷款余额,拨备覆盖率以300%计算的话(不良贷款拨备覆盖率=贷款损失准备╱不良贷款余额),只需要1568.25亿元贷款损失准备即可,而2020年招商银行的贷款损失准备余额达2230.97亿元。

也就是说,若拨备覆盖率降低,招商银行最多可释放662亿元左右的未分配利润,这些未分配利润可能用来分红,2019年招商银行现金分红比例为33.19%,已经超越四大行的现金分红比例。