01、方案要与具体情况相结合

每个家庭所处阶段不同,环境不同,造就了不同的家庭情况。包括家庭阶段、家庭收支、家庭人员组合等不同点。

比如刚结婚的90后夫妻,还没有孩子,父母都还年轻,所以负担较轻,但此阶段收入相对来说还没有非常丰厚。

那么这种家庭的理财方案制定就可以在保证财富不断靠工资收入的基础上,做一些激进型的投资理财配置,在工资外能获取一定的收益,和积攒一些相应的投资理财经验。

一定是认真评估自己的家庭现状,包括有无孩子,父母还能否继续工作,父母的身体状况如何,双方的工资收入如何,对比同阶段的一般工资水平是偏低还是达标,有无增进空间,能力提升方面需要什么样的投入,没孩子的话什么时候要孩子,怎么规划等等,这些都是要考虑的因素,可以说是规划的越细,以后走的越顺利。

02、各阶段的理财方案

不同年龄层由于收入不同、面对的家庭责任不同,对理财产品 和风险偏好各异。以下是针对人生不同时期对理财风险 的偏好说明。

03、家庭理财规划的一般性原则

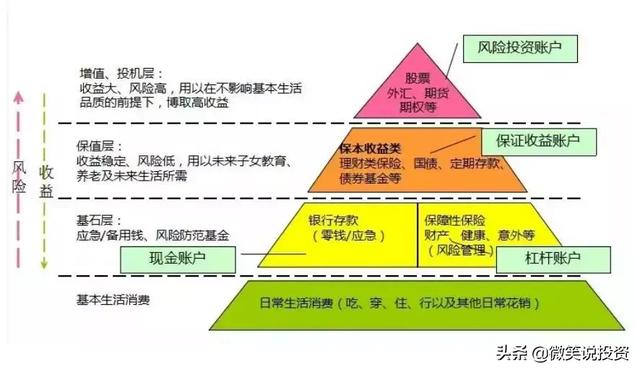

完整的理财规划方案中,应该包括:财务状况分析、风险偏好,生活目标;现金管理、风险(保险)、投资、子女教育规、税务、房产、退休和财产传承规划等。下面整理一些常见的家庭理财案例中的知名定律。

1、4321定律:

主要是讲在资产配置中,40%用于买房及股票、基金、黄金等方面的投资;30%用于家庭的生活开支。20%储蓄;10%用于保险。这个定律适合一般收入较高的家庭,对应在成熟期阶段特点。

2、72定律:

如果你存一笔款,利率是x%,每年的利息不取出来,利滚利,也就是复利计算,那么经过72/X年后本金和利息之和就会翻一番。举个例子,如果现在存入银行10万元,利率是每年6%,每年利滚利,12年后(72/6),银行存款就会变成20万。

3、80定律:

若现在是30岁,那么可将总资产的50%【(80-30)×1%】投资于股票,但当到50岁时,这个比例应该不超过30%。

4、家庭保险双十定律:

家庭保险设定的合理额度应该是家庭收入的10倍。同时年保费支出应该是家庭收入10%。

5、“房贷三一”定律:

这个就很容易理解了,即如果按揭购买了一套房产,每月还房贷的额度不要超过家庭每月收入的三分之一。

04、不同经济周期下的资产配置

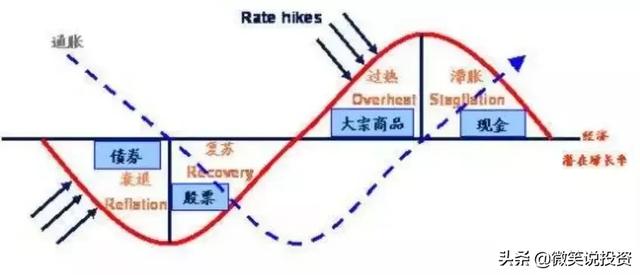

资产配置和不同的经济周期存在一定的联系,处于经济周期的 不同阶段,投资理财应选择不同风险的产品。按照经济增长与通胀的搭配,经济周期可以分为四个阶段:复 苏、过热、滞胀和衰退。

把投资和经济周期相关联的一个理论是“美林时钟”。美林“投资时钟”理论是一种将“资产”、“行业轮动”、“债券收益 率曲线”以及“经济周期四个阶段”联系起来的方法,是一个非常实用 的指导投资周期的工具。

根据美林时钟理论,在不同经济周期有如下特点:

1. 复苏阶段:经济上行,通胀下行。此阶段由于股票对经济的 弹性更大,其相对债券和现金具备明显超额收益。这一阶段的投资 收益性大致为:股票>债券>现金>大宗商品;

2. 过热阶段:经济上行,通胀上行。在此阶段,通胀上升增加 了持有现金的机会成本,可能出台的加息政策降低了债券的吸引力,股票的配置价值相对较强,而大宗商品则将明显走牛。这一阶段的 投资收益性大致为:大宗商品>股票>现金/债券;

3. 滞胀阶段:经济下行,通胀上行。现金收益率提高,持有现 金最明智,经济下行对企业盈利的冲击将对股票构成负面影响,债 券相对股票的收益率提高。所以这一阶段的投资收益性大致为:现 金>大宗商品/债券>股票;

4. 衰退阶段:经济下行,通胀下行。通胀压力下降,货币政策 趋松,债券表现最突出,随着经济即将见底的预期逐步形成,股票 的吸引力逐步增强。这一阶段的投资收益性大致为:债券>现金>股 票>大宗商品。