定投指数基金被套,怎么办?

01 投资理财的三个级别

我通常按“学习能力、花费的精力和需要的天赋”三个维度,把投资理财的方法分为三个级别:

基础型:指数基金无脑定投

在我看来,这是人人都要掌握的,因为它最省事,只需要花几个小时学习,就能终身受用,而收益率又远高于银行理财的,坚持十年以上,收益可达到年化5~7%。

指数基金无脑定投的理念,喜欢理财的人可能都知道一点,具体方案也筘简单:

1、找一家平台,支付宝、微信、网银、券商等等;

2、选择带有上证50ETF、沪深300ETF 、中证500ETF的基金(分别对应上证50指数、沪深300指数、中证500指数);

3、选择每月定投功能,确定每月投资额,OK。

这样,你就可以开始每月一笔钱买入基金的无脑定投了。

不过,定投几个月后,如果你是一个求知欲望很强、或者不满足于现有收益的人,一定会产生一大把的问题:

到底买500ETF还是50ETF?

半年套了10%,怎么办?

目前已经赚了20%,怎么办?

这个月有一笔外快,怎么投进去?

我明年要用一笔钱,什么时候卖基金最好?

有人说5G是大趋势,建议我买5G行业基金,说肯定比一般的指数涨得好,怎么办?

有问题就是进步的第一步,事实上,如果你能解决这些问题,你的长期年化收益将从5~7%提高两个点,到7~9%,别小看这两个点,20年就高了40%多。

这就是投资理财的下一个阶段——

升级型:指数基金定投的升级技巧

其实大部分智商正常的人也都可以掌握,而且只需要每个月抽出几个小时用于阅读资讯、学习方法。

坚持十年以上,收益可达到年化7~9%。

主动型:主动型基金和行业指数基金

这个就属于主动投资阶段了,需要对投资感兴趣,并有较高的学习能力,每周不少于三个小时的阅读资讯、学习方法、研究资料的时间。

继续往上,就会涉及公司估值、交易系统,就是对职业投资者的要求了,就是我另外一个公众号的内容,这里就不涉及了。

所以本文涉及的,主要是“升级型”的投资,先解决“定投套牢怎么办”这个投资理财小白最常见的问题。

02 基金定投真正的致胜秘诀

去年,有朋友向我抱怨定投基金被套,再也不相信什么这些鬼东西了,还是老老实实地买银行理财产品吧。

后来我听他讲了大概的购买过程和他的理由,才发现问题所在——很大一部分原因,要归于被基金定投文章常用的“营销话术”所误导。

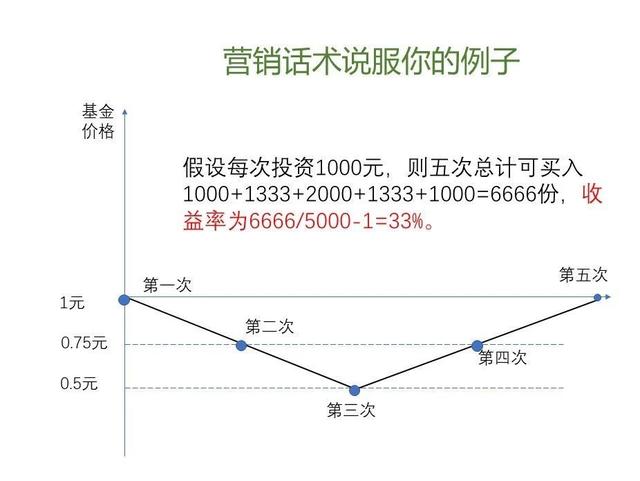

一定有文章给你看过下面的图,告诉你,指数基金定投可以帮助你降低成本。

基金价格从1元跌到0.5元,再回到1元,如果是整投,收益为0,可如果是定投,假设有5次,则收益为33%,这还是在大盘没有涨的情况下。

结论就是,定投的风险小,收益高。

这种图,有理有据,有计算过程,对于没有接触过投资概念的人,是很好忽悠的。

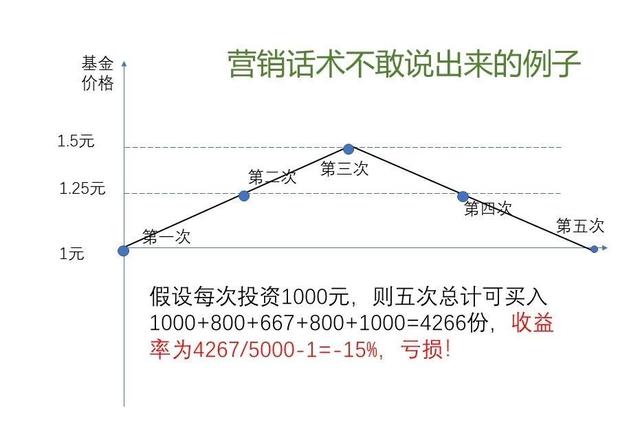

但这种文章不会给你看下面的图:

基金价格从1元涨到1.5元,再回到1元,如果是整投,收益为0,可如果是定投,假设有5次,则平白无故亏损15%。

而指数短期的上涨还是下跌都是不确定的,这两种情况出现的概率,差不多。

事实上,定投在下跌时能拉低你的成本,在上涨时,也能提高你的成本,只说降低成本,其实是个超级大忽悠。

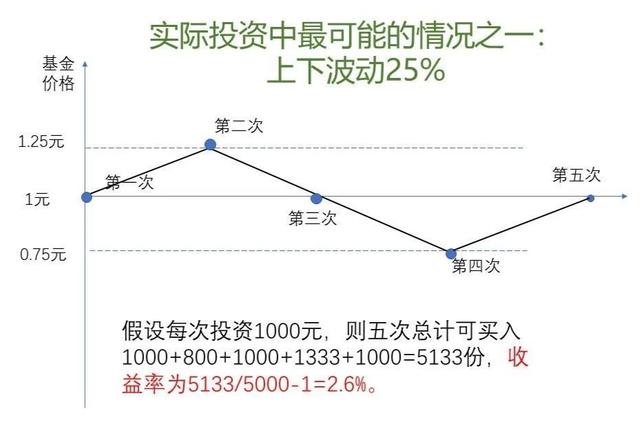

那定投到底有没有用呢?真实的定投是下面的第三张图:

基金价格先是从1元涨到1.25,再跌到0.75,最后回升至1元,上下波动25%。有涨有跌,这才叫市场。

结果很神奇,整投坐了一轮过山车,收益为0,可定投却凭空多出了2.6%的收益。

仔细看数据,在1.25元高价处买入了800份,在0.75元的低价处买入了1333,相比1元的正常价格,同样的钱,多买了800+1333-2000=133份,你的收益就来自这多买的133份。

所以定投真正有用的地方在于,上下同样的波动率,但买卖数量是不对称的,下跌时多买的份额大于上涨时少买的份额,导致你用同样的钱,买入更多的份额。

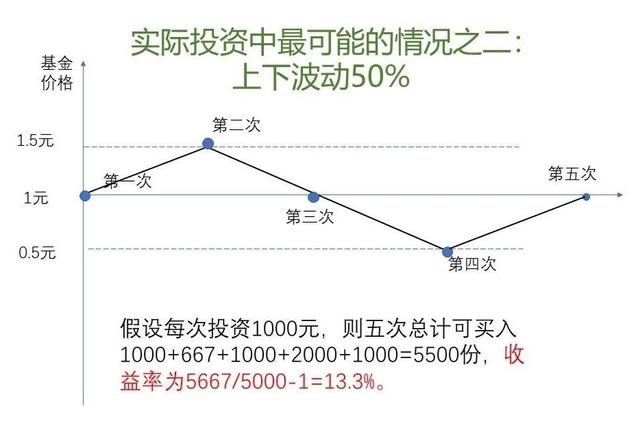

为了让大家看得更清楚,我画了第四张图:

这张图跟前一张的波动方式完全相同,但波幅放大到了50%,结果是多买了667份,定投收益增长到了13.3%。

所以(敲黑板),波动性,这才是基金定投致胜的秘诀。

理解了这一点,我们就能明白了,为什么有些人会在基金定投上严重套牢了。

03 投资暴露的真实人性

理解基金定投致胜的秘密,你就自然明白,所谓定投严重套牢,在熊市有两种可能:

第一、你对基金定投的理解被营销话术误导了,熊市中,定投降低成本是因为价格在下跌,你降低的只是亏损率,让你心里好受点,而实际亏损额是不会凭空消失的。

第二、你在股票跌到最低点的几个月,失去了信心,停止或减少了定投。

第一点是第二点的“因”,第二点是第一点的“果”,你抱着错误的心态参与定投,亏损是早晚的事。

以华夏500ETF为例 ,因为2018年是大部分人都亏钱的“超级大熊市”,从1月份的最高点到10月底的最低点,跌幅超过30%。

但就算你很倒霉,从最高点开始定投,到10月的最低点,你的最大账面亏损也就是15%,只要你继续投入,这个亏损到了今年3月初,就追平了。

而那位朋友在最低点的亏损是20%以上,正是因为跌到了8月份后,信心彻底崩溃,停止定投,失去了最后的摊平成本的机会,也就无法在今年3月份追平成本。

如果是今年,“定投被套牢”还有第三种可能:

在指数一路上涨到3100点左右,发现账面盈利不错,头脑发热,又追加了很多钱,结果掉到2800点时,懊恼地想要剁手,又盲目停止了定投,这叫“两头打脸式定投”。

这些错误,看似简单,其实都来源于最真实的人性,包括“风险厌恶”“从众心理”“控制错觉”等等,只要你和市场走得太近,必然会表现出来。

所以,哪怕是这个世界上最聪明的人,投资理财也最好从“指数基金无脑定投”的基本阶段开始,利用“账面自动扣钱”的“被动投资法”,帮助你远离市场情绪的影响,摆脱波动性的困扰,从而战胜市场。

04 三个简单的优化投收益方法

当你有一年以上的“指数基金无脑定投”的经验,对波动性有了一定的免疫力,不再因为市场的极端情绪而徒增烦恼,你的投资理财生涯就可以“进阶”了。

升级型指数基金定投,利用的是基金定投的第一个特点“波动的不对称性”,方法就是放大这种不对称性——在低位多投,在高位少投。

但是,定投升级是违背定投的初衷的,一不小心,就会“机关算尽太聪明,反误了卿卿性命”,所以方法最简单,才越不容易被市场迷惑。

第一个方法,把每月定投变成每周定投。

比如每月定投1000元,变成每周定投250元。

为什么频率加快能略微提升收益率呢?

前面说过,波动性越强,收益越好。

极端价格一般很快就会消失,导致每周价格的波动性是略强于每月价格的——当然,提升非常细微。

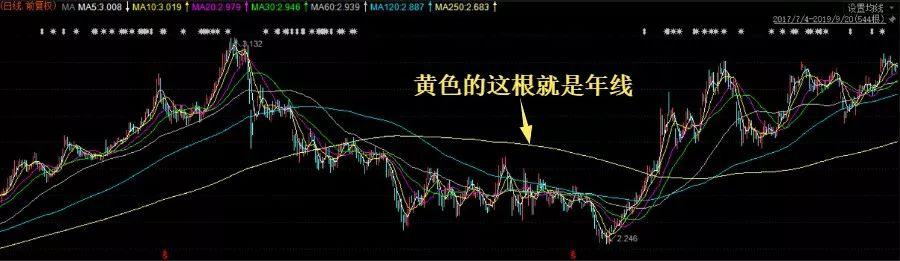

第二个办法,年线以下,增加定投数量,或者,年线以上,减少定投数量。

所谓年线,指250天的均价,因为一年大约是250个交易日。

如果你投的是50ETF,就看“上证50指数”,投的是中证500ETF,就看“中证500指数”。

年线代表近一年来,你的定投成本,如果现在的指数低于年线,说明现价低于近一年你的持股成本,加大买入力度,就加大摊平成本的力度。

比如正常情况下,你每月投入1000元,升级版的做法是,高于年线,正常投,低于年线,每月投1500-2000。

第三个办法,买增强型指数基金

本文上面介绍的方法在投资中称为“择时法”。

因为指数基金有仓位要求,无法择时,但有一些指数基金的基金经理可以通过微调成份股的方法,来获取比指数更好的收益,这类基金被称为“指数增强型基金”,凡是名字中带有“增强”字样的,都是。

中国股市因为“韭菜”众多,波动性大,大部分指数增强型基金收益都能超过指数,相应管理费也更高,所以就存在一个如何选择的问题(普通的指数基金收益都一样,不用选择)。

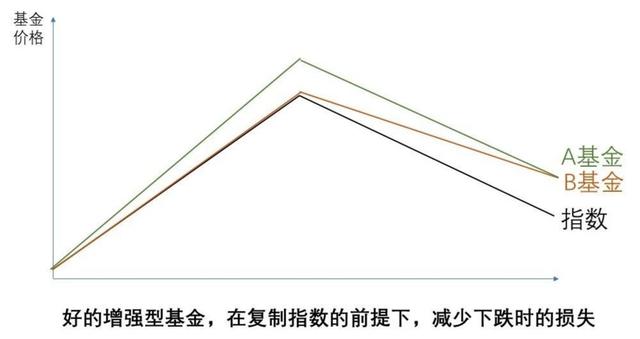

这里其实已经涉及到比“升级型”更高级的投资知识了,但有一个最简单也是最核心的方法,就是选择那些指数下跌时,增强型基金更抗跌,而其它时候,增强型基金与指数的走势更一致的品种。

比如两个基金,同期指数上涨10%又下跌10%,基金A上涨时涨了12%,下跌时跌了10%,基金B上涨时涨了10%,下跌时,只跌了8%。

上涨时,基金A的表现好,下跌时,基金B的表现好,那选谁呢?

答案是选B。

具体原因太复杂了,就不在这里说了,大家记住这条最重要的选增强型基金的原则就行了。

05 投资的反脆弱性

对于投资而言,波动性是不好的,一会儿涨一会儿跌,不但徒增我们的烦恼,还吸引很多人追涨杀跌,这也是中国股民“七亏两平一盈”的原因。

而指数基金定投,把波动性变成对我们有利的东西——让我们的成本更接近市值,至少在投资的一开始,既不会亏得太多,也不会赚得太猛,保持一颗平常心。

投资是需要系统的学习的,但投资又是需要天赋的,绝大部分人没有成为职业投资者的可能,所以,大部分人还是应该把时间投入到提升自己的能力上来,在投资上花的精力,只精简到最核心的几条原则上:

1、学习最基本的经济学知识和投资常识

2、波动性是投资最大的敌人,最好的办法是避开它,即远离市场,不要让本能控制了理性;

3、其次好的方法是利用它,但当你不确定该不该这么做时,回头看第二条。

有一句话:会买是徒弟,会卖才是师父,本文只涉及买入的优化原则,大部分情况下,你只是多买点和少买点的区别,事实上,你不一定要做到“会买”。

但“会卖”就不同了。

投资总是要变现的,特别是年轻人要用钱的地方多。

投资中所有的收益都是账面利润,直到你把钱花掉的那一刻,你才能确定,你就是那个赚到钱的人。