随着金融体制改革的深化,银行开始多样化,除了国有银行、股份制银行外,民营银行在这两年也逐步开始崭露头角,与之相对的是,民营银行成立的年限比较短,在社会上的知名度并不高,不少投资者对于民营银行仍然怀有一定迟疑。

为了吸引储户,民营银行通常采用高于国有银行的利息,与之而来的是人们对“高息揽储”这一方式的质疑。

不断“高息揽存”的民营银行,会不会严重经营亏损?存款安全吗?小麦给大家捋一捋。01、 首先是民营银行会不会严重亏损?

首先可以肯定,民营银行是有赚有赔,马太效应明显。

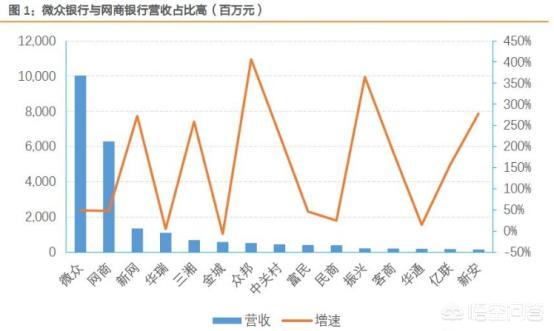

作为早先成立的两家民营银行,2018年微众银行与网商银行营收位居民营银行前二。微众营收达100亿元,同比增长48.63%;网商银行营收63亿元,同比增长46.98%。其他银行营收大多在10亿元以下,部分银行因17年基数低使18同比增速巨大;天津金城银行18年营收同比下滑。

值得一提的是,民营银行不良贷款率也逐渐上升。

因此,民营银行是会出现经营亏损的风险。02、 接着我们来看看第二个问题,存在民营银行的存款安全吗?

一般来说,因为银行机构其特殊的地位,银行一般不会轻易破产。因为一家银行破产会带来巨大金融风险,可能会因此传导到银行体系中其它银行,使本来经营正常的银行卷入破产风险,导致“多米诺骨牌效应”,形成金融业的系统性危机。

但是不轻易破产,不代表不会破产,银行还是会破产的。

那么银行破产了怎么办?不要担心,在2015年5月1日出台存款保险制度已经明确这一点。

存款保险制度是一种金融保障制度,存款保险制度要求存款类金融机构全部参保,保费以法人为单位统一交给国家存款保险基金,每半年缴纳一次,该基金目前由人民银行设立的存款保险基金管理公司负责管理。