财联社(成都记者崔文官)讯,昨日,财联社记者通过上交所上证债券信息网获悉,白酒龙头贵州茅台(600519.SH)大股东茅台集团将发行不超过150亿公司债,收购同为贵州国资旗下的贵州高速,这也是茅台集团首次发公司债。

作为贵州茅台的大股东,茅台集团根本不差钱,为何还要发债呢?对此记者致电茅台集团,截止发稿尚未会议,不过有分析称这与其国资身份有关。今年三季度,贵州茅台第三大股东贵州国资运营持股比例从二季度末的4%降至2.67%,减持所得超250亿元。

对此中国食品产业分析师朱丹蓬告诉财联社记者,茅台集团的职能及使命已经上升至贵州经济的融资平台。

酒类分析师蔡学飞向财联社记者分析指出:"贵州茅台已不是简单的酒类公司,它在贵州省整个经济体制中有很强的杠杆象征作用,国资减持不是简单经济行为,涉及了地方经济建设与基建等发展。"

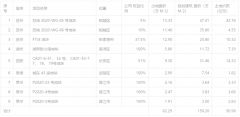

不过记者注意到此次收购标的资产质量堪忧,公告披露的信息显示,贵州高速近年来盈利能力逐年下滑,负债率居高不下,就在发债前的10月27日,贵州高速的总经理周登涛被"换下"。

而在今年10月16日,贵州高速还因修建都匀至安顺高速公路未批先占,共非法占用林地90.419公顷(1356.285亩),滥发林木共计3943.7立方米,被处以罚款1404.51万元。

债券披露的信息显示,截至6月末,茅台集团净资产为1942.10亿元。本期债券信用等级为AAA,债券票面利率询价区间为2%至3.5%,期限为7年期,由五矿证券作为本次债券的主承销商及受托管理人。债券发行首日为2020年11月5日,起息日为2020年11月6日。