上周北京上海调控放松,降低首套房和二套房首付比例,调低商业贷款利率下限,并通过放宽普通住宅标准降低买房成本。而之前广深也通过多项新政,放松调控,降低二套房首付比例,调整普通住宅标准。自8月底一线城市认房不认贷放开之后,调控政策又迎来新的一轮放松。

整个市场的情绪有了明显恢复,房产中介的营业热情提高,特别是普通住宅的标准放宽,立刻减少了当前交易二手房的成本。

证券市场对一线城市调控进一步放开也有正面回应,A股地产指数周五上涨超过1%,港股内房股指数上涨超过4%,混合所有制房企地产债价格也有所上涨。

然而,对于这次调控放松的效果,投资者的观点有所分歧。部分投资者认为,此次放松并没有推动京沪放开非核心区域限购,属于不及预期,后续行情的支持应该仍然是脉冲式的。

还有部分投资者认为,此次政策的本意是进一步推动居民加杠杆,鼓励居民提升买房意愿,充分利用按揭贷款买房,最终实现楼市回暖。但是研究者普遍认为,此次京沪调控放开,最有效的就是放宽普通住宅标准,而降低首付比例本质上需要购房者承担更大的偿债压力。

那么问题来了,穿透此次调控放松的表象,我们发现,政策的实际意图在于,降低购房的门槛,并引导居民加杠杆。此前我们在嵩山论市的周报中分析过中央加杠杆与地产周期,而现在我们很有必要,在地产下行超过2年以后,重新判断居民加杠杆的动力与空间。

我们邀请了专家,解读本次调控放松的效果,并探究政策对于居民加杠杆的长线影响,解析居民加杠杆的空间、能力和意愿,并深度研究2024年潜在政府加杠杆对居民加杠杆的传导。

- 调整普通住宅标准政策效果会更好

主持人:

上周四北京上海调控有所放松,放宽普通住宅标准,降低首付比例和商业贷款利率下限,北京还延长房贷年限。在您看来,这些政策是否会像8月底放开认房不认贷和降低存量贷款利率那波一样,只是有一个月左右的脉冲效果,还是会带动楼市持续性改善?放松政策的效果,是否隐含了居民加杠杆的预期?

1丨过往首付下降提振销售规律的失效:居民加杠杆意愿下降

首先我们来看整体的政策,包括之前的认房不认贷,和这一次的北京上海降低首付比例,都是有长期性的影响,系统性降低了买房者的购房门槛,让买房者用更低的首付,去买到原本预算内的房子。

这种实际放松首付比例的政策,在疫情之前的地产周期里,都是十分有效的,我们可以发现只要首付比例略微下降,就能对地产销售增速带来明显改善。这里我们使用统计局数据中,地产开发资金来源中的“定金及预收款/(定金及预收款+个人按揭)”来估算实际新房销售中的首付比例,并探究下首付比例与销售增速和房价变化的关系。详见下图。

图:估算首付比例与房价、销售面积增速对比

数据来源:Wind,嵩山论市

我们可以从图中发现,紫色线的估算首付比例下降,就带动房价和销售增速同步提升,这组规律在疫情前是效果明显的,但是疫情之后,原本首付比例和销售、房价的反向关系,变成接近于同步的正向关系。这其中的差异很明显——疫情叠加地产信用风险之后,居民在地产端逐渐降低了加杠杆的意愿。

2丨参考广深最近放松效果

在京沪此次放松商贷利率下限、首付比例、普通住宅标准之前,广深就已经做出过类似放松,特别是深圳放宽普通住宅标准,引发一定的市场热度。

目前距离11月下旬广深放松政策已经过去将近一个月,让我们回溯一下广深的效果,以此作为京沪放松后的参考。毕竟本身年末楼市翘尾行情也属正常,各大城市也出现以价换量的现象。只有理清广深的行情变化,才能更好预判政策效果。

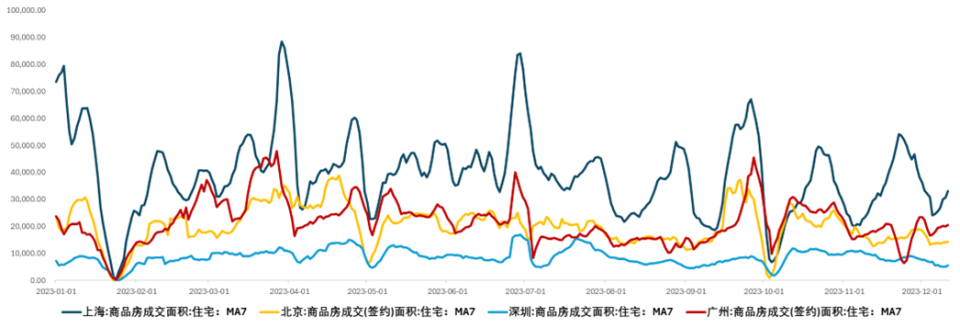

图:今年以来一线城市高频销售(7天移动平均)

数据来源:Wind,嵩山论市

我们发现,新房市场来看,广州的确有明显改善,而深圳新房的表现整体还是比较一般。的确,深圳调整普通住宅标准,去除750万豪宅价格线,其效果主要体现在二手房。下图是11月和12月初的深圳二手房成交及在售情况。

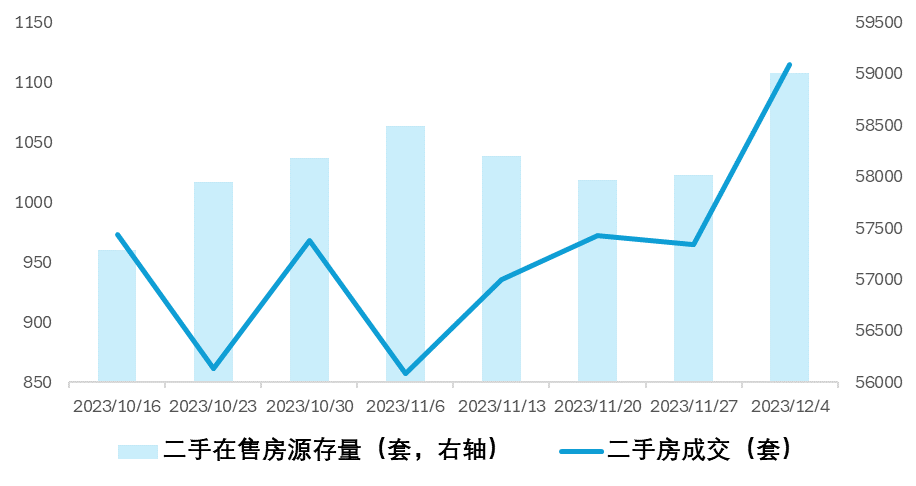

图:近期深圳二手房挂牌与成交情况

数据来源:深圳市房地产中介协会,嵩山论市

我们可以发现深圳在新政之后,二手房的改善远好于新房,也客观说明了本身更加惠及二手房的普宅标准放宽,效果远好于首付比例下降、贷款利率下降。

3丨房价中的线索

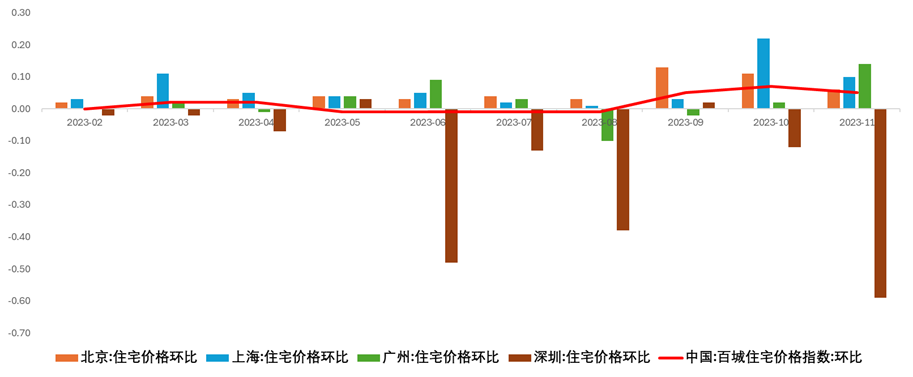

其实说到居民加杠杆,本身也是与房价波动有关。过往一线城市中,深圳的炒房最多,相应居民杠杆使用量也比较足,所以在楼市景气度下行之后,深圳新房房价也回调最多。本身房价中就隐含了当地居民加杠杆的情况,居民在地产端加杠杆本身就会放大价格波动。

图:今年以来一线城市房价变化

数据来源:Wind,嵩山论市

4丨政策效果预判:短期效果好,隐含居民不愿意加杠杆

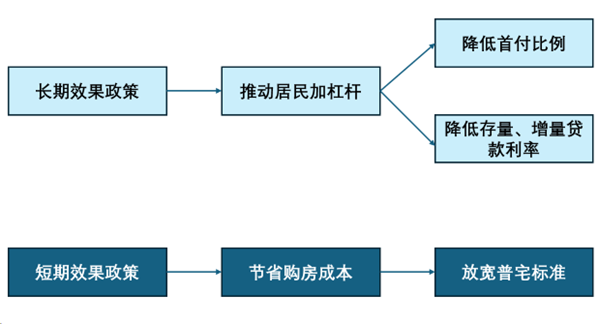

所以我们可以对京沪,特别是上海此次调控放松的效果做出预判,首付比例下降、贷款利率下降本身是偏重于长期影响的,而且同时适用于新房和二手房,但是由于居民加杠杆意愿不强,以及整体经济环境对收入预期有负面影响。

所以北京上海会和深圳类似,放松中最有效的政策,是调控普通住宅标准,更有利于上海二手房景气度修复。但我们也要明白,普宅标准的放松,政策效果是短期的。具体总结详见下图。

图:京沪12.14放松调控的政策效果示意图

数据来源:Wind,嵩山论市

②丨居民加杠杆一定是顺周期行为

- 居民不会逆周期加杠杆,所以8月份政策只有短期脉冲效果

主持人:

专家通过居民加杠杆意愿这个线索,将广深政策效果推演到京沪上,并理清了政策的长期影响和短期影响,得出了普宅标准放宽效果最好的结论。我们很好奇,有没有可能此次政策会推动居民改变对于杠杆的看法,引导居民开始加杠杆呢?您能否结合8月底的政策效果,帮助我们分析一下。

好的,让我们直接看下8月份以后,居民到期有没有加杠杆。

1丨超额储蓄偏好没有减轻

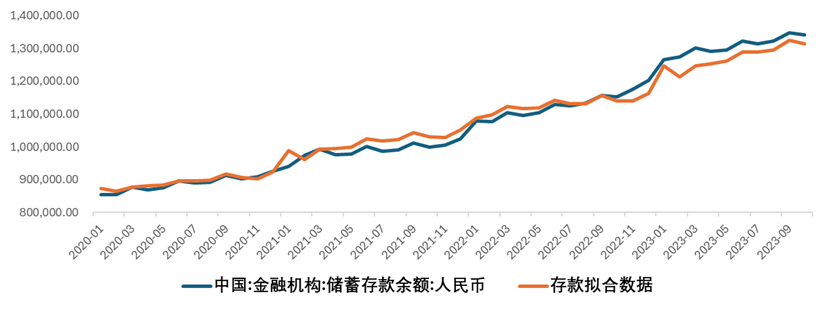

我们按照2018-2019年储蓄的情况,测算了原本路径下2023年的储蓄情况,跟实际储蓄情况作对比,发现2023年的实际储蓄确实一直高于预期,而8月底调控放松之后,居民超额储蓄的行为仍然在持续。详见下图。

图:预期储蓄测算和实际超额储蓄

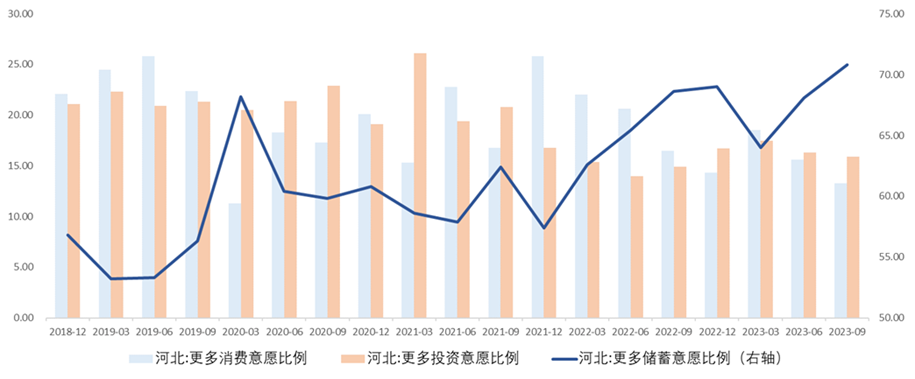

由于央行总行没有披露三季度的城镇居民储户调查报告,只有河北省分行披露了相关数据,我们参考河北省情况,发现三季度居民选择更多储蓄,与居民更弱的买房意愿同步。详见下图。

图:河北居民消费、投资和储蓄意愿统计

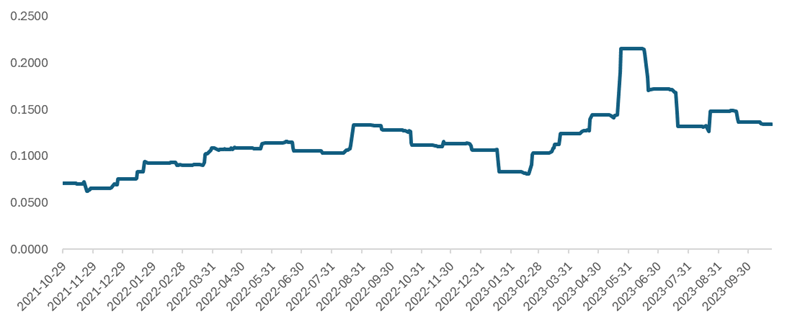

2丨居民早偿没有得到明显改善

我们根据中国货币网披露的RMBS早偿率指数,发现截止到10月底,居民的房贷早偿指数仍然在13%,远高于年初的10%水平。存量房贷利率下降,确实降低了居民的利息成本,但是居民对负债仍然是厌恶的,整体上加杠杆的意愿远不及地产风险相对平稳的2021年。具体详见下图。

图:RMBS条件早偿率指数

3丨问题的实质——居民只在顺周期加杠杆

我们点出问题的实质,经过8月份政策的短脉冲之后,效果不持续,是因为居民没有因为政策去加杠杆,后续的楼市也没有增量资金的支持。

毕竟周期已经发生了很大变化,房价持续上涨预期也已经被打破,在逆周期加杠杆,等于是放大自身资产风险。而房价下降带来的居民资产负债表被动收缩,也限制了居民的主动加杠杆。所以从某种角度上,正如我们之前文章分析的那样,经济增长会逐渐摆脱地产依赖,但是地产的修复一定建立在经济改善预期回暖的基础上。居民加杠杆也一定是在顺周期。

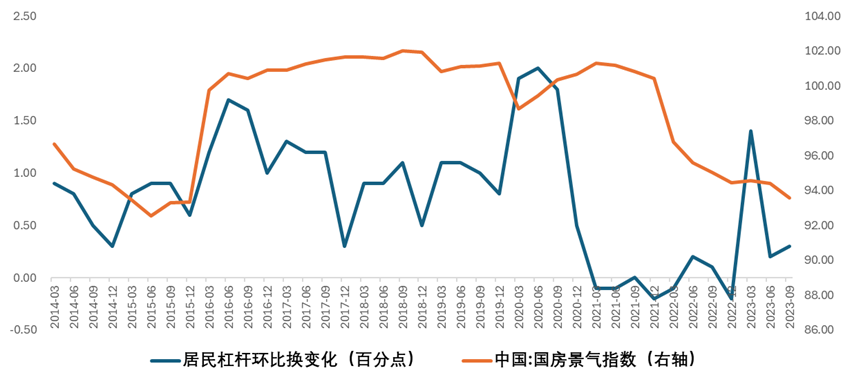

图:居民选择在顺周期加杠杆

上图显示出了居民加杠杆的表现,我使用每年居民杠杆率的变化百分点,与地产景气指数比较,发现居民杠杆率在地产景气指数持续高于100的时候,不断增高,并以2021年开始为界线,居民杠杆率开始下降,紧跟地产景气指数回落。

所以我们可以得出结论,居民加杠杆是顺周期行为,不能指望引导居民加杠杆的调控放松,在下行周期能发挥明显效果。

这也回应了我们第一部分的讨论,三大调控放松中,普宅标准放宽才是最有效的,但是效果也是最短期的。

③丨居民加杠杆的空间、能力和意愿

- 居民加杠杆的动力来源于经济修复和收入预期改善

主持人:

您认为目前引导加杠杆的政策效果有限,更认可放宽普通住宅标准这样活跃市场交易的政策,但是居民杠杆率对宏观经济的影响是更加深远的。您认为未来居民加杠杆的空间还大吗?

1丨居民加杠杆的横向空间与纵向空间

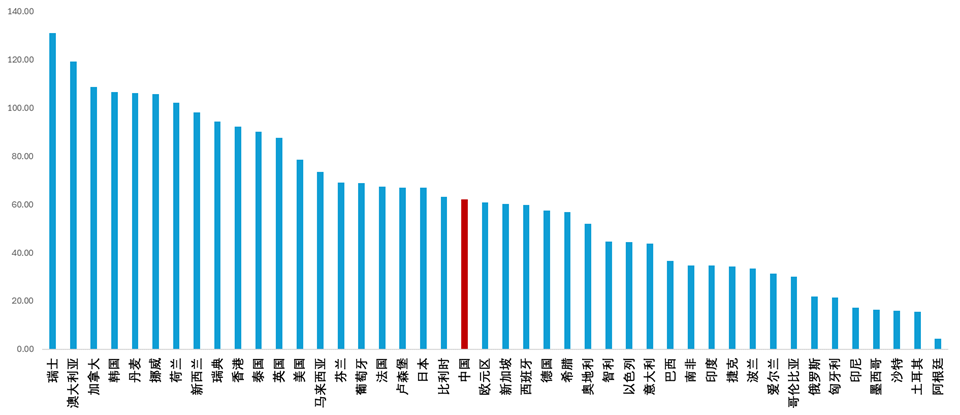

首先我们看下国际对比,就可以发现,中国居民杠杆率60%出头,在国际上来看并不高,跟发达国家比最多是中游,但是比大部分发展中国家都高。具体详见下图。

图:中国与世界各国居民杠杆率横向对比

数据来源:Wind,嵩山论市

当然,居民杠杆率在各国的表现,受各国的经济环境和发展阶段影响有所不同。只能说横向上看,中国居民加杠杆是还有空间的,而且如果后续中国能够突破中等收入陷阱,那么居民杠杆率还会再上一个台阶。

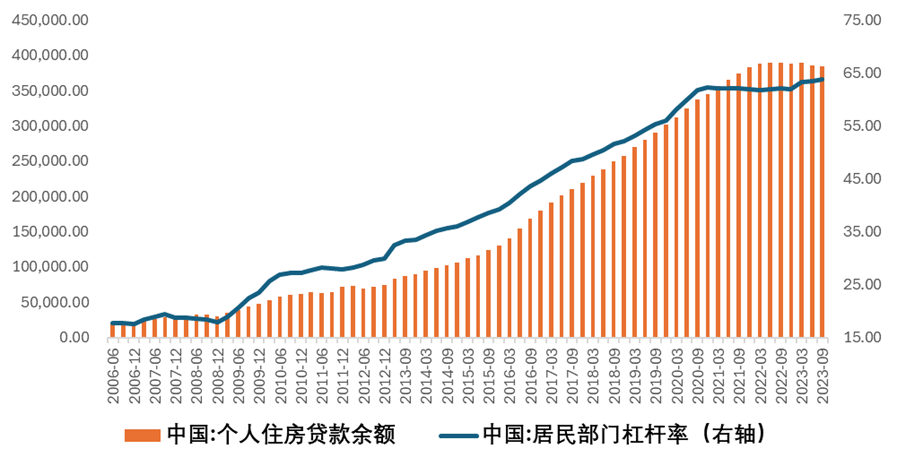

而纵向来看,中国的居民杠杆率变化,跟中国的房地产市场变化关系密切,基本上核心的居民杠杆就是住房贷款。而伴随着疫情之后,叠加地产信用风险频发,导致地产行业本身、地产信贷和居民杠杆的增长都陷入停滞,甚至出现下降。

所以从纵向上看,力图提升居民杠杆,也一定是要疏导地产行业的压力。“先立后破”确实是一个很好的思路,尽快建立地产的新模式新动能,才有助于居民加杠杆助力经济景气度提升。

图:中国居民杠杆率的纵向变化

数据来源:Wind,嵩山论市

2丨居民加杠杆的能力与意愿

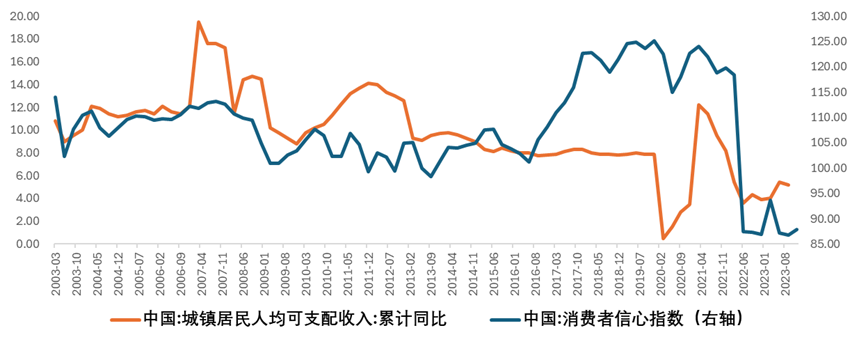

讨论居民加杠杆的能力,自然是居民收入基础决定偿债能力,偿债能力和未来预期,共同决定了居民的加杠杆能力。这一点上看,当前整体的失业率逐渐平稳,在地产仍然拖累的背景下,工业增加值有所恢复,后续人均可支配收入逐渐修复可期。

我们前边也提到过,不能指望居民加杠杆去消费、买房,而是应当改善居民收入,提升居民信心,这样居民才有可能加杠杆去消费,去投资,去买房。具体详见下图。

图:居民加杠杆的能力取决于收入

数据来源:Wind,嵩山论市

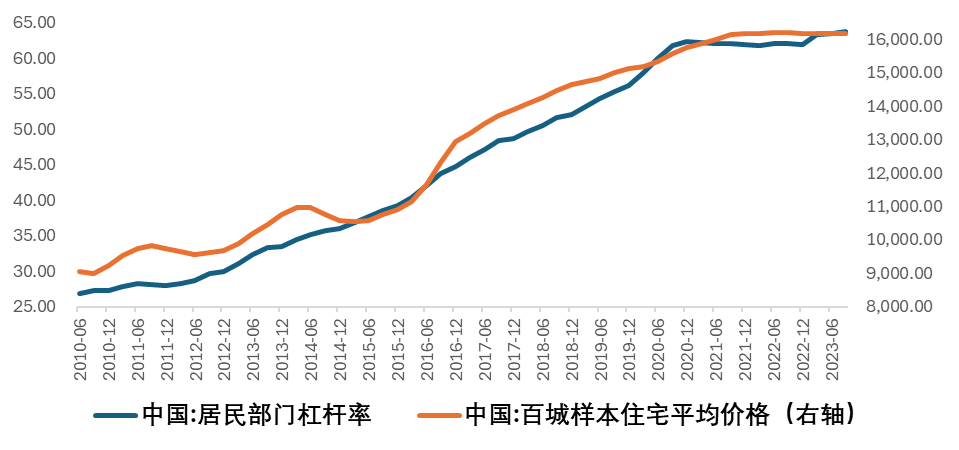

而居民加杠杆的意愿,取决于居民预判加杠杆行为能否给自己带来收益。中国居民杠杆的核心部分是房贷,房贷对应买房,而买房的核心收益来源于房价的上涨。

因为我们前边也讲过,居民加杠杆是微观行为的集合,是顺周期的,只有让居民感受到房价上涨趋势恢复,加杠杆买房可以带来财富效应后,才会重新开启加杠杆空间。这也是为什么世界发达经济体的居民杠杆率较高的原因,毕竟发达国家居民收入、保障和资产财富效应都在过往得到了充分的挖掘。

图:居民杠杆率与房价关系

数据来源:Wind,嵩山论市

④丨政府加杠杆对居民加杠杆的传导

- 2024年潜在的政府(特别是中央)加杠杆,有助于居民杠杆企稳

主持人:

专家在上周的嵩山论市深度访谈中说过,2024年的经济动能修复,很大程度上取决于中央加杠杆的动作,而中央加杠杆本身也会对地产周期产生很大影响。在您看来,2024年如果中央加杠杆、地方政府稳杠杆,那么整体提升的政府杠杆率,会对居民杠杆率产生什么影响呢?

1丨政府杠杆率与居民杠杆率同步

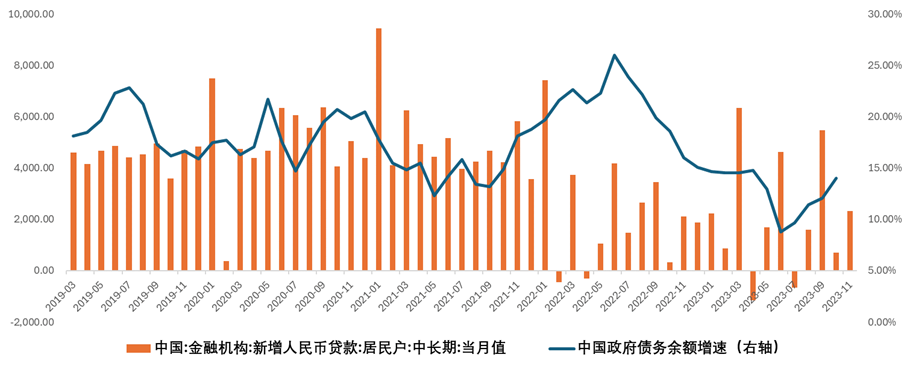

我们复盘过往中国经济周期,就可以发现,中国的政府债务增速,与新增居民贷款的情况基本同步,这背后是整体经济动能和政策的驱动,不能简单说是政府杠杆向居民的传导。毕竟,基于土地的基建和地产行业,共同影响了政府债务和居民房贷。具体详见下图。

图:中国政府债务余额增速与新增居民中长期贷款

数据来源:Wind,嵩山论市

2丨过去棚改、未来三大工程的政府杠杆向居民传导

我们之前的访谈中,深度探讨了三大工程与供给端的“先立后破”。我们发现,中国每年财政支出中,用于住房保障的支出逐年增加,整体趋势和商品房竣工趋势保持一致,但是2017年开始商品房竣工走弱,房地产商将核心资源和资金运用于开工端,抢先预售,将开发贷杠杆与预售制杠杆结合,忽视了竣工端的支持。预计从今年开始,未来的地产竣工会伴随“三大工程”财政支出的趋势而改善。

图:住房保障财政支出和商品房竣工趋势

数据来源:Wind,嵩山论市

而之前的棚改,以及未来以城中村改造为首的三大工程,在推进保障性住房建设的同时,会有一定比例的拆迁和货币化安置。这一点过往的棚改有显著的效果,在得到货币安置之后,拆迁户居民加杠杆的能力和意愿都得到了明显提升。整体上2014-2018年也是居民杠杆率较快上升时期。具体详见下图。

图:住房保障财政支出与居民杠杆率