当地时间22日,美国联邦储备委员会结束为期两天的货币政策会议,宣布将联邦基金利率目标区间上调25个基点到4.75%至5%之间,利率升至2007年10月以来的最高水平。

在美国经济周期中,每当美联储开始加息来控制通胀时,上升的利率会直接影响银行板块。目前美国银行业遇到的危机,主要的一个原因就在于美联储自去年以来的持续激进加息。那么美联储的激进加息是如何进行传导的?又怎样导致银行业接连出现“爆雷”事件、倒闭风波的?

美联储的加息周期将美国的银行带到了一个机遇与危机并存的时代。机遇在于,低利率环境下,银行间竞争加剧、贷款等核心业务无法获得高利润。而在加息周期中,银行的盈利能力会随着加息而增加。

美国联邦储蓄保险公司的数据显示,衡量贷款盈利能力的一项重要指标“净利差”在2020年美联储降息时快速下滑,又在2022年开始加息时快速上升。这是因为:贷款利率上升、储户存款量增加,同时投资证券的收益率也会随之上升。这使得银行开始大笔买入美国国债和住房抵押贷款支持债券也就是MBS等资产。

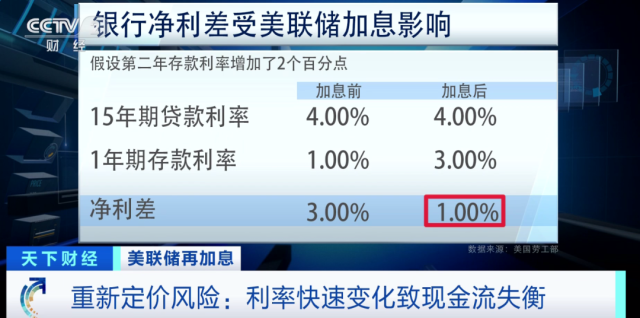

重新定价风险:利率快速变化致现金流失衡

然而,如果美联储的加息过于快速激进、过于持久,这将使得危机大于机遇,带来重大的利率风险。这一类风险通常被称为“重新定价风险”。这意味着利率快速变化可能导致现金流失衡。