业内分析称,广西大力发展钢铁产业,主要基于广西地处南部,可以辐射南方区域及东南亚区域,广西希望将自身钢铁产业发展成为区域化的产业集群。

中国南端,广西境内,一批批超级钢铁项目正密集落地。

河北津西、九江线材近期先后将重大钢铁项目落户广西防城港市、梧州市,两大项目年产能均超千万。不仅如此,去年下半年起,包括柳钢等多家广西钢企也新增了钢铁项目,其中,柳钢防城港钢铁基地一、二期预计将形成钢产能高达3000万吨。

据记者不完全统计,目前广西每年钢铁产量不超过4000万吨,如果上述规划如期落地,到2021年,广西每年钢产能预计在目前基础上至少增加6730万吨,实现翻倍。

兰格钢铁研究中心主任王国清表示,产能增加的同时也对市场形成较大的供给压力。因此未来需要严格实施产能减量置换、严禁新增产能。

2019年10月16日,广西柳州钢铁集团的冷轧车间内,自动吊装设备正在精确的吊装生产完毕的20余吨重冷轧钢卷到预定位置。 图/视觉中国

2019年10月16日,广西柳州钢铁集团的冷轧车间内,自动吊装设备正在精确的吊装生产完毕的20余吨重冷轧钢卷到预定位置。 图/视觉中国一大批巨型项目落户广西

11月16日,梧州市政府与河北九江公司举行项目签约仪式,双方共同推进千万吨冶金新材料(钢铁)基地加快建设。梧州市主要领导指出,九江线材精品高效钢材生产及配套建设项目是梧州历史上投资额最大的一个工业项目,也是梧州建设千万吨冶金新材料(钢铁)基地的首期工程。

工商信息显示,河北九江线材成立于2002年8月2日,注册资本40亿元,经营范围包括炼钢、炼铁;线材、白灰、中小型型钢、钢筋、矿渣微粉等。

九江线材只是多家钢企南迁广西的其中一个,除此之外,还有河北津西钢铁集团、廊坊洸远金属制品有限公司等企业在广西布局钢铁项目。

9月3日,河北津西钢铁集团防城港绿色高效智能化型钢生产基地项目签约仪式在防城港市会议中心举行,总投资达300亿元的重大钢铁项目落户防城港。

津西是华北钢铁巨头,年实现销售收入超1000亿元,是集钢铁、非钢、金融三大板块为一体的大型企业集团和香港上市公司。

此次在防城港投资建设的1000万吨/年全流程钢铁项目拟分两期建设,一期项目投资约170亿元,转移钢铁产能500万吨左右。

2018年6月11日,广西工信委印发了2018年自治区重点工业项目分级协调工作方案的通知,在自治区重大工业项目表中,4大钢铁项目也出现了河北企业的身影——廊坊市洸远金属制品有限公司的胜宝新一代钢铁生产加工基地项目、敬业集团的570万吨钢铁产能异地转移项目。

其中,洸远金属制品有限公司的胜宝新一代钢铁生产加工基地项目主要建设内容为拟建项目减量置换后炼铁产能为405万吨、炼钢产能为393万吨。项目总投资160亿元,预计2020年12月完成建设;敬业集团的570万吨钢铁产能异地转移项目预计2020年完成,总投资209亿元。

兰格钢铁研究中心主任王国清向新京报记者表示,长期以来我国钢铁产业布局存在北重南轻的现象,原先的老钢铁企业基本建设在有铁矿基础的区域,但随着钢铁工业的规模扩大,更多的铁矿石原料需要依赖进口,因此在后续的钢厂搬迁、新建以及产业转移过程中,较多的钢铁企业建在沿海、沿江、沿河等水路交通发达地区,便于原料的运入和产成品的运出,减少物流成本费用的支出,同时也能保障钢铁工业用水。

“其实不只是广西,广东湛江这几年也吸引了宝钢的投资,但广东的项目数量远少于广西,”一位钢铁央企人士告诉新京报记者,北方钢企南下一方面是出于成本端的考虑,距离澳大利亚等铁矿石产地更近,另一方面是华南地区长期都是钢铁净进口区,和钢铁过剩的北方全然不同;另外,华北地区这几年环保压力非常大,搬迁也是一些企业迫不得已之举。

“这几年钢企盈利普遍非常好,银行贷款条件改善很多,这也是很多钢企、特别是民营钢企敢于大规模投资的前提”,他表示。

广西的钢铁雄心:产能未来2年有望翻倍

新京报记者注意到,除了北方巨头之外,包括柳钢集团、广西桂鑫钢铁等不少本地钢铁集团目前也加快扩张。

2018年7月,柳钢集团披露了上马柳钢防城港钢铁基地新项目的信息。该项目分两期实施,一期按照年产850万吨铁、920万吨钢的产能规模建设,总投资340亿元,预计2019年底出铁水,达产后产值预计380亿元。一期、二期预计将形成钢产能3000万吨。

防城港市政府网站显示,截至2019年7月15日,柳钢防城港基地项目1、2号高炉已完成50%,正朝着“年底出铁水”的目标迈进。

此外,2018年12月,藤县与广西桂鑫钢铁集团签订年产量1000万吨钢材项目战略框架协议,梧州首家钢材企业将落户藤县,广西桂鑫钢铁集团计划在该县投资263亿元,生产1000万吨钢材。

广西工信委发布的2018年自治区重点工业项目中,4大钢铁项目中,除了两个北方钢企的项目,还包括上述柳钢集团的防城港钢铁基地一期项目和广西盛隆冶金有限公司的产业升级技术改造项目。

王国清表示,广西地区钢铁产业作为区域内传统支柱产业,经过多年的发展已经形成一定的基础和规模,但依然存在有效供给不足、各地发展不平衡不充分的问题。

“广西的钢铁产业在产品结构、产业链延伸、多元发展、智能制造等方面与全国先进水平相比还存在较大差距”,王国清表示,就拿产量来看,据兰格钢铁研究中心监测数据显示,2018年广西的粗钢产量2262万吨,占全国粗钢产量的2.4%;钢材产量仅为2891万吨,占全国钢材产量的2.6%。

据记者不完全统计,如果上述规划均按计划落地,到2021年,广西每年钢产能预计将在目前的基础上至少增加6730万吨,相比于目前每年不超过4000万吨的年产量大幅增长。

广西近年对钢铁产业颇为重视。

新京报记者注意到,《广西工业高质量发展行动计划(2018-2020)》中提出,广西将实施产业集群发展行动,打造包括钢铁在内的10个产业集群,加快柳州钢铁基地、贵港钢铁基地、北海铁山港不锈钢基地、玉林龙潭不锈钢制品基地、梧州不锈钢供应基地。

王国清向记者分析称,广西大力发展钢铁产业,主要基于广西地处南部,可以辐射南方区域及东南亚区域,广西希望将自身钢铁产业发展成为区域化的产业集群。

产能过剩之忧

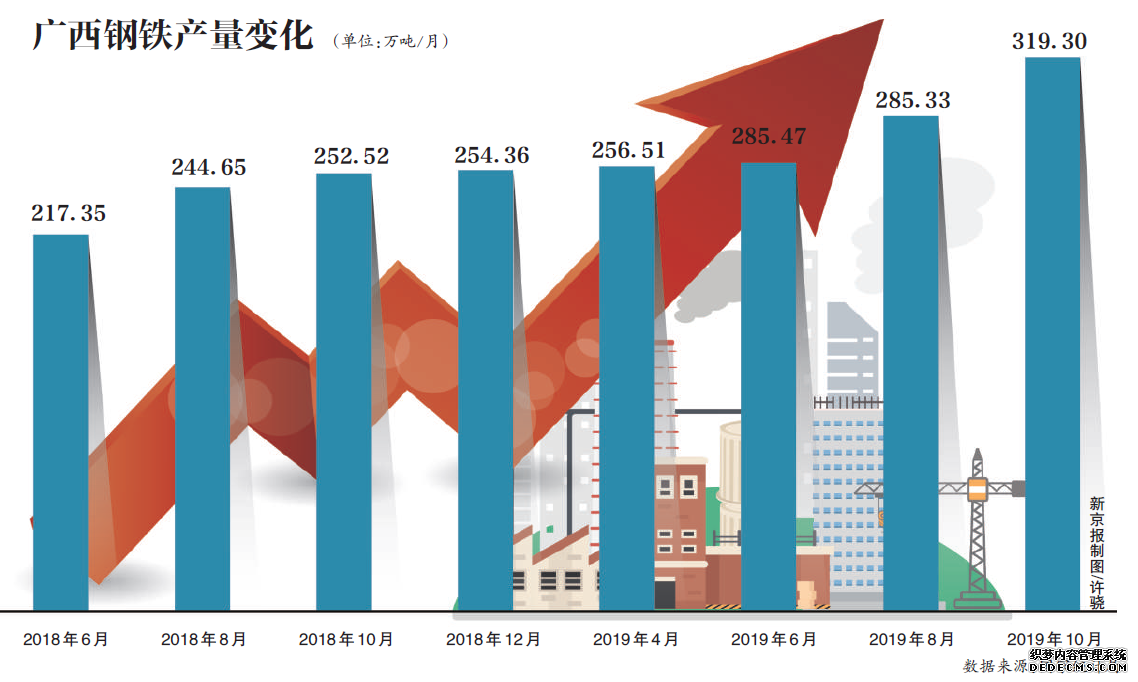

事实上,广西钢铁产量这几年已经持续上涨。

2018年6月,广西钢材产量217.35万吨/月,2018年12月上涨至253.6万吨/月,2019年6月上涨至285.47万吨/月,2019年9月突破300万吨/月,产量达到311.67万吨/月。最新数据显示,2019年10月广西钢材产量达到319.3万吨/月。

然而,在众多巨头加速布局广西之际,国内钢铁市场已经告别了号称“史上最高盈利年”的时期。

对于过去几年取得巨额盈利的钢铁企业而言,广西的增产绝非孤例。

国家统计局数据显示,前三季度全国生铁、粗钢和钢材产量分别为6.12亿吨、7.48亿吨、9.09亿吨,同比分别增长6.3%、8.4%和10.6%。

产量急剧增长令钢价承压。

1-9月,中国钢材价格指数(CSPI)综合指数平均为108.58点,同比下降7.17点,降幅为6.2%。其中,长材指数平均为114.61点,同比下降5.0%,板材指数平均为104.81点,同比下降7.5%。

中国钢铁工业协会数据显示,1-9月份,会员企业销售收入3.18万亿元,同比增长11.6%;实现利润总额1466亿元,同比下降32%;销售利润率4.6%,较上年同期下降3个百分点。

王国清对新京报记者表示,产能的增加同时也对市场形成较大的供给压力,使得今年的钢材价格出现下滑,钢企盈利有所缩水。未来随着各地新建产能的进一步释放,产能过剩的现象或许进一步显现,因此需要严格实施产能减量置换、严禁新增产能。

中钢协日前呼吁,广大钢铁企业要合理控制生产节奏,保持供需基本平衡。全行业要对增产保持清醒认识,千万不能再重回增产不增效怪圈。

前述钢铁央企人士告诉新京报记者,对于目前这些在广西投资的企业来说,可以期待的除了华南市场外,就是东南亚了。如果东南亚市场能够在未来十年以上保持目前的旺盛需求,大家就有得赚。但如果需求不如预期,那这几千万吨的产能如何消化,不仅要拖垮钢企自己,还会把整个行业拖回到2015年。