6月30日银保监会官网公布了贵州银保监局连续发布的10张罚单,全部指向贵阳银行及首席风险官在内的3名相关责任人,罚金共计达到280万元。

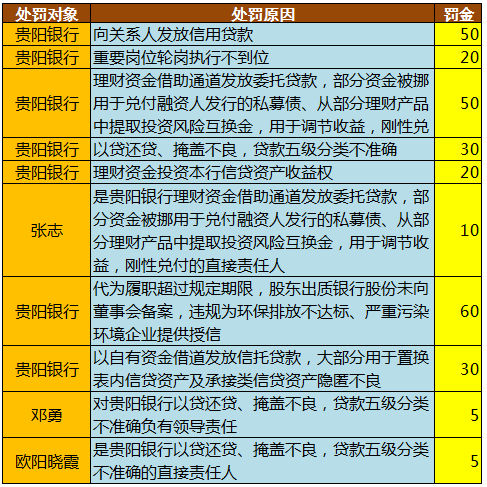

记者查询发现,从处罚原因看,贵阳银行收到7张罚单分别涉及违反宏观政策执行、股权与公司治理、信贷管理、影子银行和交叉金融业务整治的多个方面规定。

罚单涉及“掩盖不良,理财资金挪用”等问题

近日银保监会发布的《2020年银行机构市场乱象整治“回头看”工作要点》。

在贵阳银行7条罚单中,金额最大的一条罚单为60万元,处罚原因“代为履职超过规定期限,股东出质银行股份未向董事会备案,违规为环保排放不达标、严重污染环境企业提供授信。”

据记者了解,该条不仅违反银保监会对银行股东和股权管理的要求,更违背了重点领域宏观调控政策:要关注违规为环保排放不达标、严重污染环境且整改无望的企业提供融资;违规为固定资产投资项目提供资本金融资;违规新增地方政府隐性债务。

此外,在信贷管理方面,贵阳银行分别因为“向关系人发放信用贷款”、“以贷还贷、掩盖不良,贷款五级分类不准确”和“以自有资金借道发放信托贷款,大部分用于置换表内信贷资产及承接类信贷资产隐匿不良”等三项分别被罚50万元和各30万元。

两位责任人邓勇和欧阳晓霞对“以贷还贷、掩盖不良,贷款五级分类不准确”负有相关责任,均被罚5万元。贵阳银行2019年年报显示,邓勇为贵阳银行董事、首席风险官。

在理财产品方面,贵阳银行分别因“理财资金借助通道发放委托贷款,部分资金被挪用于兑付融资人发行的私募债、从部分理财产品中提取投资风险互换金,用于调节收益,刚性兑付”;“理财资金投资本行信贷资产收益权”分别收到50万元和20万元罚单。

营收下滑 不良率逐年抬升

公开资料显示,贵阳银行成立于1997年,2016年在上海证券交易所挂牌上市。截至2019年9月末,贵阳银行下辖9个省内分行、1个省外分行,机构网点实现贵州省88个县域全覆盖。

根据年报显示,贵阳银行2016年上市,营收增速呈现诡异地下滑,2018年甚至出现营收1.35%的个位数增长。而在资本充足率指标方面,贵阳银行三项数据中有两项在下滑,2019年贵阳银行一级资本充足率、核心一级资本充足率分别为10.77%、9.39%,分别较2018年下降0.45个百分点、下降0.22个百分点。

资产质量方面,贵阳银行不良率逐渐抬升,2018年、2019年及2020年一季度,贵阳银行的不良贷款率分别为1.35%、1.45%、1.62%,其中,不良贷款也由2017年的16.82亿元上升至2019年的29.61亿元。

记者查询还发现,今年6月23日,贵阳银行发布公告称,于近日接到贵阳市国资公司函告,获悉其所持有公司的部分股份被质押,贵阳市国资公司质押公司股份3580万股,用于营运资金补充。而据记者不完全统计,贵阳银行五位大股东总质押比例占贵阳银行总股本的13.19%。