11月25日晚间,郑州银行发布公告称,完成定增募资46.4亿元,发行对象对郑州投资控股、百瑞信托、河南国原贸易有限公司等26家机构。新增发行的10亿股股份11月27日在深圳证券交易所上市。

补充核心一级资本,郑州银行风险抵御能力提升

公告显示,郑州银行此次募集的46.4亿元资金扣除发行费用后将全部用于补充该行核心一级资本,提高核心一级资本充足率。

三季报显示,今年前三季度,郑州银行实现营业收入109.28亿元,较上年同期增长13.58%;归属于母公司股东的净利润32.93亿元同比减少8.28%。截至报告期末,该行不良贷款率为2.10%,较年初下降0.27个百分点;拨备覆盖率154.99%,资本充足率11.84%,一级资本充足率9.91%、核心一级资本充足率7.99%,主要监管指标符合监管要求。

但是,此前郑州银行核心一级资本充足率、资本充足率、拨备覆盖率均逼近监管红线。此次补充核心一级资本,提升了郑州银行风险抵御能力。

值得注意的是,此前郑州银行已经多次通过融资补充资本。2015年12月,郑州银行赴港IPO,募资50亿港元。2017年,郑州银行非公开发行优先股募集资金78.26亿元。2017年,郑州银行发行了11.91亿美元境外优先股,并成功发行二级资本债20亿元。2018年9月,郑州银行在A股上市,募集资金27.27亿元。

不良率连降,但仍在上市银行中垫底

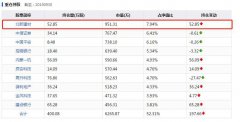

财报显示,2018年、2019年、2020年前三季度,郑州银行各期期末的不良贷款比率分别为2.47%、2.37%、2.10%,不良贷款率实现连降。但是遗憾的是,郑州银行依然是37家上市银行中不良贷款率最高的,也是唯一一家不良贷款率超过2%的银行。