2022年前三季度行情还有一周时间即将收官,公募基金整体表现如何?

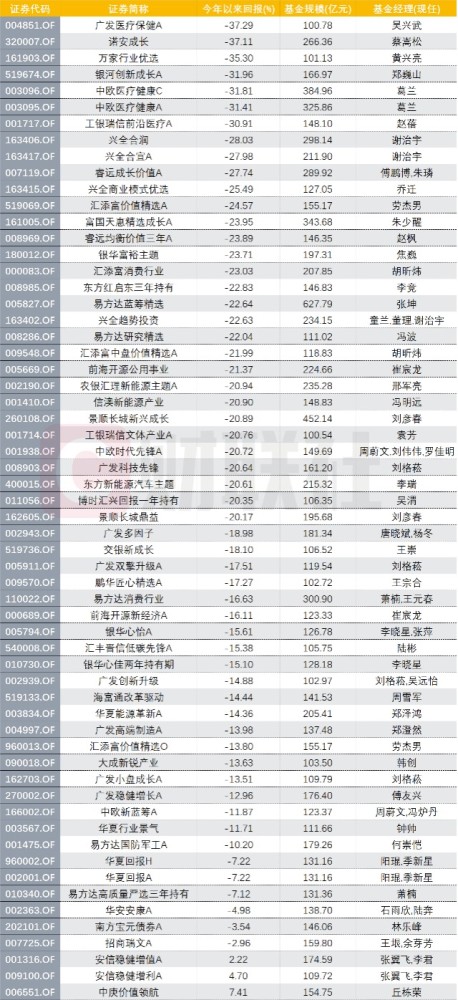

年内,赛道行业股价大幅回撤,重仓相关企业的明星基金经理们战绩正出现显著“褪色”。Wind数据显示,截至9月22日,在不少跌幅超过20%的基金中,都有明星基金经理的身影,包括吴兴武在管的广发医疗保健、葛兰在管的中欧医疗健康、蔡嵩松管理的诺安成长、傅鹏博在管的睿远成长价值、朱少醒在管的富国天惠精选成长、胡昕炜在管的汇添富消费行业,张坤在管的易方达蓝筹精选以及刘格菘在管的广发科技先锋等。

从规模上看,年内新成立基金规模已超1万亿元。但“网红基金”和大型基金公司旗下债券基金产品为主要来源,权益类新基金成立规模普遍较低,有半数基金首募规模低于3亿元。这反映出的不仅仅是新基金发行市场认购热情的骤降,其背后则是由于市场“赚钱效应”下降,公募产品的整体业绩出现大幅下滑。

可见,随着业绩变脸,“明星化”在规模和口碑上的“双刃剑”效应已然显现,而业内当前也正思考“明星牌”如今是否还继续有效。未来,如何引导投资者长期、理性地投资,避免被市场情绪所左右,追涨杀跌或将是基金公司的主要推进方向之一。

明星基金经理业绩惨淡

今年以来,半导体、医疗等赛道行业股价大幅回撤,重仓相关企业的基金收益率出现了明显下滑。Wind 数据显示,截至9月22日,规模100亿元以上的主动偏股型基金中,年内回撤幅度最大的就是吴兴武在管的广发医疗保健年内跌幅达37.29%。

数据来源:Wind

截至二季报,广发医疗保健的前十大重仓股分别为爱尔眼科、药明康德、凯莱英、博腾股份、通策医疗、智飞生物、爱美客、康龙化成、片仔癀、泰格医药。葛兰在管的中欧医疗健康年内跌幅达到31.41%,赵蓓在管的工银瑞信前沿医疗年内跌幅为30.91%。

不过,明星基金经理战绩“褪色”同样出现在半导体基金。在规模100亿元以上的主动偏股型基金中,截至9月22日,蔡嵩松管理的诺安成长年内跌幅同样超过了37%。而年内产品净值跌幅30%的还有万家基金旗下的万家行业优选和银河基金旗下的银河创新成长 A。前者基金经理为黄兴亮,目前规模101.13亿元,年初至今收益率为-35.30%。后者基金经理为郑巍山,目前规模166.97亿元,年初至今收益率为-31.96%。

事实上,截至9月22日,在不少跌幅超过20%的基金中,都有明星基金经理的身影,包括傅鹏博在管的睿远成长价值、谢治宇在管的兴全合润、兴全合宜两只基金;劳杰男在管的汇添富价值精选、朱少醒在管的富国天惠精选成长、焦巍在管的银华富裕主题、胡昕炜在管的汇添富消费行业、张坤在管的易方达蓝筹精选以及刘格菘在管的广发科技先锋等。

主攻新能源赛道的基金经理同样没能逃过这波行情。截至9月22日,去年冠军基金经理崔宸龙在管的前海开源公用事业、邢军亮在管的农银汇理新能源主题以及冯明远在管的信澳新能源产业的年内跌幅也均超过20%。

针对上述情况,有业内人士表示,一方面或因为行业集中度相对较低、分散布局的基金经理在市场下行时能够分散风险,对风险的抵御能力较强;而行业集中度较高的基金经理则在产品所重仓的行业板块整体表现欠佳的时候,产品业绩往往随之出现较大的波动。另一方面,明星基金经理通常产品规模较大,整体投资管理难度较高,这也可能成为影响业绩的因素之一。

明星基金经理集体迎来“阵痛”期

不难发现,随着公募基金步入加速发展期,主动投资变得越来越受欢迎,尤其是在此前A股市场结构化行情下,各行业主题型基金大放异彩,管理规模急剧高涨,部分基金管理人成为炙手可热的明星基金经理。不过,正如一位业内人士所指出的,“公募基金行业流动性较大,真正优秀的主动权益基金经理非常少。”

一方面,2022年来,多重因素作用下,公募基金经理的流动又相对更为频繁。Wind数据显示,截至9月23日,年内有228位基金经理离任,同时有496位新聘基金经理,净增人数268人。其中,三季度是基金经理扩容高峰。Wind数据显示,截至9月23日,期间新聘基金经理人数就达到了221人。

另一方面,从年内离职的情况来看,明星基金经理转战私募的趋势也较为明显。如公募老将董承非、周应波,中生代知名基金经理崔莹以及新生代基金经理刘博、葛晨等,这几位在今年内离职的基金经理,几乎都选择了私募基金作为其职业生涯的下一站。不过,他们“奔私”的形式存在一些差异。例如,有的成为了私募基金公司的股东,有的则在新东家担任了投资总监职位。

天相投顾基金评价中心近期发表的研究报告指出,由于基金管理人运营管理、绩效考核压力、职业规划调整等因素,基金经理变动成为公募基金行业发展过程中出现的必然现象。

此外,选择坚守的基金经理同样面临“抉择”和“转型”。例如,9月21日景顺长城基金经理杨锐文在就当前市场风格下投资机会和组合管理等方面进行分享时就直言:”过去的一些认知正在发生变化与颠覆,未来的市场将充分挑战我们的选股能力。”

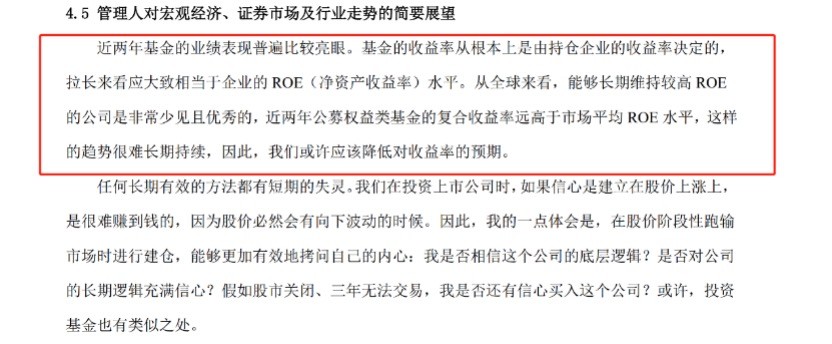

事实上,当前可称为明星的基金经理,基本都享受到了2020年公募整体规模大发展的红利。正如张坤在2020年基金年报里总结的那样:“近两年基金的业绩表现普遍比较亮眼......近两年公募权益类基金的复合收益率远高于市场平均ROE水平,这样的趋势很难长期持续,因此,我们或许应该降低对收益率的预期。”

图片来源:易方达蓝筹精选混合型证券投资基金 2020 年年度报告

可见,最早在2020年年底,张坤就已经比较冷静看待自己旗下基金的“亮眼”业绩了。然而,时过境迁,张坤当年的担忧似乎正成为现实。

业内集体思考“去明星化”

客观而言,A股市场波动较大,影响因素较多,对于基金经理而言,择时确实并不简单,不仅需要成熟的投资体系,还需要强大的心态,大部分经理择时贡献的也都是负收益,因此基金经理大多数选择高仓位运作。

而在选股上,A股的结构化行情决定了很难有行业一直具有“赚钱效应”,因此在选股上,很容易出现基金经理扎堆某一行业、持股集中度高的现象。这也就造成了在新能源、医美等热门赛道持续大跌背景下,明星基金经理旗下产品净值出现大幅回撤,而部分昔日爆款基金“回本”路依然漫漫。

以王宗合管理的鹏华创新未来混合为例,彼时,该基金2天便售罄,2020年9月成立时规模达120亿元。当时王宗合是鹏华基金当之无愧的明星基金经理,甚至一度被称为“国民基金经理”。但从2021年初开始,该基金净值走下坡路,成立以来已亏损44.16%,今年二季度末规模缩水至36.16亿元。

王宗合踩错时点的调仓,或是该基金净值走势低迷的重要原因。如2021年四季度鹏华创新未来大幅减持了此前重仓的白酒股,并重仓宁德时代、隆基绿能、比亚迪等新能源公司。然而,2021年四季度白酒板块大涨,新能源板块则开启了剧烈调整行情。今年一季度,该基金减仓新能源并重仓了银行板块,而二季度以来,这两大板块的走势又与基金经理的判断大相径庭。

可见,随着业绩变脸,“明星化”在规模和“口碑”上的“双刃剑”效应已然显现。而今年4月证监会发布的《关于加快推进公募基金行业高质量发展的意见》强调,引导基金管理人构建团队化、平台化、一体化的投研体系,提高投研人员占比,完善投研人员梯队培养计划,做好投研能力的积累与传承,扭转过度依赖“明星基金经理”的发展模式。

有业内人士就表示,今年以来的基金销售难一定程度上与投资者过往投资体验不佳有关。不过,从另一个角度看,基金销售市场的冷清,也正在倒逼基金公司思考“明星牌”如今是否还继续有效。进一步而言,持续推进投资者教育和投后陪伴正变得越来越重要,基金公司也应从专业的角度出发,引导投资者长期、理性地投资,避免被市场情绪所左右,追涨杀跌。