,曾经的造车新势力御三家之一的小鹏汽车公布了自家的2023年一季度的业绩。

重点指标总体来看,今年一季度小鹏的营业收入达到40.3亿元,同比下滑45.9%,环比降低21.5%;经营性亏损继续扩大至23.4亿元,同比增加了37.4%,环比略微降低了1%;毛利率大降至1.7%,与去年同期12.22%的毛利率水平相比降低了10.5个百分点,而与去年四季度的8.7%的毛利率相比则降低了7个百分点。

华尔街见闻·见智研究认为,由于前期新车型G9发行的不顺利和后续老车型改款上市带来的阵痛期,导致小鹏的销量水平在今年一季度的确不尽如人意,而为了迎接特斯拉率先降价所带来的价格战,小鹏不得已的降价策略也使得整体营收和毛利率水平较为低迷,可见小鹏离逆风翻盘还有不小的距离,尚需要后续的改款车型迅速发力挽回局面。

目前来看,小鹏的首个改款P7i在三月发行以后反响还是不错的,略微带动销量回暖,而回暖趋势能否在接下来几个季度维持下去,则成为小鹏接下来重回巅峰的重中之重。

1、销量持续低迷,需要给时间改款车型发力挽回局面

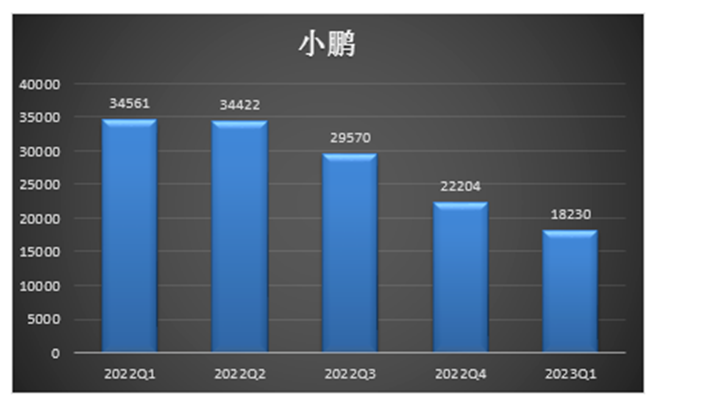

小鹏的低迷销量成了目前绝对的心病,继去年四季度产品销量仅仅为2.2万辆,为全年水平最低之后,今年一季度小鹏继续维持颓势,虽然还是处于此前的一季度销量指引1.8万辆-1.9万辆范围中,勉强符合预期,但是总体销量仅为1.8万辆,已经是小鹏连续第5个季度处于销量环比下滑的状态。

如果说小鹏的销量持续的同比增速下滑是因为汽车市场旺淡季的季节性因素和年末面临新能源汽车补贴退出后冲量后出现的暂时性“小疾”(小鹏一季度的销量环比下滑18%,同比增速更是降至-48%,近乎腰斩),那么同比的大幅度下降就真是小鹏新老以及改款车型交替不佳和需求下降所导致的“大病”。 而且根据小鹏对于今年二季度的销量指引来看,公司预计二季度汽车交付量为2.1万辆至2.2万辆,考虑到小鹏四月销量达到0.7万辆,相当于五月和六月的月平均交付依旧维持在1万辆以下的水平,可见小鹏的回归销量破万大关之路依旧是任重而道远。

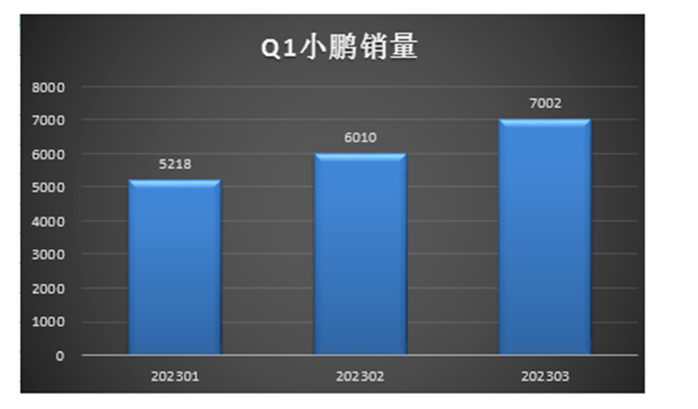

而且根据小鹏对于今年二季度的销量指引来看,公司预计二季度汽车交付量为2.1万辆至2.2万辆,考虑到小鹏四月销量达到0.7万辆,相当于五月和六月的月平均交付依旧维持在1万辆以下的水平,可见小鹏的回归销量破万大关之路依旧是任重而道远。

当然,从好的方面来看,虽然小鹏的月销量迟迟难于回归至万辆水平,但是各月单独来看还是处于缓慢的环比回升状态(一月至三月销量分别0.52万辆,0.6万辆和0.7万辆),不像蔚来在三月和四月的销量再次连续出现环比负增长。

此外,随着小鹏主打车型的改款P7i在三月上市和展开快速开启交付,今年3月小鹏的P7车型总交付量高达3030台,占了总销量的近一半份额,环比增长32%,可见市场和消费者对于这款曾经的小鹏的主力车型还是给予了部分的肯定。 而在今年下半年,小鹏其他的几个老车型如P5和G3的改款车型能否助力小鹏销量迅速回暖,从而重新拉回市场和消费者的关注,是小鹏接下来重回巅峰的重中之重。

而在今年下半年,小鹏其他的几个老车型如P5和G3的改款车型能否助力小鹏销量迅速回暖,从而重新拉回市场和消费者的关注,是小鹏接下来重回巅峰的重中之重。

2、被迫迎接价格战,小鹏毛利率空间被极致压缩

由于一季度被迫迎接价格战,小鹏的单车收入水平跌破了20万元大关,今年一季度达到19.3万元,此前通过高价位的新车型G9拉高单车收入的计划显然也是未能实现,但好在单车收入也并未因为整体销量不佳,以及新车型G9发行不顺利而出现断崖式下滑,总体来看单车收入已经回到小鹏2020年上半年的水平。

除此之外,小鹏的毛利率水平也受到了不小的影响,今年一季度小鹏的整体毛利率暴跌至1.7%,同比降低了10.5个百分点,继续维持10%以下水平未有起色,而汽车毛利率更是跌至负数-2.5%,这是小鹏近三年以来首次出现负的汽车毛利率,换而言之,汽车毛利率为负数意味着在整个一季度,小鹏属于亏本赚吆喝,卖一辆亏一辆。